Налоговые льготы являются инструментом реализации

Инструменты налоговой политики.

Читайте также:

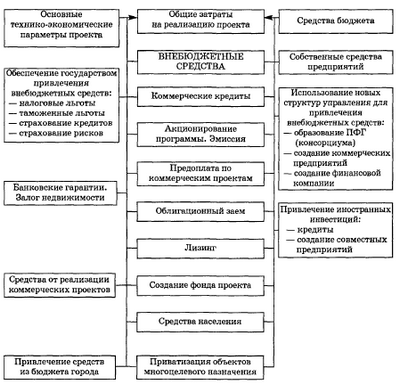

Участие государства в регулировании экономики при проведении налоговой политики осуществляется с помощью таких налоговых инструментов. как налоговая ставка, налоговая льгота, налоговая база и некоторые другие. Государство использует при этом как прямые, так и косвенные методы использования налоговых инструментов.

Характерным примером прямого воздействия на процессы регулирования и стимулирования является полное или частичное освобождение от налогов через использование налоговых льгот или преференций. Полное освобождение от уплаты отдельных налогов, базой которых служит доход или прибыль, используется государствами, как правило, для развития новых отраслей экономики или сфер деятельности, для стимулирования инвестиций в малоосвоенные или неблагоприятные регионы страны. Подобные налоговые освобождения практикуются в основном сроком на 3-5 лет. В Российской налоговой практике в самом начале экономических реформ в первой половине 90х гг. предусматривалось полное освобождение в течение двух лет от налога на прибыль совместных предприятий с иностранным капиталом, что способствовало притоку в страну прямых иностранных инвестиций. Российское налоговое законодательство предусматривает и такую форму освобождения от налогов, как инвестиционный налоговый кредит, представляющий собой направление в течение определенного договором времени налогов не в бюджет, а на инвестиции данного конкретного налогоплательщика.

В отличие от полного освобождения, частичное налоговое освобождение представляет собой систему налоговых льгот для определенной части предпринимательского дохода, что обеспечивает избирательность и гибкость применяемых форм государственного регулирования экономики.

Достижение цели формирования необходимых финансовых ресурсов для органов власти всех уровней обеспечивается путем установления в общегосударственном законодательстве системы федеральных, региональных и местных налогов.

Проведение государственной политики регулирования доходов через налоговый механизм обеспечивается с помощью таких инструментов, как налоговая ставка и налоговая льгота.

Важным средством осуществления политики государства в области регулирования доходов является налоговая ставка . Она определяет процент налоговой базы или ее части, денежная оценка которой является величиной налога. Изменяя ее, государство может осуществлять налоговое регулирование. Существенный эффект от проведения налоговой политики достигается за счет дифференциации налоговых ставок для некоторых категорий налогоплательщиков, в отдельных регионах, для отдельных отраслей. Ставка налога обеспечивает мобильность финансового законодательства, позволяет государству быстро и эффективно осуществить смену приоритетов в политике регулирования доходов.

Важная роль налоговой ставки для осуществления государственной политики состоит в возможности использования различного рода ставок налогов: пропорциональных, прогрессивных и регрессивных. Особенно существенное значение имеют прогрессивные и регрессивные ставки, с помощью которых регулируется не только уровень доходов различных налогоплательщиков, но и формирование доходов бюджетов различных уровней.

Наряду с налоговой ставкой эффективным средством реализации налоговой политики являются также налоговые льготы . Это связано с тем, что каждому физическому и юридическому лицу, отвечающему установленным требованиям, может быть предоставлено полное или частичное освобождение от налогообложения.

Проведению активной налоговой политики способствует также то, что законодательство устанавливает, многочисленные и разнообразные основания предоставления налоговых льгот, связанные с видами и формами предпринимательской деятельности. Налоговые льготы, трудно систематизировать, поскольку они могут быть установлены в любых случаях, когда имеется заинтересованность государства в развитии предпринимательской деятельности и оно готово стимулировать или, наоборот, не стимулировать определенные отрасли экономики, регионы, виды предпринимательской деятельности.

Предоставляя налогоплательщикам те или иные налоговые льготы, государство, прежде всего, активизирует воздействие налогового регулятора на различные экономические процессы. Формы и способы предоставления льгот в любом государстве постоянно изменяются.

Наиболее распространенный объект налогового стимулирования – инвестиционная деятельность. Во многих государствах полностью или частично освобождается от налогов прибыль, направляемая на эти цели. Нередко для стимулирования инвестиционной активности освобождаются от НДС технологическое оборудование и запасные части к нему. В системе налогообложения ряда стран предусматривается создание специальных инвестиционных фондов, не облагаемых подоходным и некоторыми другими видами налогов.

С помощью налоговых льгот во многих странах поощряются создание малых предприятий, привлечение иностранного капитала, научно-технические разработки, имеющие фундаментальное значение ждя дальнейшего развития экономики, экологические проекты, стимулируется создание новых высокотехнологичных производств по выпуску конкурентоспособной продукции для мирового рынка.

Стимулирование технического прогресса с помощью налогов проявляется, прежде всего, в том, что сумма прибыли, направленная на техническое перевооружение, реконструкцию, расширение производства товаров народного потребления, оборудование для производства продуктов питания и ряда других освобождается от налогообложения. Эта льгота, конечно, очень существенная. Во многих развитых странах освобождаются от налогообложения затраты на научно-исследовательские и опытно-конструкторские работы. Делается это по-разному. Так, в Германии указанные затраты включаются в себестоимость продукции и тем самым автоматически освобождаются от налогов. В других странах эти затраты полностью или частично исключаются из облагаемой налогом прибыли. Было бы целесообразно установить, что в состав затрат, освобождаемых от налога, полностью или частично, входят расходы на НИОКР. Другой путь — включать эти расходы в затраты на производство.

Резкий рост бюджетных расходов во многих станах со всей остротой поставил вопрос об упорядочении предоставления различных налоговых льгот. Это связано с тем, что установление широкого перечня налоговых льгот зачастую приводит к уменьшению налоговой базы, вследствие чего для сохранения необходимого государству уровня налоговых поступлений оно прибегает к установлению более высоких налоговых ставок.

Формирование налоговой базы также является серьезным инструментом налоговой политики государства, поскольку от этого зависят увеличение или уменьшение налоговых обязательств различных категорий налогоплательщиков. Это создает дополнительные стимулы или, наоборот, ограничения для расширения производства или инвестиционных проектов и соответствующего роста (снижения) экономического развития.

Налоговая политика государства, являясь отражением проводимой экономической политики, имеет все же относительно самостоятельное значение. Мало того, от результатов проводимой налоговой политики в значительной степени зависит и то, какие коррективы вынуждено вносить государство в свою экономическую политику.

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

Налоговые льготы как инструмент модернизации экономики

Файлы: 1 файл

Налоговые льготы как инструмент модернизации экономики.doc (296.00 Кб) — Открыть , Скачать

Инновация (нововведение) - реализованное новшество результат инновационного процесса (цикла), представленный в виде конечного продукта (товара, услуги, технологии).

Под инновацией также понимается «инвестиция в новацию» как результат практического освоения нового процесса, продукта или услуги.

В отечественных исследованиях встречаются и обобщенные определения инновации или нововведения, указывающие, что это -«результат научного труда, направленный на совершенствование общественной практики и предназначенный для непосредственной реализации в общественном производстве».

В экономическом смысле инновация определяется «как результат деятельности по обновлению, преобразованию предыдущей деятельности, приводящей к замене одних элементов другими либо дополнению уже имеющихся новыми».

С понятием инновации тесно связано понятие инновационной деятельности.

Инновационную деятельность можно характеризовать как деятельность, направленную на использование результатов научных исследований с целью получения нового или значительно усовершенствованного продукта, способа его производства или совершенствования в социальной или финансовой сфере.

В современной мировой практике налоговое стимулирование осуществляется различными методами, в частности такими, как понижение или повышение ставок налогов введение налогов на некоторые виды деятельности, товары и услуги уменьшение налоговой базы налоговые каникулы создание особых социально-экономических зон с комплексными льготами6.

Государство использует при этом, как прямые, так и косвенные виды налоговых инструментов.

Примером прямого воздействия налогового стимулирования на экономические процессы служит полное или частичное освобождение от налогов через использование налоговых льгот или преференций. Полное освобождение от уплаты отдельных налогов, базой которых служит доход или прибыль, используется, как правило, для развития новых отраслей экономики или сфер деятельности, для стимулирования инвестиций в малоосвоенные или неблагоприятные регионы страны.

Подобные налоговые освобождения практикуются, в основном, на определенный срок, обычно на три - пять лет.

В отличие от полного освобождения частичное налоговое освобождение представляет собой систему налоговых льгот для определенной части предпринимательского дохода, что обеспечивает избирательность и гибкость применяемых форм государственного регулирования экономики. В частности, в этом случае используются такие методы, как ускоренная амортизация, уменьшающая амортизационный период против общих правил, или дифференцированная налоговая ставка, отсрочка и рассрочка уплаты налога, создание освобожденных от налогообложения различных резервных, инвестиционных и других фондов, другие конкретные виды налоговых льгот и преференций.

Достижение цели формирования необходимых финансовых ресурсов

для органов власти всех уровней обеспечивается путем установления в

общегосударственном законодате льстве системы федеральных, региональных и местных налогов. Широкое применение во многих экономически развитых странах получила практика предоставления права регионам и муниципалитетам устанавливать надбавки к общефедеральным налогам.

Формами практической реализации стимулирующей функции налогов являются: налоговая ставка, налоговые льготы, инвестиционная поддержка (инвестиционный налоговый кредит, налоговый кредит и др.).

Важной формой осуществления политики государства в области налогового стимулирования является налоговая ставка. Изменяя ее, государство может, не изменяя всего массива налогового законодательства, а лишь корректируя установленные ставки, осуществлять налоговое регулирование. Существенный эффект от проведения налоговой политики достигается за счет дифференциации налоговых ставок для некоторых категорий налогоплательщиков, в отдельных регионах, для отдельных отраслей и групп предприятий. Ставка налога обеспечивает мобильность финансового законодательства, позволяет государству быстро и эффективно осуществлять смену экономических приоритетов.

Снижение налоговых ставок может привести к увеличению налоговых поступлений не только в будущем на основе наращивания объемов производства за счет дополнительных вложений в основной капитал и увеличения его эффективности, но и непосредственно вслед за снижением налогов за счет уменьшения недоимок и сокращения неплатежей, выхода из тени и увеличения налогооблагаемой базы7.

Механизмы налогового стимулирования модернизации экономики, прежде всего, связаны с крупнейшими налоговыми нововведениями XX века, кардинально изменившими налоговую систему развитых стран. В результате введения налога на доход (личный и корпоративный) и налога на фонд заработной платы (взносы на социальное страхование) резко возросли бюджетные доходы государств.

Глава 3. Инвентаризация налоговых льгот

Льготирование в налоговой сфере является неотъемлемым элементом налоговой политики государства. Идеально оно находится в области достижения социального и экономического результата. Основная суть налоговой льготы это индивидуального вида преференция, освобождение отдельно взятой категории налогоплательщиков от обязанности, которая есть у всех остальных. Она может быть представлена как на федеральном, так и на региональном уровнях.

Наличие любой льготы по налогам вызывает повышенный интерес в целях использования ее механизмов для минимизации налогообложения или полного от него освобождения. С появлением и развитием налоговой системы России появились и налоговые льготы, которые в большом количестве предоставлялись организациям, преследующим благородные цели - помощь инвалидам, безработным, ветеранам боевых действий а также организациям, созданным с целью содействия развитию отечественного спорта, каких-либо отраслей промышленности, производства, науки, религии и т.д.

Практика показала, что это вызвало три негативные тенденции. Во-первых, большинство организаций обладающих налоговыми льготами, использовали их для сокрытия прибыли от коммерческих сделок, которые подчас не соответствовали их уставам и льготируемому виду деятельности. Во-вторых, часто должностные лица льготных организаций использовали средства и имущество этих организаций в своих корыстных целях. В-третьих, организации, имеющие льготы, использовались другими организациями в схемах по минимизации и уклонению от уплаты налогов.(8-9

Благодаря складывающейся негативной практике государство при определении основных направлений налоговой политики стало постепенно отказываться от предоставления льгот. Кроме того, с льгот для конкретных юридических лиц или узкой категории налогоплательщиков стали переходить к общеэкономическим и социальным налоговым льготам, а также внешнеэкономическим льготам, направленным на стимулирование экспорта.

С развитием информационных технологий и аналитических служб появилась возможность в проведении мониторинга применения той или иной льготы, оценки ее эффективности и последствий применения. Тем не менее, в действующем налоговом законодательстве по-прежнему четко не прописано само понятие льготы. При этом, объем предоставляемых государством льгот растет: общий объем налоговых льгот и преференций в 2012 г. составил 5,5 трлн рублей, в 2011 году - 3,7 трлн рублей, что в 1,8 раза больше, чем в 2010 г. Большую часть приведенных сумм составляют льготы на товары, реализующиеся на территории нашей страны.8

График 1. Рост предоставленных льгот по налогам в РФ в 2010-2012 г.

Специалисты Счетной палаты РФ заинтересовались данным вопросом и по итогам проведенного анализа было признано, что существование целого ряда налоговых льгот экономически неэффективно и неоправданно, эти льготы часто не увязываются с конкретными действиями налогоплательщика, которые должны дать определенный социально-экономический эффект. Резонанс вызвали и цифры налоговых освобождений: порядка 200 млрд рублей по налогу на прибыль, 475 млрд рублей - таможенных льгот. А все вместе - это практически половина федерального бюджета.

Примером использования неэффективных льгот контролирующие органы приведено право налогоплательщика на уменьшение базы в текущем периоде на сумму убытка за прошлый период, а также по особым экономическим зонам, где действует особый порядок по налогу на прибыль организаций-резидентов и есть возможность переноса их убытков на будущие налоговые периоды. Кроме того по результатам работы налоговых органов было выявлено, что только в 2011 году недобросовестные налогоплательщики претендовали почти на 3 млрд рублей налоговых преференций без законных на то оснований.

Предоставляя налоговые льготы государство рассчитывает на некий стимулирующий эффект в той или иной области. Например, обычной практикой является предоставление послаблений начинающим инвесторам: они получают льготы на время строительства производства и выхода на окупаемость. Но далеко не всегда оказывается так, что льготы приносят результаты и напрямую увязываются с будущими инвестициями. Отсутствие четко прописанных требований к льготополучателям позволяет заинтересованным компаниям получать экономию на налоге, при этом ничего на практике не инвестируя.

Таблица 1. Структурные освобождения бюджетной системы по налогам в РФ за 2010 – 2012 г.(млн. руб.)

Инструменты налоговой политики

Читайте также:

Цели налоговой политики

Экономические – повышение уровня развития экономики, оживление деловой активности, стимулирование хозяйственной деятельности, ликвидация диспропорций.

Фискальные – обеспечение потребностей всех уровней власти в финансовых ресурсах, достаточных для проведения экономической и социальной политики, а также выполнения соответствующими органами власти и управления возложенных на них функций.

Социальные – обеспечение государственной политики регулирования доходов, перераспределение НД в интересах определенных социальных групп, сглаживание неравенства.

Международные – выполнение международных финансовых обязательств государства, укрепление экономических связей с другими государствами.

Участие государства в регулировании экономики при проведении налоговой политики осуществляется с помощью налоговых инструментов. Рассмотрим некоторые из них.

1.Налоговые ставки . Благодаря им единая централизованная налоговая система является достаточно гибкой, государство может повышать или снижать отдельные ставки налогов, в зависимости от целей, применять прогрессивные или регрессивные ставки.

2.Налоговые льготы . Государство может стимулировать определенные отрасли экономики, регионы, виды предпринимательской деятельности, категории граждан. К наиболее используемым формам налоговых льгот относятся: полное или частичное освобождение прибыли, дохода или другого объекта от налогообложения, отнесение убытков на доходы будущих периодов, применение уменьшенной налоговой ставки, освобождение от налога на определенный вид деятельности, освобождение от налога отдельных социальных групп, отсрочка или рассрочка платежа и проч. Часто освобождают от налогообложения прибыль, направляемую на инвестиционную деятельность. Отдельные налоговые льготы преследует цель смягчение последствий экономических и финансовых кризисов.

3. Налоговые санкции . Ужесточение налоговых санкций за правонарушения обеспечивают безусловное выполнение налогоплательщиком налоговых обязательств.

4. Формирование налоговой базы . Система налогообложения большинства стран предусматривает различные формы формирования налоговой базы, связанные с амортизационными отчислениями. Разрешено осуществлять ускоренную амортизацию, т.е. списывать стоимость основного капитала не в соответствующих физическому износу нормах, а в увеличенном размере, приводит к искусственному завышению издержек производства и соответственно к снижению отражаемой на счетах прибыли, а значит и налоговых выплат. Вместе с тем этот вид амортизации способствует созданию условий для роста инвестиционной активности.

Источники:

, ,

Следующие статьи:

Комментариев пока нет!

Уменьшение размера неустойки по инициативе суда: изменение правил или правовая неопределенность?

Уменьшение размера неустойки по инициативе суда: изменение правил или правовая неопределенность?  Льготы на поезд ласточка

Льготы на поезд ласточка Список документов на оформление наследства на дом

Список документов на оформление наследства на дом