Как написать заявление для предоставления справки 2 ндфл

Заявление на выдачу справки 2 НДФЛ. Образец

В обязательном порядке работодатель той или иной организации предоставляет в налоговые органы по месту регистрации справку о полученных доходах (2-НДФЛ) всех числящихся сотрудников. Она является основным документом, отражающим полную информацию о начисляемой заработной плате, удерживаемых налогах. Оформляется отдельно на каждого сотрудника. Подписывается законным представителем компании или тем лицом, который имеет право подписи (распоряжение начальства). Это может быть заместитель директора, главный бухгалтер.

Совершенно другой процесс происходит, когда запрашивается работником информация о доходах для личных целей. Для этого необходимо подать заявление на выдачу справки 2 НДФЛ, образец которого находится на сайте Фонда социального страхования РФ, либо узнать о его наличии в бухгалтерии.

Заявление на справку 2 НДФЛ: образец

Заявленная форма предъявляется по месту требования и необходима в следующих ситуациях:

- Возникла потребность во взятие у банка крупной суммы денег в кредит на определенные нужды (приобретение ипотечного жилья, другой недвижимости, автотранспорта и т.п.).

- Оплата лечения, для получения высшего и другого образования. Выдается родителям учащегося.

- Увольнение и устройство на новую работу. Запрос делает отдел кадров. В редких случаях справка выдается автоматически.

- Для расчета листков нетрудоспособности, пенсии.

- Когда стоит вопрос об усыновлении ребенка из детского дома, взыскании алиментов с должника/ов.

- Судебные разбирательства.

- Для получение визы в консульстве, посольстве.

Организация при получении заявления на справку 2 НДФЛ (образец заполняет сам подающий) обрабатывает запрос от 1 до 3 дней и после ее выдает на руки. Вся информация, содержащиеся в этом документе должна быть достоверной, это является основной для последующего анализа налоговыми инспекторами о правильности уплаты налогов.

Как написать заявление на справку 2 НДФЛ. Процесс выдачи

Как написать заявление на справку 2 НДФЛ? Вопрос не должен возникать, так как эта информация доступная.

Документ оформляют и заверяют подписями и печатями, опираясь на Налоговый Кодекс РФ (гл. 23, ст.62), после получения запроса в течении 3 (трех) рабочих дней, исключая праздники и выходные.

Если вы подали заявление на выдачу справки 2 НДФЛ и ее не выдали в срок, следует оформить жалобу, которую предоставляете в один из исполнительных органов:

Начнется разбирательства, так как по действующему закону прямой отказ, касающийся заявления на получение справки 2 НДФЛ, правильного образца, является существенным нарушением трудового права.

Нестандартные ситуации. Как написать заявление на 2 НДФЛ?

- Частая смена рабочих мест. Нет возможности взять справки с этих мест работ. В таком случае бывший сотрудник не знает: как написать заявление на 2 НДФЛ. Оформление заявления происходит в произвольной форме и предоставляется налоговому инспектору, обслуживающего район по месту проживания уволенного ранее работника.

- Произошла ликвидация организации (причина банкротство). За неимением данных в ФСН, необходимо подать заявление «Об отсутствии возможности в получении справки о доходах». Далее работодатель, принимающий нового работника, запрашивает данные в пенсионном фонде, налоговом органе.

Заявление на 2 НДФЛ. Отправка образца в бухгалтерию

Оформление заявления на 2 НДФЛ (отправка образца в бухгалтерию по месту работы заказным письмом) происходит в свободной форме.

В документе прописываются:

- паспортные данные заявителя;

- место прописки, либо регистрация, почтовый адрес;

- действующий номер домашнего, рабочего, мобильного телефона для связи;

- № телефона для связи;

- основной текст (прошу предоставить информацию о доходах за прошедший, текущий год);

- сколько требуется заверенных экземпляров;

- в конце дата составления, подпись и ее расшифровка.

Заявление на справку 2 НДФЛ

Справка 2 НДФЛ содержит информацию о том, какой подоходный налог был уплачен организацией с дохода определенного налогоплательщика. Их составляют бухгалтеры каждой организации в конце отчетного периода (года) и должна сдавать до 1 марта или 1 апреля в зависимости от того удерживался ли с сотрудника подоходный налог.

Также запросить изготовление может сотрудник любой организации, поскольку справку именно этой формы часто запрашивают в банке для подтверждения платежеспособности. Кроме того, она может понадобиться:

- для получения вычета, если гражданин оплачивает дорогостоящее лечение или учебу в вузе, а также собирается приобретать недвижимость;

- при смене работы;

- при расчете отпускных и больничных;

- при оформлении ипотеки;

- для получения визы.

Сотрудник не обязан указывать причину для которой ему понадобилась справка.

Как написать заявление на справку 2 НДФЛ?

Заявление на получение справки 2 НДФЛ необходимо подавать в письменном виде. Работодатель обязан предоставить требуемые данные в течение 3 дней, хотя законом не предусмотрена какая-либо ответственность за непредоставление справки. В то же время, работник может отправить жалобу на работодателя в прокуратуру, суд или налоговую.

Во многих организациях сотрудники получают данный документ после увольнения.

Заявление может быть написано от руки и в свободной форме, но обязательно содержать следующую информацию:

- данные о заявителе, в том числе паспортные;

- адрес проживания с индексом (особенно важно, если заявление отправляется почтой) и номер телефона;

- указание, за какой период необходима справка, сколько нужно экземпляров;

- подпись и дата.

Необходимо знать, не разработана ли в фирме, где вы запрашиваете справку свое положение о заявлении на их получение. Если такой документ есть, там будут четко указаны требования к заявлению на справку 2 НДФЛ. Вероятнее всего к нему будут приложены и несколько образцов заявлений, отличающихся в зависимости от ситуаций, когда нужна справка.

Нетрадиционные ситуации получения справки 2 НДФЛ

Обычно написание заявления, а затем и получение справки не доставляет сложностей. Однако есть случаи, в которых дело обстоит немного сложнее.

- Гражданин, сменивший большое количество мест работы и не имеющий возможности обратиться в одну из организаций-работодателей, может подать заявление напрямую в налоговую.

- Если организация не существует, справку может получить через интернет. Для этого на сайте ФСН необходимо войти в личный кабинет.

- Если предыдущим способом получить справку не удалось, то на новом месте работы нужно подать заявление, где указать невозможность получения документа из-за того, что фирма уже не существует. Организация сделает запрос в пенсионный фонд и составит документ на основе предоставленной оттуда информации.

Справка 2-НДФЛ: когда оформляем и кому представляем

Справка о доходах 2-НДФЛ - один из самых востребованных документов. Она нужна как налоговым органам, так и работникам. Мы расскажем, в каких случаях бухгалтеру нужно оформлять такую справку и как это правильно сделать.

Кому нужна справка 2-НДФЛ

Обязанность представления сведений о доходах физических лиц по форме 2-НДФЛ лежит на налоговых агентах. Налоговыми агентами признаются лица, на которых в соответствии с Налоговым кодексом РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации (п. 1 ст. 24 НК РФ).

Обратите внимание! Налоговая инспекция не вправе доначислять налог на доходы физических лиц по результатам камеральной проверки справок о доходах 2-НДФЛ.

В части НДФЛ налоговыми агентами являются российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст. ст. 214.1, 214.3, 214.4, 214.5, 227, 227.1 и 228 НК РФ (п. п. 1, 2 ст. 226 НК РФ). Как правило, налоговыми агентами являются работодатели налогоплательщиков. Сумма полученного дохода подтверждается справкой о доходах по форме 2-НДФЛ (см. табл. 1), выданной налогоплательщику налоговым агентом.

Представление справки о доходах физического лица по форме 2-НДФЛ

В налоговую инспекцию по месту учета

лицу, у которого

(п. 2 ст. 230 НК РФ)

Представление копий формы 2-НДФЛ налоговым

законодательством не предусмотрено

Не позднее 1 апреля

Не позднее одного

Не позднее трех

рабочих дней со

Способ и условия

в ИФНС лично или

направляются в виде

отправления с описью

в электронном виде

носителях или в

электронном виде по

по почте по месту

по почте по месту

представление в ИФНС

в размере 200 руб.

по запросу ИФНС

справок либо подачу

справок с заведомо

на должностных лиц

сообщение ИФНС о

штраф в размере

лиц - от 1000 до

лиц - от 1000 до

Справка о доходах не является

налоговой декларацией, поэтому

привлечь к ответственности согласно

ст. 119 НК РФ (за непредставление

декларации) ИФНС не вправе

Форма справки о доходах физического лица по форме N 2-НДФЛ утверждена Приказом ФНС России от 17.11.2010 N ММВ-7-3/611@ (в ред. от 06.12.2011 N ММВ-7-3/909@). Справка представляется организацией - налоговым агентом в следующих случаях:

- в налоговую инспекцию (не позднее 1 апреля года, следующего за истекшим налоговым периодом) - по каждому физическому лицу, которому был выплачен доход за истекший налоговый период (п. 2 ст. 230 НК РФ);

- в налоговую инспекцию (не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства) - по каждому физическому лицу, у которого организация не смогла удержать налог на доходы физических лиц (п. 5 ст. 226 НК РФ);

- работнику (в т.ч. бывшему) по его письменному заявлению (п. 3 ст. 230 НК РФ, ст. 62 ТК РФ) - в срок не позднее трех рабочих дней со дня подачи этого заявления.

Отличия в содержании справок 2-НДФЛ, представляемых в ИФНС и работнику

Во всех перечисленных выше случаях при заполнении справок о доходах по форме 2-НДФЛ налоговые агенты должны руководствоваться Порядком представления в налоговые органы сведений о доходах физических лиц и сообщений о невозможности удержания налога и сумме налога на доходы физических лиц, утв. Приказом ФНС России от 16.09.2011 N ММВ-7-3/576@.

Содержание справок, выдаваемых по п. 2 ст. 230 НК РФ, п. 5 ст. 226 НК РФ, а также по п. 3 ст. 230 НК РФ, ст. 62 ТК РФ, различается (см. табл. 2).

Основания выдачи справки о доходах 2-НДФЛ

п. 2 ст. 230 НК РФ

(сведения о доходах

и удержанных суммах

п. 5 ст. 226 НК РФ

ст. 230 НК РФ, ст. 62

в заголовке справки

в заголовке справки

Без указания кода

облагаемые по разным

суммы НДФЛ отдельно

по каждой ставке

не удержан, и сумма

Указываются все суммы

по разным ставкам,

суммы НДФЛ отдельно

по каждой ставке

В заголовке справки, представляемой в соответствии с п. 2 ст. 230 НК РФ, указывается признак 1; в заголовке справки, представляемой по п. 5 ст. 226 НК РФ, - признак 2, а в заголовке справки, подаваемой по п. 3 ст. 230 НК РФ, ст. 62 ТК РФ, код признака вообще не указывается. Налоговым органам и работникам всегда представляются (п. 2 ст. 230, п. 3 ст. 230, п. 5 ст. 226 НК РФ, ст. 62 ТК РФ) подлинные экземпляры справок о доходах по форме 2-НДФЛ. Представление копий формы 2-НДФЛ налоговым законодательством не предусмотрено.

Пример. Если размер доходов сотрудника компании, которые освобождены от НДФЛ в пределах суммы 4000 руб., за год не превысил эту сумму, то компания - налоговый агент вправе не сдавать по таким выплатам справку о доходах 2-НДФЛ (Письмо ФНС России от 08.11.2010 N ШС-37-3/14851). Напомним, что согласно п. 28 ст. 217 НК РФ не подлежат налогообложению доходы, не превышающие 4000 руб., полученные за налоговый период по каждому из предусмотренных в указанном пункте оснований.

Обратите внимание! Если компания представляла по итогам года справку 2-НДФЛ с признаком 2 об отсутствии возможности удержать налог, то ей также необходимо представить справку и с признаком 1 (см. Письмо Минфина России от 27.10.2011 N 03-04-06/8-290).

В справке 2-НДФЛ (без указания признака), выдаваемой по п. 3 ст. 230 НК РФ, ст. 62 ТК РФ, перечисляются все суммы дохода (с расшифровкой по их видам) и НДФЛ отдельно по каждой ставке, а также суммы предоставленных стандартных, социальных и имущественных налоговых вычетов. Справка о доходах без кода признака выдается работнику в течение трех рабочих дней со дня подачи заявления (ст. 62 ТК РФ). В этом случае гл. 23 "Налог на доходы физических лиц" НК РФ не ограничивает количество выдаваемых налогоплательщику справок по форме 2-НДФЛ.

Пример. Работнику может понадобиться сразу несколько оригиналов справки о доходах физического лица (форма 2-НДФЛ):

- если он претендует на получение по новому месту работы стандартных налоговых вычетов по налогу на доходы физических лиц (ст. 218 НК РФ);

- для рассмотрения заявления физического лица о предоставлении ему кредита;

- для предоставления в посольства или консульства иностранных государств в целях получения визы;

- для подтверждения факта получения (неполучения) материальной помощи одним из родителей в связи с предоставлением другому материальной помощи в сумме 50 000 руб., выплачиваемой при рождении (усыновлении, удочерении) ребенка в течение первого года после рождения (усыновления, удочерения) и освобождаемой от обложения НДФЛ (абз. 7 п. 8 ст. 217 НК РФ, Письмо Минфина России от 25.01.2012 N 03-04-05/8-67).

Организация - налоговый агент не вправе отказать налогоплательщику (работнику) в выдаче такой справки. При этом сроки по выдаче налоговым агентом справки по форме 2-НДФЛ налогоплательщику, а также ответственность за отказ в ее выдаче Налоговым кодексом РФ не установлены (п. 3 ст. 230 НК РФ, Письмо УФНС России по г. Москве от 24.02.2011 N 20-14/3/16873). Срок выдачи запрашиваемого документа установлен ст. 62 ТК РФ - три рабочих дня со дня подачи заявления, а административная ответственность за непредставление работнику справки о доходах предусмотрена ст. ст. 5.27 и 5.39 КоАП РФ.

Таким образом, в справке о доходах с признаком 1 (п. 2 ст. 230 НК РФ) и без кода признака (п. 3 ст. 230 НК РФ, ст. 62 ТК РФ) указывается большее количество информации, по сравнению со справкой о доходах с признаком 2 (п. 5 ст. 226 НК РФ). В них перечисляются все суммы дохода и налога, в т.ч. те, которые уже были отражены в справке с признаком 2.

За несвоевременное представление сведений о доходах работников в ИФНС возможен штраф по п. 1 ст. 126 НК РФ в размере 200 руб. за каждую несданную справку 2-НДФЛ. Кроме того, руководителя компании или ее главного бухгалтера могут оштрафовать на сумму от 300 до 500 руб. за несвоевременное представление или отказ от представления в ИФНС справок о доходах (ст. 15.6 КоАП РФ).

Работник, которому работодатель отказал в выдаче справок о доходах 2-НДФЛ либо выдал их с опозданием или за плату, может обратиться в трудовую инспекцию с жалобой. По жалобе может быть проведена документальная проверка или проверка в рамках административного производства. Как следствие, работодателю в этом случае грозит административный штраф:

1) либо по ч. 1 ст. 5.27, ст. 23.12 КоАП РФ:

- на должностных лиц в размере от 1000 до 5000 руб.;

- на организацию - от 30 000 руб. до 50 000 руб. или административное приостановление деятельности на срок до 90 суток;

2) либо по ст. 5.39 КоАП РФ - на должностных лиц в размере от 1000 до 3000 руб.

1. Нельзя штрафовать компанию за представление справки о доходах 2-НДФЛ с ошибками. Это означает, что если в такой справке компания допустила ошибки, то привлечь ее к ответственности налоговые инспекторы не могут, т.к. в НК РФ штраф предусмотрен только за несвоевременное представление такого документа, а не за недочеты в его содержании (п. 1 ст. 126 НК РФ). Кроме того, приостановить операции по счетам в банке из-за неправильных данных в справке 2-НДФЛ у проверяющих тоже нет оснований (см. Постановление ФАС Московского округа от 14.02.2008 N КА-А40/235-08 по делу N А40-28497/07-118-155).

Операции по счетам налоговики вправе заблокировать только в двух случаях: если компания не выполнила требования об уплате налога, пеней или штрафа, а также если не представила налоговую декларацию в течение 10 дней по истечении установленного срока ее сдачи (ст. 76 НК РФ), а сведения о доходах, выплаченных физическим лицам, декларацией не являются.

2. Если компания реорганизована, компания-правопреемник не обязана сдавать справки 2-НДФЛ по доходам работников, полученным от ее предшественника. Применить к правопреемнику штрафные санкции налоговая инспекция не вправе, поскольку Налоговый кодекс РФ предусматривает правопреемство только в части исполнения обязанности по уплате налогов, а порядок перехода прав в отношении представления сведений о доходах работников законодательством не установлен (см. Письмо ФНС России от 13.08.2009 N 3-5-04/1257@).

Зачем налоговикам справки 2-НДФЛ

Справки о доходах 2-НДФЛ нужны налоговым органам:

- в целях налогового администрирования налога на доходы физических лиц;

- для мониторинга полученных от компаний сведений о доходах сотрудников с целью выявления с помощью компьютерной программы признаков трех основных нарушений (неперечисления удержанных сумм НДФЛ в бюджет, применения неправильных ставок налога, неполноты представленных компанией сведений о доходах работников, неуплаты налога и т.д.) и последующего включения потенциальных нарушителей в план выездных налоговых проверок.

Зачем работнику справка 2-НДФЛ

На практике необходимость в получении от работодателя справки о доходах 2-НДФЛ у работников возникает очень часто.

Помимо необходимости уплатить не удержанный налоговым агентом НДФЛ (п. 5 ст. 226, пп. 4 п. 1, п. 4 ст. 228 НК РФ), эта справка также нужна работникам при устройстве на новую работу, для получения стандартных налоговых вычетов по НДФЛ и освобождения некоторых выплат от обложения этим налогом, получения различного рода денежных выплат, назначения пенсии, получения кредита, оформления визы, усыновления ребенка, участия в трудовом споре в качестве его стороны или в гражданском процессе в качестве истца, ответчика или заявителя и во многих других случаях.

Рассмотрим самые распространенные ситуации.

Получение стандартных налоговых вычетов на детей

Согласно абз. 2 п. 3 ст. 218 НК РФ в случае начала работы налогоплательщика не с первого месяца налогового периода налоговые вычеты, предусмотренные пп. 4 п. 1 ст. 218 НК РФ, предоставляются по этому месту работы с учетом дохода, полученного с начала налогового периода по другому месту работы, в котором налогоплательщику предоставлялись налоговые вычеты. Сумма полученного дохода подтверждается справкой о полученных налогоплательщиком доходах, выданной налоговым агентом в соответствии с п. 3 ст. 230 НК РФ.

Поэтому без справки о доходах 2-НДФЛ с прежнего места работы бухгалтер на новом месте не сможет предоставить работнику вычеты на детей.

Никакие другие справки (составленные в произвольной форме или справка о зарплате для расчета пособий по социальному страхованию согласно п. 3 ч. 2 ст. 4.1 Федерального закона от 29.12.2006 N 255-ФЗ "Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством", Приложение N 1 к Приказу Минздравсоцразвития России от 17.01.2011 N 4н) для целей получения налоговых вычетов по НДФЛ не подходят.

Неудержание НДФЛ с матпомощи при рождении ребенка

В соответствии с абз. 7 п. 8 ст. 217 НК РФ не подлежат обложению налогом на доходы физических лиц суммы единовременных выплат (в т.ч. в виде материальной помощи), осуществляемых работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка, выплачиваемых в течение первого года после рождения (усыновления, удочерения), но не более 50 000 руб. на каждого ребенка.

Таким образом, не подлежит обложению НДФЛ единовременная материальная помощь при рождении ребенка, если она выплачивается в течение первого года после усыновления (удочерения) ребенка и ее размер не превышает 50 000 руб. в расчете на каждого ребенка.

Пример. Работник ООО "Альфа" обратился в бухгалтерию с заявлением о выплате ему материальной помощи в связи с рождением ребенка.

Бухгалтер потребовал, чтобы этот работник представил справку по форме 2-НДФЛ в отношении второго родителя ребенка, обосновав свое требование тем, что сумма материальной помощи не облагается НДФЛ в пределах 50 000 руб. Следовательно, чтобы правильно рассчитать НДФЛ, необходимо документально подтвердить, получал ли второй родитель материальную помощь по своему месту работы и в какой сумме.

Законодательством РФ не предусмотрено, что работодатель в целях определения налогооблагаемой базы по НДФЛ должен требовать от работника такую справку. Обязанность работника представить такую справку законодательством РФ также не установлена.

По мнению Минфина России (Письмо Минфина России от 25.01.2012 N 03-04-05/8-67), работодатель вправе требовать от работника представления указанной справки. Во избежание налоговых рисков, если работник не возражает, такую справку лучше представить.

Если отец и мать ребенка работают в одной организации, не подлежит обложению НДФЛ единовременная материальная помощь при рождении ребенка, предоставляемая в сумме, не превышающей 50 000 руб., одному из родителей по их выбору либо двум родителям исходя из расчета общей суммы 50 000 руб. (Письмо Минфина России от 21.02.2011 N 03-04-06/9-36).

Поскольку размер единовременной материальной помощи, выплачиваемой работодателями работникам (родителям, усыновителям, опекунам) при рождении ребенка, ограничен суммой, не превышающей 50 000 руб. одному из родителей по их выбору либо двум родителям исходя из расчета общей суммы, то для подтверждения факта получения (неполучения) такой помощи одним из родителей нужно представить сведения о доходах по форме 2-НДФЛ.

Такая справка должна подтвердить факт получения (неполучения) материальной помощи вторым родителем и ее размер (Письмо Минфина России от 25.01.2012 N 03-04-05/8-67).

Оформление визы для отдыха за границей

Многие работники любят отдыхать за границей. И для оформления визы посольства требуют сведения о доходах физического лица за последние пять лет.

Если работник не менял место работы за этот период, то получить такую справку от своего работодателя не составит труда. Сделать это можно на основании п. 3 ст. 230 НК РФ, ст. 62 ТК РФ, написав письменное заявление работодателю.

Сложности могут возникнуть в ситуации, если за требуемый период подтверждения сведений о доходах у работника сменилось несколько работодателей, часть из которых работник не может найти.

Как поступить в этом случае? Ведь справки о доходах 2-НДФЛ выдают только налоговые агенты, т.е. компании.

В таком случае работник может получить сведения о своих доходах за прежние годы в налоговой инспекции по месту жительства, написав соответствующее заявление в произвольной форме (см. Письмо УФНС России по г. Москве от 09.09.2011 N 20-14/4/087759@).

Для предоставления работникам кредита банки запрашивают от заемщиков сведения об их доходах за определенный период (за последние шесть месяцев, год, полтора года и т.д.).

И при этом банки считают действительной справку 2-НДФЛ всего несколько дней, вынуждая заемщиков снова обращаться к своим работодателям за такими сведениями и рассчитывая получить все более актуальную информацию. Но такие действия банков идут вразрез с действующим законодательством.

На самом деле срок действия справок о доходах 2-НДФЛ не ограничен. Положения гл. 23 НК РФ не ограничивают срока действия такой справки.

Поэтому она бессрочна.

В то же время компания не вправе отказать работнику в повторной выдаче справки о доходах:

- во-первых, потому что она относится к документам, связанным с работой (ст. 62 ТК РФ);

- во-вторых, гл. 23 НК РФ не ограничивает количество обращений работника за такой справкой (п. 3 ст. 230 НК РФ).

Подтверждение доходов иностранным гражданином

Для избежания двойного налогообложения (как в России, так и в своей стране) иностранным гражданам нужно подтверждать полученные в России доходы, а также уплаченные с них налоги.

Законодательство РФ о налогах и сборах не содержит специальной нормы, предусматривающей подтверждение сведений о полученных физическими лицами доходах от источников в России и уплаченного с них налога на доходы физических лиц налоговыми органами РФ для целей представления в налоговые органы иностранных государств. Вместе с тем с целью получения подтверждения таких сведений налогоплательщик может обратиться в налоговый орган по месту постановки на учет организации, выплатившей доход.

Другими словами, подтвердить доходы, полученные в России, должен сам иностранный гражданин.

По его письменному запросу и копии документа, удостоверяющего его личность (паспорта или документа, его заменяющего), налоговый орган РФ сопоставит сведения налогового агента из справки с собственной информацией.

В случае их идентичности ИФНС подтверждает справку формы 2-НДФЛ, выданную налоговым агентом, подписью руководителя налогового органа или его заместителя и оттиском гербовой печати.

Заверенная справка на бланке налогового органа РФ представляется иностранным гражданином в налоговый орган государства, резидентом которого он является (Письма ФНС России N КБ-6-26/566@ "По вопросу подтверждения сведений о полученных иностранными гражданами доходах и уплаченного с них налога", УФНС России по г. Москве от 26.08.2011 N 20-14/3/082895@).

Кроме того, налоговые инспекторы также должны сделать специальное приложение с расшифровкой кодов доходов, упомянутых в справке, выданной иностранному гражданину.

Порядок выдачи справки 2-НДФЛ по заявлению работника

Согласно ст. 62 ТК РФ справку о заработной плате (терминология Трудового кодекса РФ) работодатель обязан выдать безвозмездно в течение трех рабочих дней со дня подачи работником письменного заявления.

Из указанной нормы следует, что по письменному требованию работника работодатель обязан выдать ему справку о доходах 2-НДФЛ.

Такое же требование предусмотрено в п. 3 ст. 230 НК РФ.

Причем в этом случае права бывших и работающих сотрудников на получение справок о доходах равны. Ведь в Трудовом кодексе РФ понятие "работник" применяется в отношении лиц, которые как состоят в трудовых отношениях с работодателем, так и прекратили их (ч. 6 ст. 84.1, ч. 2 ст. 391, ст. 392 ТК РФ, Определения Санкт-Петербургского городского суда от 27.09.2010 N 33-13272/2010, Московского городского суда от 26.08.2010 по делу N 33-27002, Московского областного суда от 25.05.2010 по делу N 33-9988).

Ни трудовое, ни налоговое законодательство не ограничивает любого работника в количестве обращений за справками о доходах. По общему правилу запрашиваемые работником документы работодатель может как выдать самому работнику, так и отправить по почте ценным письмом с описью вложения и уведомлением о вручении в качестве доказательства отправки (см. Определение Липецкого областного суда от 18.04.2011 по делу N 33-1070/2011).

Чтобы избежать возможных трудовых споров, представить запрошенные работником справки о доходах 2-НДФЛ безопаснее тем способом, который упомянут в заявлении.

Иначе говоря, если бывший сотрудник написал в заявлении, что запрошенные документы просит переслать по почте по месту его жительства, то лучше так и поступить. Иначе бывший сотрудник вправе обратиться в суд (см. Письмо УФНС России по г. Москве от 10.06.2009 N 20-14/3/059433@).

Памятка для работодателя для оформления справок о доходах 2-НДФЛ при обращении работников (в т.ч. бывших) представлена в табл. 3.

Заявление о предоставлении справки 2 ндфл образец. Когда сотрудник может получить справку? Что представляет из себя справка

Справка о доходах 2-НДФЛ - один из самых востребованных документов. Она нужна как налоговым органам, так и работникам. Мы расскажем, в каких случаях бухгалтеру нужно оформлять такую справку и как это правильно сделать.

Кому нужна справка 2-НДФЛ

Обязанность представления сведений о доходах физических лиц по форме 2-НДФЛ лежит на налоговых агентах. Налоговыми агентами признаются лица, на которых в соответствии с Налоговым кодексом РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации (п. 1 ст. 24 НК РФ).

Юридические условия процедуры

Сотрудники часто обращаются к бывшему работодателю с просьбой написать им работу. Если вас попросят написать справочное письмо, письмо должно быть сосредоточено на конкретных примерах, которые доказывают, что человек является сильным кандидатом на эту работу. Более того, он должен быть написан и хорошо отредактирован.

Рекомендации для написания справочного письма

Как использовать пример ссылочной буквы

- Подумайте внимательно, прежде чем сказать «да».

- Вот кто-то, кто просит рекомендательное письмо.

- Используйте формат делового письма.

- Включите конкретные примеры.

- Если возможно, используйте для количественной оценки их успехов.

- Оставайтесь положительными.

- Укажите, что вы считаете, что этот человек является сильным кандидатом.

- Помните, что вы хотите помочь этому кандидату выделиться.

- Поделитесь своими контактными данными.

Обратите внимание! Налоговая инспекция не вправе доначислять налог на доходы физических лиц по результатам камеральной проверки .

В части НДФЛ налоговыми агентами являются российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст. ст. 214.1, 214.3, 214.4, 214.5, 227, 227.1 и 228 НК РФ (п. п. 1, 2 ст. 226 НК РФ). Как правило, налоговыми агентами являются работодатели налогоплательщиков. Сумма полученного дохода подтверждается справкой о доходах по форме 2-НДФЛ (см. табл. 1), выданной налогоплательщику налоговым агентом.

Примеры могут помочь вам понять, какой контент вы должны включать в свой документ. Вы также можете взглянуть на то, как правильно составить свою рекомендацию и что включать. Существуют также полезные рекомендации по включению длины, формата, шрифта и способа организации ваших писем.

Справочное письмо для примера занятости

Хотя примеры, шаблоны и рекомендации являются отличной отправной точкой для вашего письма, вы всегда должны приспособить пример письма, чтобы соответствовать истории работы кандидата и задание, на которое он или она подает заявку. Шарон отлично справилась с этой позицией и была преимуществом для нашей организации во время ее пребывания в офисе.

Представление справки о доходах физического лица по форме 2-НДФЛ

В налоговую инспекцию по месту учета

У нее отличные письменные и устные навыки общения, чрезвычайно организован, может работать самостоятельно и может следить за тем, чтобы работа выполнялась. Во время ее пребывания в нашей компании Шарон отвечала за надзор за помощниками отдела. Эти помощники под руководством Шарона отвечали за многие из основных административных и канцелярских функций офиса.

Шарон эффективно планировал и управлял несколькими помощниками, чтобы поддерживать эффективные офисные операции. Она разработала учебную программу для этих помощников, которая заставила их хорошо разбираться в офисных операциях за половину времени, когда они привыкли.

лицу, у которого

(п. 2 ст. 230 НК РФ)

Как составить заявление

Шарон всегда охотно предлагала свою помощь и прекрасно сотрудничала со многими участниками нашего офиса, включая клиентов, работодателей и другие профессиональные организации. Ее способность эффективно общаться со всеми этими людьми по электронной почте, по телефону и лично сделала ее таким активом для нашего офиса.

Получение стандартных налоговых вычетов на детей

Пожалуйста, дайте мне знать, если у вас есть другие вопросы. Дополнительные примеры ссылок. Дополнительные примеры справочных писем, написанных для друзей, коллег, клиентов, сотрудников, студентов, поставщиков и профессиональных подключений. На протяжении более 28 лет в Бразилии мы признаны средствами массовой информации и общественностью в связи с качеством передач, объективными комментариями и авторитетом наших специалистов.

Наши культурные факторы символизируют то, во что мы верим, и руководствуем поведением наших команд в повседневной жизни организации, чтобы достичь наших целей. В программе стажировки вы будете участвовать в инициативах по обучению и развитию, направленных на ваш профессиональный рост, с руководством основных менеджеров компании и полной поддержки команды персонала.

Сформированная богатым и структурированным планом развития, программа состоит из следующих инициатив. Чтобы сохранить траекторию успеха, которая отметила нашу производительность, мы приглашаем вас также стать частью этой группы, чтобы быть одним из нас.

Представление копий формы 2-НДФЛ налоговым

законодательством не предусмотрено

Входящие термины поиска

Когда мы думаем о том, кого мы хотели бы иметь в нашей команде, мы ищем молодых людей, которые не боятся попробовать новые вещи, которые видят препятствия как новые вызовы, которые могут справиться с нашей динамичной средой и хорошо работать с автономией. Люди, которые любят возлагать руки на массы и особенно те, у которых есть легкие отношения с другими людьми разных вселенных и интересов.

Не позднее 1 апреля

Динамичное место, которое обеспечивает обучение каждый день. Невероятный шанс сформировать вашу профессиональную жизнь. Это может произойти в конце контракта или, в некоторых случаях, до окончания колледжа. Да, пока они готовы участвовать в презентационных этапах процесса отбора и доказывать свою связь с колледжами в регионе.

- Как долго длится контракт на стажировку?

- Стажировка длится 24 месяца.

- Какова рабочая нагрузка на стажировку?

- Рабочая нагрузка составляет 30 часов в неделю.

- У меня есть шанс быть эффективным?

- Могут ли люди за пределами Сан-Паулу участвовать?

Не позднее одного

Не позднее трех

рабочих дней со

Способ и условия

Дополнительная информация об организации. Он также определяется теми же правилами, что и соответствующая сторона может обжаловать удаление путем отправки встречного уведомления. Вы можете быстро перейти от контента к контенту. Развлечения, которые вам нравятся в одном месте.

Загрузите свои любимые приложения для развлечений

Музыка для всех ваших занятий

в ИФНС лично или

направляются в виде

отправления с описью

в электронном виде

носителях или в

электронном виде по

Все права сохранены. Запрос на информацию принимается в местном офисе в рабочее время. Заявление может быть сделано устно или письменно. Если просьба сделана в устной форме, представитель муниципального органа, принявшего запрос, должен в устной форме обратиться к нему. Такой запрос не должен быть оформлен в письменной форме.

Неудержание ндфл с матпомощи при рождении ребенка

Если заявка представляется в письменной форме, она должна, по крайней мере, отвечать следующим требованиям. Кому она адресована, какая конкретная информация требуется, кто запрашивает. . Другие запросы и заявки также принимаются в местном офисе в рабочее время.

по почте по месту

по почте по месту

представление в ИФНС

в размере 200 руб.

по запросу ИФНС

справок либо подачу

справок с заведомо

на должностных лиц

сообщение ИФНС о

штраф в размере

лиц - от 1000 до

лиц - от 1000 до

Справка о доходах не является

налоговой декларацией, поэтому

привлечь к ответственности согласно

ст. 119 НК РФ (за непредставление

декларации) ИФНС не вправе

Форма справки о доходах физического лица по форме N 2-НДФЛ утверждена Приказом ФНС России от 17.11.2010 N ММВ-7-3/611@ (в ред. от 06.12.2011 N ММВ-7-3/909@). Справка представляется организацией - налоговым агентом в следующих случаях:

- в налоговую инспекцию (не позднее 1 апреля года, следующего за истекшим налоговым периодом) - по каждому физическому лицу, которому был выплачен доход за истекший налоговый период (п. 2 ст. 230 НК РФ);

- в налоговую инспекцию (не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства) - по каждому физическому лицу, у которого организация не смогла удержать (п. 5 ст. 226 НК РФ);

- работнику (в т.ч. бывшему) по его письменному заявлению (п. 3 ст. 230 НК РФ, ст. 62 ТК РФ) - в срок не позднее трех рабочих дней со дня подачи этого заявления.

Отличия в содержании справок 2-НДФЛ, представляемых в ИФНС и работнику

Во всех перечисленных выше случаях при заполнении справок о доходах по форме 2-НДФЛ налоговые агенты должны руководствоваться Порядком представления в налоговые органы сведений о доходах физических лиц и сообщений о невозможности удержания налога и сумме налога на доходы физических лиц, утв. Приказом ФНС России от 16.09.2011 N ММВ-7-3/576@.

Содержание справок, выдаваемых по п. 2 ст. 230 НК РФ, п. 5 ст. 226 НК РФ, а также по п. 3 ст. 230 НК РФ, ст. 62 ТК РФ, различается (см. табл. 2).

Основания выдачи справки о доходах 2-НДФЛ

п. 2 ст. 230 НК РФ

(сведения о доходах

и удержанных суммах

п. 5 ст. 226 НК РФ

ст. 230 НК РФ, ст. 62

в заголовке справки

в заголовке справки

Без указания кода

облагаемые по разным

суммы НДФЛ отдельно

по каждой ставке

не удержан, и сумма

Указываются все суммы

по разным ставкам,

суммы НДФЛ отдельно

по каждой ставке

В заголовке справки, представляемой в соответствии с п. 2 ст. 230 НК РФ, указывается признак 1; в заголовке справки, представляемой по п. 5 ст. 226 НК РФ, - признак 2, а в заголовке справки, подаваемой по п. 3 ст. 230 НК РФ, ст. 62 ТК РФ, код признака вообще не указывается. Налоговым органам и работникам всегда представляются (п. 2 ст. 230, п. 3 ст. 230, п. 5 ст. 226 НК РФ, ст. 62 ТК РФ) подлинные экземпляры справок о доходах по форме 2-НДФЛ. Представление копий формы 2-НДФЛ налоговым законодательством не предусмотрено.

Пример. Если размер доходов сотрудника компании, которые освобождены от НДФЛ в пределах суммы 4000 руб., за год не превысил эту сумму, то компания - налоговый агент вправе не сдавать по таким выплатам справку о доходах 2-НДФЛ (Письмо ФНС России от 08.11.2010 N ШС-37-3/14851). Напомним, что согласно п. 28 ст. 217 НК РФ не подлежат налогообложению доходы, не превышающие 4000 руб., полученные за налоговый период по каждому из предусмотренных в указанном пункте оснований.

Обратите внимание! Если компания представляла по итогам года справку 2-НДФЛ с признаком 2 об отсутствии возможности удержать налог, то ей также необходимо представить справку и с признаком 1 (см. Письмо Минфина России от 27.10.2011 N 03-04-06/8-290).

В справке 2-НДФЛ (без указания признака), выдаваемой по п. 3 ст. 230 НК РФ, ст. 62 ТК РФ, перечисляются все суммы дохода (с расшифровкой по их видам) и НДФЛ отдельно по каждой ставке, а также суммы предоставленных стандартных, социальных и имущественных налоговых вычетов. Справка о доходах без кода признака выдается работнику в течение трех рабочих дней со дня подачи заявления (ст. 62 ТК РФ). В этом случае гл. 23 "Налог на доходы физических лиц" НК РФ не ограничивает количество выдаваемых налогоплательщику справок по форме 2-НДФЛ.

Пример. Работнику может понадобиться сразу несколько оригиналов справки о доходах физического лица (форма 2-НДФЛ):

- если он претендует на получение по новому месту работы стандартных налоговых вычетов по налогу на доходы физических лиц (ст. 218 НК РФ);

- для рассмотрения заявления физического лица о предоставлении ему кредита;

- для предоставления в посольства или консульства иностранных государств в целях получения визы;

- для подтверждения факта получения (неполучения) материальной помощи одним из родителей в связи с предоставлением другому материальной помощи в сумме 50 000 руб., выплачиваемой при рождении (усыновлении, удочерении) ребенка в течение первого года после рождения (усыновления, удочерения) и освобождаемой от обложения НДФЛ (абз. 7 п. 8 ст. 217 НК РФ, Письмо Минфина России от 25.01.2012 N 03-04-05/8-67).

Организация - налоговый агент не вправе отказать налогоплательщику (работнику) в выдаче такой справки. При этом сроки по выдаче налоговым агентом справки по форме 2-НДФЛ налогоплательщику, а также ответственность за отказ в ее выдаче Налоговым кодексом РФ не установлены (п. 3 ст. 230 НК РФ, Письмо УФНС России по г. Москве от 24.02.2011 N 20-14/3/16873). Срок выдачи запрашиваемого документа установлен ст. 62 ТК РФ - три рабочих дня со дня подачи заявления, а административная ответственность за непредставление работнику справки о доходах предусмотрена ст. ст. 5.27 и 5.39 КоАП РФ.

Таким образом, в справке о доходах с признаком 1 (п. 2 ст. 230 НК РФ) и без кода признака (п. 3 ст. 230 НК РФ, ст. 62 ТК РФ) указывается большее количество информации, по сравнению со справкой о доходах с признаком 2 (п. 5 ст. 226 НК РФ). В них перечисляются все суммы дохода и налога, в т.ч. те, которые уже были отражены в справке с признаком 2.

За несвоевременное представление сведений о доходах работников в ИФНС возможен штраф по п. 1 ст. 126 НК РФ в размере 200 руб. за каждую несданную справку 2-НДФЛ. Кроме того, руководителя компании или ее главного бухгалтера могут оштрафовать на сумму от 300 до 500 руб. за несвоевременное представление или отказ от представления в ИФНС справок о доходах (ст. 15.6 КоАП РФ).

Работник, которому работодатель отказал в выдаче справок о доходах 2-НДФЛ либо выдал их с опозданием или за плату, может обратиться в трудовую инспекцию с жалобой. По жалобе может быть проведена документальная проверка или проверка в рамках административного производства. Как следствие, работодателю в этом случае грозит административный штраф:

1) либо по ч. 1 ст. 5.27, ст. 23.12 КоАП РФ:

- на должностных лиц в размере от 1000 до 5000 руб.;

- на организацию - от 30 000 руб. до 50 000 руб. или административное приостановление деятельности на срок до 90 суток;

2) либо по ст. 5.39 КоАП РФ - на должностных лиц в размере от 1000 до 3000 руб.

1. Нельзя штрафовать компанию за представление справки о доходах 2-НДФЛ с ошибками. Это означает, что если в такой справке компания допустила ошибки, то привлечь ее к ответственности налоговые инспекторы не могут, т.к. в НК РФ штраф предусмотрен только за несвоевременное представление такого документа, а не за недочеты в его содержании (п. 1 ст. 126 НК РФ). Кроме того, приостановить операции по счетам в банке из-за неправильных данных в справке 2-НДФЛ у проверяющих тоже нет оснований (см. Постановление ФАС Московского округа от 14.02.2008 N КА-А40/235-08 по делу N А40-28497/07-118-155).

Операции по счетам налоговики вправе заблокировать только в двух случаях: если компания не выполнила требования об уплате налога, пеней или штрафа, а также если не представила налоговую декларацию в течение 10 дней по истечении установленного срока ее сдачи (ст. 76 НК РФ), а сведения о доходах, выплаченных физическим лицам, декларацией не являются.

2. Если компания реорганизована, компания-правопреемник не обязана сдавать справки 2-НДФЛ по доходам работников, полученным от ее предшественника. Применить к правопреемнику штрафные санкции налоговая инспекция не вправе, поскольку Налоговый кодекс РФ предусматривает правопреемство только в части исполнения обязанности по уплате налогов, а порядок перехода прав в отношении представления сведений о доходах работников законодательством не установлен (см. Письмо ФНС России от 13.08.2009 N 3-5-04/1257@).

Зачем налоговикам справки 2-НДФЛ

Справки о доходах 2-НДФЛ нужны налоговым органам:

- в целях налогового администрирования налога на доходы физических лиц;

- для мониторинга полученных от компаний сведений о доходах сотрудников с целью выявления с помощью компьютерной программы признаков трех основных нарушений (неперечисления удержанных сумм НДФЛ в бюджет, применения неправильных ставок налога, неполноты представленных компанией сведений о доходах работников, неуплаты налога и т.д.) и последующего включения потенциальных нарушителей в план выездных налоговых проверок.

Зачем работнику справка 2-НДФЛ

На практике необходимость в получении от работодателя справки о доходах 2-НДФЛ у работников возникает очень часто.

Помимо необходимости уплатить не удержанный налоговым агентом НДФЛ (п. 5 ст. 226, пп. 4 п. 1, п. 4 ст. 228 НК РФ), эта справка также нужна работникам при устройстве на новую работу, для получения стандартных налоговых вычетов по НДФЛ и освобождения некоторых выплат от обложения этим налогом, получения различного рода денежных выплат, назначения пенсии, получения кредита, оформления визы, усыновления ребенка, участия в трудовом споре в качестве его стороны или в гражданском процессе в качестве истца, ответчика или заявителя и во многих других случаях.

Рассмотрим самые распространенные ситуации.

Получение стандартных налоговых вычетов на детей

Согласно абз. 2 п. 3 ст. 218 НК РФ в случае начала работы налогоплательщика не с первого месяца налогового периода налоговые вычеты, предусмотренные пп. 4 п. 1 ст. 218 НК РФ, предоставляются по этому месту работы с учетом дохода, полученного с начала налогового периода по другому месту работы, в котором налогоплательщику предоставлялись налоговые вычеты. Сумма полученного дохода подтверждается справкой о полученных налогоплательщиком доходах, выданной налоговым агентом в соответствии с п. 3 ст. 230 НК РФ.

Поэтому без справки о доходах 2-НДФЛ с прежнего места работы бухгалтер на новом месте не сможет предоставить работнику вычеты на детей.

Никакие другие справки (составленные в произвольной форме или справка о зарплате для расчета пособий по социальному страхованию согласно п. 3 ч. 2 ст. 4.1 Федерального закона от 29.12.2006 N 255-ФЗ "Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством", Приложение N 1 к Приказу Минздравсоцразвития России от 17.01.2011 N 4н) для целей получения налоговых вычетов по НДФЛ не подходят.

Неудержание НДФЛ с матпомощи при рождении ребенка

В соответствии с абз. 7 п. 8 ст. 217 НК РФ не подлежат обложению налогом на доходы физических лиц суммы единовременных выплат (в т.ч. в виде материальной помощи), осуществляемых работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка, выплачиваемых в течение первого года после рождения (усыновления, удочерения), но не более 50 000 руб. на каждого ребенка.

Таким образом, не подлежит обложению НДФЛ единовременная материальная помощь при рождении ребенка, если она выплачивается в течение первого года после усыновления (удочерения) ребенка и ее размер не превышает 50 000 руб. в расчете на каждого ребенка.

Пример. Работник ООО "Альфа" обратился в бухгалтерию с заявлением о выплате ему материальной помощи в связи с рождением ребенка.

Бухгалтер потребовал, чтобы этот работник представил справку по форме 2-НДФЛ в отношении второго родителя ребенка, обосновав свое требование тем, что сумма материальной помощи не облагается НДФЛ в пределах 50 000 руб. Следовательно, чтобы правильно рассчитать НДФЛ, необходимо документально подтвердить, получал ли второй родитель материальную помощь по своему месту работы и в какой сумме.

Законодательством РФ не предусмотрено, что работодатель в целях определения налогооблагаемой базы по НДФЛ должен требовать от работника такую справку. Обязанность работника представить такую справку законодательством РФ также не установлена.

По мнению Минфина России (Письмо Минфина России от 25.01.2012 N 03-04-05/8-67), работодатель вправе требовать от работника представления указанной справки. Во избежание налоговых рисков, если работник не возражает, такую справку лучше представить.

Если отец и мать ребенка работают в одной организации, не подлежит обложению НДФЛ единовременная материальная помощь при рождении ребенка, предоставляемая в сумме, не превышающей 50 000 руб., одному из родителей по их выбору либо двум родителям исходя из расчета общей суммы 50 000 руб. (Письмо Минфина России от 21.02.2011 N 03-04-06/9-36).

Поскольку размер единовременной материальной помощи, выплачиваемой работодателями работникам (родителям, усыновителям, опекунам) при рождении ребенка, ограничен суммой, не превышающей 50 000 руб. одному из родителей по их выбору либо двум родителям исходя из расчета общей суммы, то для подтверждения факта получения (неполучения) такой помощи одним из родителей нужно представить сведения о доходах по форме 2-НДФЛ.

Такая справка должна подтвердить факт получения (неполучения) материальной помощи вторым родителем и ее размер (Письмо Минфина России от 25.01.2012 N 03-04-05/8-67).

Оформление визы для отдыха за границей

Многие работники любят отдыхать за границей. И для оформления визы посольства требуют сведения о доходах физического лица за последние пять лет.

Если работник не менял место работы за этот период, то получить такую справку от своего работодателя не составит труда. Сделать это можно на основании п. 3 ст. 230 НК РФ, ст. 62 ТК РФ, написав письменное заявление работодателю.

Сложности могут возникнуть в ситуации, если за требуемый период подтверждения сведений о доходах у работника сменилось несколько работодателей, часть из которых работник не может найти.

Как поступить в этом случае? Ведь справки о доходах 2-НДФЛ выдают только налоговые агенты, т.е. компании.

В таком случае работник может получить сведения о своих доходах за прежние годы в налоговой инспекции по месту жительства, написав соответствующее заявление в произвольной форме (см. Письмо УФНС России по г. Москве от 09.09.2011 N 20-14/4/087759@).

Для предоставления работникам кредита банки запрашивают от заемщиков сведения об их доходах за определенный период (за последние шесть месяцев, год, полтора года и т.д.).

И при этом банки считают действительной справку 2-НДФЛ всего несколько дней, вынуждая заемщиков снова обращаться к своим работодателям за такими сведениями и рассчитывая получить все более актуальную информацию. Но такие действия банков идут вразрез с действующим законодательством.

На самом деле срок действия справок о доходах 2-НДФЛ не ограничен. Положения гл. 23 НК РФ не ограничивают срока действия такой справки.

Поэтому она бессрочна.

В то же время компания не вправе отказать работнику в повторной выдаче справки о доходах:

- во-первых, потому что она относится к документам, связанным с работой (ст. 62 ТК РФ);

- во-вторых, гл. 23 НК РФ не ограничивает количество обращений работника за такой справкой (п. 3 ст. 230 НК РФ).

Подтверждение доходов иностранным гражданином

Для избежания двойного налогообложения (как в России, так и в своей стране) иностранным гражданам нужно подтверждать полученные в России доходы, а также уплаченные с них налоги.

Законодательство РФ о налогах и сборах не содержит специальной нормы, предусматривающей подтверждение сведений о полученных физическими лицами доходах от источников в России и уплаченного с них налога на доходы физических лиц налоговыми органами РФ для целей представления в налоговые органы иностранных государств. Вместе с тем с целью получения подтверждения таких сведений налогоплательщик может обратиться в налоговый орган по месту постановки на учет организации, выплатившей доход.

Другими словами, подтвердить доходы, полученные в России, должен сам иностранный гражданин.

По его письменному запросу и копии документа, удостоверяющего его личность (паспорта или документа, его заменяющего), налоговый орган РФ сопоставит сведения налогового агента из справки с собственной информацией.

В случае их идентичности ИФНС подтверждает справку формы 2-НДФЛ, выданную налоговым агентом, подписью руководителя налогового органа или его заместителя и оттиском гербовой печати.

Заверенная справка на бланке налогового органа РФ представляется иностранным гражданином в налоговый орган государства, резидентом которого он является (Письма ФНС России N КБ-6-26/566@ "По вопросу подтверждения сведений о полученных иностранными гражданами доходах и уплаченного с них налога", УФНС России по г. Москве от 26.08.2011 N 20-14/3/082895@).

Кроме того, налоговые инспекторы также должны сделать специальное приложение с расшифровкой кодов доходов, упомянутых в справке, выданной иностранному гражданину.

Порядок выдачи справки 2-НДФЛ по заявлению работника

Согласно ст. 62 ТК РФ справку о заработной плате (терминология Трудового кодекса РФ) работодатель обязан выдать безвозмездно в течение трех рабочих дней со дня подачи работником письменного заявления.

Из указанной нормы следует, что по письменному требованию работника работодатель обязан выдать ему справку о доходах 2-НДФЛ.

Такое же требование предусмотрено в п. 3 ст. 230 НК РФ.

Причем в этом случае права бывших и работающих сотрудников на получение справок о доходах равны. Ведь в Трудовом кодексе РФ понятие "работник" применяется в отношении лиц, которые как состоят в трудовых отношениях с работодателем, так и прекратили их (ч. 6 ст. 84.1, ч. 2 ст. 391, ст. 392 ТК РФ, Определения Санкт-Петербургского городского суда от 27.09.2010 N 33-13272/2010, Московского городского суда от 26.08.2010 по делу N 33-27002, Московского областного суда от 25.05.2010 по делу N 33-9988).

Ни трудовое, ни налоговое законодательство не ограничивает любого работника в количестве обращений за справками о доходах. По общему правилу запрашиваемые работником документы работодатель может как выдать самому работнику, так и отправить по почте ценным письмом с описью вложения и уведомлением о вручении в качестве доказательства отправки (см. Определение Липецкого областного суда от 18.04.2011 по делу N 33-1070/2011).

Чтобы избежать возможных трудовых споров, представить запрошенные работником справки о доходах 2-НДФЛ безопаснее тем способом, который упомянут в заявлении.

Иначе говоря, если бывший сотрудник написал в заявлении, что запрошенные документы просит переслать по почте по месту его жительства, то лучше так и поступить. Иначе бывший сотрудник вправе обратиться в суд (см. Письмо УФНС России по г. Москве от 10.06.2009 N 20-14/3/059433@).

Памятка для работодателя для оформления справок о доходах 2-НДФЛ при обращении работников (в т.ч. бывших) представлена в табл. 3.

Справка 2 НДФЛ 2017: где взять, что в себе содержит и сколько действует

Справка 2-НДФЛ имеет широкую распространенность, и она может потребоваться гражданам в ряде ситуаций, когда им нужно подтвердить свой легальный доход, зафиксированный фактом выплаты подоходного налога. Иначе говоря, в справке 2-НДФЛ отображается доход, полученный гражданином за определенный период времени от конкретного работодателя. Также в ней отображаются налоговые вычеты, которые работодатель предоставил работнику, удержанный и уплаченный подоходный налог. Она может потребоваться при оформлении кредита, ипотеки, имущественного вычета и в других ситуациях. Бланк данного документа нового образца утвержден Федеральной налоговой службой Российской Федерации в октябре 2015 года, а ее параметры и способ заполнения строго регламентированы.

Справка 2-НДФЛ имеет широкую распространенность, и она может потребоваться гражданам в ряде ситуаций, когда им нужно подтвердить свой легальный доход, зафиксированный фактом выплаты подоходного налога. Иначе говоря, в справке 2-НДФЛ отображается доход, полученный гражданином за определенный период времени от конкретного работодателя. Также в ней отображаются налоговые вычеты, которые работодатель предоставил работнику, удержанный и уплаченный подоходный налог. Она может потребоваться при оформлении кредита, ипотеки, имущественного вычета и в других ситуациях. Бланк данного документа нового образца утвержден Федеральной налоговой службой Российской Федерации в октябре 2015 года, а ее параметры и способ заполнения строго регламентированы.

Где взять справку 2-НДФЛ

Чтобы получить справку по форме 2-НДФЛ, работник должен составить соответствующий запрос к работодателю. Для этого в произвольной форме пишется заявление, которое должно содержать в себе обязательно следующую информацию:

- Данные о работодателе: ФИО и должность;

- Данные о заявителе: ФИО, должность, адрес проживания, серия и номер паспорта, телефон для связи;

- Требование заявления: выдача справки 2-НДФЛ за определенный промежуток, на основании статьи 62 Трудового Кодекса РФ;

- Подпись заявителя и дата передачи заявления работодателю.

Обратите внимание: В одном заявлении можно затребовать несколько копий заверенных справок 2-НДФЛ.

Во многих компаниях справку можно получить по устному требованию, обратившись в бухгалтерию.

Важно: Работодатель обязан предоставить справку 2-НДФЛ сотруднику в течение 3 рабочих дней после подачи заявления.

Как получить справку 2-НДФЛ безработному

Справка 2-НДФЛ содержит в себе информацию о налогах, которые были выплачены сотрудником с официального дохода в определенный период. Если безработному человеку необходимо получить справку 2-НДФЛ за время, когда он работал и получал официальную заработную плату, ему потребуется обратиться в бухгалтерию на своем последнем месте работы с соответствующим заявлением.

Справка 2-НДФЛ содержит в себе информацию о налогах, которые были выплачены сотрудником с официального дохода в определенный период. Если безработному человеку необходимо получить справку 2-НДФЛ за время, когда он работал и получал официальную заработную плату, ему потребуется обратиться в бухгалтерию на своем последнем месте работы с соответствующим заявлением.

Если человек работал неофициально на протяжении определенного периода времени, то есть получал «серую» заработную плату, с которой не взыскивались налоги, работодатель не сможет предоставить справку 2-НДФЛ. Также нет возможности получить справку 2-НДФЛ безработному или за период, когда человек считался безработным.

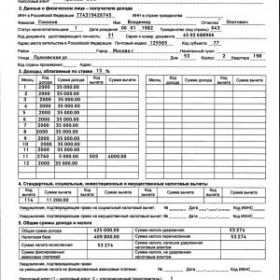

Какая информация содержится в справке 2-НДФЛ

Справки 2-НДФЛ стандартизированы, и они содержат в себе следующую информацию:

Наименование справки с обозначением точного периода, за который в ней содержится информация о доходах обратившегося за справкой сотрудника;

Наименование справки с обозначением точного периода, за который в ней содержится информация о доходах обратившегося за справкой сотрудника;- Данные работодателя, который выступает в качестве налогового агента: название компании (предприятия), контактная информация, код ОКТМО и прочее;

- Данные работника, получающего справку: ФИО, место проживания, гражданство, данные из паспорта и ИНН, информация о статусе налогоплательщика;

- Список доходов, полученных работником за отчетный период, которые были обложены налогом;

- Сведения о налоговых вычетах работника;

- Информация о конкретном доходе сотрудника за определенный период и точная сумма перечисленного налога.

Важно: Справка 2-НДФЛ должна быть заверена подписью работодателя (налогового агента) и печатью компании.

Сколько действует справка 2-НДФЛ

Как было сказано выше, в справке 2-НДФЛ отражается налоговая информация за прошедший период. В сданные налоговые декларации, согласно законодательству Российской Федерации, могут быть внесены коррективы, но случается это крайне редко. Соответственно, чем меньше времени прошло с момента сотрудником получения справки 2-НДФЛ, тем больше шансов, что она отражает актуальную информацию о его доходах.

Конкретных цифр, сколько действует справка 2-НДФЛ, в законодательстве не закреплено. Соответственно, только юридическое лицо, принимающее данную справку, решает вопрос о ее актуальности. Лучше заранее уточнить в компании (или органе), куда будет предоставляться справка по форме 2-НДФЛ, в течение которого времени она считается для них действительной. Чаще всего банки просят предоставлять справки полученные не позднее, чем за месяц до момента обращения.

Источники:

lawcount.ru bankiros.ru www.pnalog.ru dumaem.ru pravo.moeКомментариев пока нет!

Как правильно написать заявление без сохранения заработной

Как правильно написать заявление без сохранения заработной Справка о льготах по подоходному налогу

Справка о льготах по подоходному налогу Как написать заявление о выделение ему материальной помощи

Как написать заявление о выделение ему материальной помощи Камеди вумен наследство от любовницы

Камеди вумен наследство от любовницы Льготы по оплате налогов недвижимость

Льготы по оплате налогов недвижимость