Как написать заявление в налоговую о социальном вычете

Правила оформления и подачи заявления на возврат налога при имущественном вычете

Российское законодательство предоставляет физическим лицам налоговые льготы в виде различных вычетов.

Российское законодательство предоставляет физическим лицам налоговые льготы в виде различных вычетов.

Один их таких вычетов это имущественный, он предоставляется при покупке жилой недвижимости и представляет собой сумму, которая не будет облагаться налогом, либо налогоплательщику вернется суммы, ранее уплаченная им в качестве НДФЛ.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

Основные правила подачи

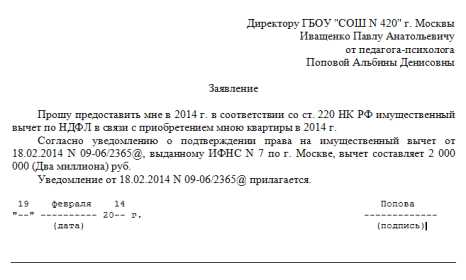

Имущественный вычет можно получить двумя способами, по месту работы и в налоговой службе.

Подавать документы можно за последние три года. Для этого составляется декларация по форме 3-НДФЛ, в которой указываются все доходы, полученные налогоплательщиком за указанный период. И собирается пакет документов, подтверждающий право на получение вычета.

Все эти документы нужно подать в налоговую по месту жительства, независимо от того, где находится объект недвижимости.

Все эти документы нужно подать в налоговую по месту жительства, независимо от того, где находится объект недвижимости.

Подавать документы можно в течение всего года, следующего за тем, который указан в декларации о доходах. На данный случай дата 30 апреля не распространяется.

Вместе с документами подается заявление о предоставлении вычета.

Налогоплательщику будет возвращена сумма вычета равная уплаченному налогу, не более того, если она не покроет всю причитающуюся ему сумму, то документы подаются на следующий год снова. И так пока вся сумма вычета не будет возвращена.

Подавать документы и заявление можно несколькими способами:

- подать лично в налоговой службе;

- отправить по почте заказным письмом с уведомлением;

- подать в электронном виде через личный кабинет.

На практике это означает, что с начисленной заработной платы не будет удерживаться НДФЛ.

Для этого также нужно подавать документы в налоговую. Пакет документов будет тот же, что и при получении вычета в налоговой, за исключением формы 3-НДФЛ, которая в данном случае не нужна.

Если после подачи документов налоговая выносит положительное решение, то налогоплательщику выдается уведомление о том, что он может получать вычет у работодателя.

Если после подачи документов налоговая выносит положительное решение, то налогоплательщику выдается уведомление о том, что он может получать вычет у работодателя.

Для подачи этого пакета документов тоже нет ограничения по срокам, но целесообразнее подать его как можно раньше по следующим причинам:

- решение принимается в течение 30 дней;

- выданное уведомление действительно только в течение календарного года, в котором оно было выдано.

Независимо от того, где физическое лицо будет получать вычет к пакету документов необходимо приложить заявление о его предоставлении.

Заявление составляется на специальном бланке, который можно скачать с сайта налоговой либо заполнить на месте при подаче документов лично.

В нем проставляется дата, которая соответствует фактической подаче пакета документов.

Сумма вычета, которая должна быть указана в заявлении, каждый год будет меняться и равняться остатку вычета. То есть из первоначально вычета нужно будет вычитать уже полученные суммы.

В заявлении на получение вычета у работодателя указывается те же сведения, а также изъявляется желание налогоплательщика получать вычет по месту работы и указывается наименование и ИНН работодателя.

К заявлению о предоставлении имущественного вычета собирается пакет документов, который подтверждает право на получение вычета и в котором будет указана сумма вычета.

Этот пакет включает в себя:

декларацию о доходах;

декларацию о доходах;- справку 2-НДФЛ, где можно увидеть, сколько налогооблагаемого дохода получило физическое лицо и сколько налогов им было перечислено;

- документы на приобретенное жилье. Сюда относится: свидетельство о праве собственности, договор купли-продажи, акт-приема передачи;

- если жилье было куплено с помощью ипотеки, то прикладывается кредитный договор и график его погашения;

- документы, свидетельствующие о передачи денежных средств продавцу жилья. Сюда относятся банковские документы о переводе денег, расписки покупателя об их получении и т.д.;

- копия паспорта налогоплательщика, страницы с личными данными и регистрацией.

Все документы, кроме форм 2-НДФЛ и 3-НДФЛ, подаются в виде копий, заверенных подателем.

Также если документы подаются лично, то на всякий случай нужно иметь с собой их оригиналы.

Заявление на выдачу уведомления

Для того, что бы получить уведомление, которое позволит получать налоговый вычет у работодателя нужно заполнить заявление.

Для данного заявления существует специальная форма, бланк которой можно скачать выше.

В ней указывают следующие сведения:

- в какое отделение налоговой оно направляется;

- ФИО налогоплательщика, его паспортные данные, адрес и телефон;

- точный адрес недвижимости, на которую будет предоставляться вычет;

- данные налогового агента – работодателя, у которого вычет будет получаться;

- год начала получения вычета, независимо от того, каким способом он получался.

При подаче документов на получение вычета нужно обратить внимание на правильность заполнения и оформления всех документов, в противном случае, в предоставлении вычета будет отказано и придется подавать документы заново.

О правилах составления данного документа рассказано в следующем видеоуроке:

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Как оформить заявление на имущественный вычет

Заявление на налоговый вычет — это один из видов документации, без которого сокращение налогооблагаемой базы невозможно. Зачастую физические лица, ставшие обладателями недвижимости, неправильно оформляют заявление на налоговую скидку либо не соблюдают сроки его подачи и соответственно теряют возможность получения материальной компенсации.

В связи с этим предлагаем с помощью данной статьи, ознакомится со всеми правилами оформления заявления на имущественный вычет.

Заявление в налоговую на имущественный вычет – образец 2018 года

Все физические лица, являющиеся налогоплательщиками и одновременно собственниками различных видов имущества, в соответствии с установками российского налогового законодательства обладают правом на частичный возврат денежной суммы, потраченной на имущество.

Для того чтобы это сделать налогоплательщику потребуется подготовить целый ряд документации и особое внимание уделить такому виду документа, как заявление, поскольку именно с помощью него физическое лицо сможет выразить свое желание о возврате НДФЛ.

Виды имущественных объектов

Такое понятие, как имущество, подразумевает широкий перечень различных объектов. В связи с этим Налоговым Кодексом, а именно статьей под номером 220, конкретизировано, за покупку каких именно объектов имущественного типа начисляется возврат подоходного налога:

Ситуации, в которых заявление будет считаться неправомерным

Перед тем как приступать к процедуре составления документа, содержащего просьбу о выдаче денежной компенсации за покупку недвижимости, для того чтобы не тратить время зря рекомендуем взять во внимание некоторые факторы. Заявление будет признано неправомерным и соответственно физическому лицу будет отказано в начислении вычета в следующих ситуациях:

Какие существуют образцы заявления на возврат НДФЛ

На сегодняшний день существуют два основных образца заявлений на налоговую скидку за покупку недвижимости – это бланк, оформленный на имя работодателя, и бланк, адресованный в налоговую службу.

Информация, которую нужно указывать в документе зависит от того, каким из образцов воспользуется налогоплательщик. Например, в заявлении на имя работодателя реквизиты банковского счета писать не нужно, поскольку они и так имеются у начальника.

Следует отметить, что если физическое лицо приобрело недвижимость еще, будучи сотрудником какой-либо организации, а вычет начало оформлять на пенсии, то пользоваться нужно образцом заявления, предназначенного для рассмотрения налоговым инспектором.

Бланк документа, вмещающего в себя просьбу об уменьшении размера налогооблагаемой базы за приобретение недвижимости, предназначенный для работодателя, помимо общей информации (наименования предприятия, должностей, фамилий, имен и отчеств руководителя и подопечного) должен содержать следующие данные:

[WARNING]ВНИМАНИЕ. Бланк заявления 2018 года на налоговый вычет на покупку квартиры помимо отметки, говорящей о наличии у заявителя уведомления, должно содержать данные касающиеся того, какой налоговой инспекцией был издан документ, адрес ее расположения, порядковый номер документа, а также дату его выдачи.[/WARNING]

Заявление на имя руководителя физическое лицо обычно оформляет собственноручно. А образец, предназначенный для налогового инспектора, это, как правило, готовый бланк, в который остается всего лишь внести некоторые сведения.

В их число входит адрес налогового органа, контактные данные претендента на возврат НДФЛ, год, в котором заявитель понес расходы, связанные с приобретением недвижимости, сумма налоговой скидки. Дополнительно нужно написать все реквизиты банковской карты, на которую в результате будут отправлены денежные средства.

Размер вычета, который нужно обязательно указать в заявлении, прописывается как с помощью цифр, так и с помощью букв. В некоторых случаях, налогоплательщик также претендует и на возврат подоходного налога за процентные выплаты. Размер процентной налоговой скидки также прописывается в этом же заявлении, но только чуть ниже.

Налоговый вычет - заполнение, бланк.

Подача заявления на получение налогового вычета.

Цель заявления уменьшить налогооблагаемый доход заявителя. Порядок получения и размер налогового вычета можно узнать в Налоговом кодексе РФ. В нашей статье вы узнаете, как лучше заполнить заявление на налоговый вычет.

Заявление физического лица на предоставлении вычета: правила заполнения.

Чтобы получить налоговый вычет, заявление можно подать либо работодателю, либо в налоговую инспекцию в некоторых, обусловленных законом случаях.

Получить налоговый вычет могут только граждане РФ — налоговые резиденты, облагаемые подоходным налогом в размере 13%. Налоговый вычет не предоставляется:

- безработным, чей доход – это пособие для безработных;

- ИП работающим по спецрежиму, который предполагает налоговую ставку по НДФЛ, отличающуюся от 13%.

К заявлению вы должны приложить документы, подтверждающие информацию, указанную в заявлении, и права заявителя.

Пример: при обращении за налоговым вычетом опекуна или попечителя, необходимо приложить документ, который бы указал на его права на опеку/попечительство:

- договор о воспитание в приемной семье;

- документ от органа опеки и попечительства (решение/постановление об опеке/попечительстве над ребенком);

- договор об опеке;

- договор об установлении попечительства и пр.

- Если получить налоговый вычет хочет родитель ребенка, который является его единственным законным опекуном, то он обязан предоставить нанимателю документ, который подтверждает данный факт:

- свидетельство о смерти одного из родителей;

- справку с ЗАГСа указывающую, что сведения об отце записаны со слов матери;

- паспорт родителя без штампа о браке и пр.

Написание заявления о предоставлении налогового вычета по НДФЛ?

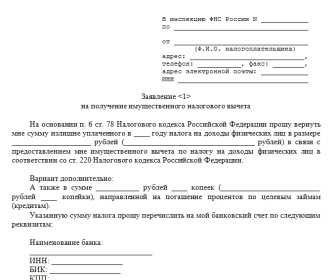

В начале заявления надо указать следующие сведения:

- название инспекции ФНС России;

- ФИО заявителя;

- номер ИНН;

- место жительства;

- данные паспорта;

- номер телефона.

Потом в центре страницы пишем слово «Заявление».

Ниже следует текст:

«На основании пункта 6 статьи 78 Налогового кодекса РФ прошу вернуть сумму излишне уплаченного в ___ году налога на доходы физ. лиц в размере______ в связи с _______(пишите свою причину).

Далее вписываете реквизиты, куда следует перечислить излишне уплаченную сумму».

Заявление физического лица о предоставлении налогового вычета нужно подписать заявителем. Также, должна быть расшифровка подписи и дата подачи заявления.

Получение налогового вычета (Бланк заявления):

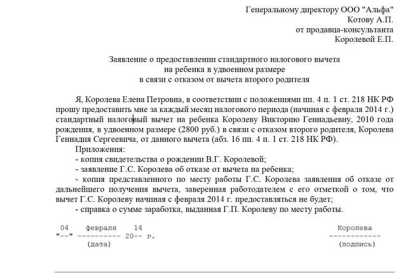

Заявление на налоговый вычет на детей в двукратном размере.

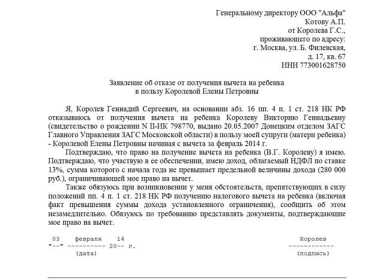

При отказе одного из родителей от налогового вычета в пользу другого родителя, появляется возможность получить двукратный налоговый вычет.

Законом не определён порядок передачи налогового вычета на детей.

Письмо от 01.09.2009 N 3-5-04/1358@ «О предоставлении стандартного налогового вычета на детей» ФНС России даёт рекомендацию первому родителю (который хочет получить двойной налоговый вычет) отослать заявление на получении двукратного вычета своему налоговому агенту (нанимателю). В заявлении нужно указать, что второй родитель сам отказывается от положенного ему налогового вычета в пользу другого.

Второму родителю также нужно подать заявление о том, что он отказывается от налогового вычета и о передаёт его другому родителю. Это заявление тоже нужно предоставить налоговому агенту (нанимателю) первого родителя.

Пример такого заявления указан ниже.

В начале заявления надо предоставить следующие сведения:

- Название места работы и ФИО руководителя;

- ФИО заявителя и его должность;

- номер ИНН;

- место жительства.

В центр страницы вписываем слово «Заявление».

Ниже следует примерно такой текст:

«На основании п. 1.4 ст. 218 Налогового кодекса РФ запрашиваю предоставить мне стандартный налоговый вычет по налогу на доходы физических лиц на моих детей (подопечных)_________________(ФИО и дата рождения детей)_____ в двукратном размере из-за отказа моей супруги (супруга) _________ от получения данного вычета.

К заявлению прикрепляю документы, подтверждающие право на вычет:

Под конец заявления проставляете свою подпись, ее расшифровку и дату, когда написано заявление.

Образец заявления на налоговый вычет на детей:

Образец заявления об отказе от получения вычета на ребенка:

Получение налогового вычета по НДФЛ у нанимателя.

Обычно налоговый вычет по НДФЛ предоставляется ФНС в конце налогового периода –после подачи декларации 3-НДФЛ.

Существует другой вариант – можно отдать работодателю заявление и уведомление, полученное из налоговой указывающее на ваше право получить налоговый вычет. После этого работодатель обязан выплачивать вам заработную плату не удерживая налог на доходы, пока это позволяет сумма налогового вычета. Время возврата данного вычета переносится, как и в ФНС, с конца календарного года на период подачи документов.

Но данный вариант сложен тем, что налоговую вам придётся посетить 2 раза: первый –подать документы чтобы получить уведомление о налоговом вычете; второй – за получением самого уведомления, так как ФНС имеет право на рассмотрение документов в течение одного месяца.

Заявление на получение уведомления о налоговом вычете.

Ниже находится образец заявления, которое следует представить в ФНС чтобы получить уведомление. Образец и бланк для заявления вы можете найти в налоговой инспекции.

В шапке заявления необходимо указать следующие сведения:

- название инспекции ФНС России;

- ФИО заявителя;

- номер ИНН;

- место жительства;

- данные паспорта;

- номер телефона.

Потом по центру страницы пишем слово «Заявление».

Ниже должен быть следующий текст:

«В соответствии с пунктом 3 статьи 220 НК РФ, прошу подтвердить право на получение имущественного налогового вычета по налогу на доходы физических лиц на 20____год».

Далее заполняете сведения об объекте недвижимости.

В конце заявления необходимо поставить свою подпись, ее расшифровку и дату написания заявления. Образец подобного заявления:

Заявление на предоставление имущественного налогового вычета.

В шапке заявления необходимо указать следующие сведения:

- название инспекции ФНС России;

- ФИО заявителя;

- номер ИНН;

- адрес проживания;

- данные паспорта;

- номер телефона.

Далее по центру страницы пишем слово «Заявление».

Ниже пишем текст:

«Исходя из статьи 220 НК РФ прошу провести имущественный налоговый вычет в части определённых расходов, направленных на: (указываете, например, покупка доли в квартире или постройка нового объекта недвижимости и т. д.)».

Позже идёт заполнение сведений о прилагаемых документах.

Если имущество приобретено в совместную собственность, то также необходимо приложить заявление о договоре совладельцев о распределении между ними имущественного вычета.

В конце заявления поставьте свою подпись и расшифровку, дату подачи заявления

Данный пример заявления на налоговый вычет считается максимально общим. Зависимо от конкретной ситуации данные, указанные в нем, уточняются.

Заявление на вычет у налогового агента: образец

Граждане Российской Федерации, являющиеся налоговыми резидентами, имеют право на предоставление налогового вычета не только при обращении в налоговые органы, но и при обращении к работодателю. Данная статья позволит разобраться в механизме получения налогового вычета и поможет составить заявление на вычет у налогового агента.

Кто является налоговым агентом?

Согласно ст. 24 НК РФ Налоговыми агентами признаются лица, на которых возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации.

В нашем случае здесь подразумеваются как физические, так и юридические лица, выступающие в роли работодателя, обязанные производить:

- исчисление;

- удержание;

- перечисление налога на доходы физических лиц.

Обязанностью налоговых агентов является (п.3 ст. 24 НК РФ):

Каким образом может осуществляться налоговый вычет у налогового агента?

В соответствии с п.8 ст.220 НК РФ имущественные налоговые вычеты могут быть предоставлены налогоплательщику до окончания налогового периода при его обращении с письменным заявлением к работодателю при условии подтверждения права налогоплательщика на имущественные налоговые вычеты налоговым органом.

В случае, если налогоплательщик работает у нескольких работодателей – он имеет право на получение налогового вычета у одного или нескольких работодателей (п.8 ст.220 НК РФ).

Налоговый вычет у работодателя предоставляется путём неудержания НДФЛ с доходов работника.

Машинист Паровозов П.П. в 2016 году имел доход 30000 рублей в месяц, из них 3900 рублей удерживались в качестве НДФЛ. Таким образом, на руки он получал 30000-3900=26100 рублей.

В 2017 году Паровозов П.П. приобрёл квартиру стоимостью 1 800 000 рублей в индивидуальную собственность. Размер налогового вычета составил 234 000 рублей. При обращении к работодателю за предоставлением налогового вычета доход Паровозова П.П. составил 30000 рублей в месяц. Удержание НДФЛ после предоставления документов не производилось.

Какие налоговые вычеты можно получить у налогового агента?

Налоговым законодательством (пп.3, пп.4 п.1 ст.220 НК РФ) предусмотрены налоговые вычеты, которые возможно получить у работодателя:

Как работодателю предоставить сотрудникам социальные вычеты на лечение и обучение

С 1 января 2016 года работодатели могут предоставлять своим сотрудникам социальные налоговые вычеты на лечение и обучение. Кому положен вычет, какие для этого нужны документы и в каком порядке их представлять? Об этом и о других важных деталях вы узнаете из этой рекомендации.

Вычеты на лечение и обучение не имеют различий в условиях предоставления. Поэтому все, что написано ниже, можно применить к каждому из них.

Любые социальные вычеты можно предоставлять только сотрудникам-резидентам и только по доходам, которые облагаются НДФЛ по ставке 13 процентов, кроме дивидендов.

Такой порядок предусмотрен пунктами 3 и 4 статьи 210 Налогового кодекса РФ.

Сотрудники могут работать в организации как по трудовым, так и по гражданско-правовым договорам (ГПД). А могут одновременно получать доходы по обоим соглашениям. Это имеет значение для предоставления вычетов.

Сотруднику, который работает только по ГПД, предоставлять вычет организация не вправе. В законе четко сказано, что вычет могут давать только работодатели. Значит, вычет можно предоставить лишь тем сотрудникам, которые работают в организации по трудовым договорам.

Это следует из абзаца 2 пункта 2 статьи 219 Налогового кодекса РФ.

Совмещение трудового договора и ГПД

Сотруднику, который одновременно работает по трудовому и по гражданско-правовому договору, вычет предоставить можно. Причем в отношении общей суммы доходов, полученных по обоим договорам.

Это следует из пункта 3 статьи 210 и абзаца 2 пункта 2 статьи 219 Налогового кодекса РФ.

Какие нужны документы

Чтобы предоставить сотруднику социальный вычет на лечение или обучение, получите от него:

- уведомление из налоговой инспекции. Проследите, чтобы оно было адресовано именно вашей организации. В противном случае предоставлять вычет нельзя;

- заявление в бухгалтерию.

Такой порядок предусмотрен абзацем 2 пункта 2 статьи 219 Налогового кодекса РФ.

Форма уведомления утверждена приказом ФНС России от 27 октября 2015 г. № ММВ-7-11/473. В одном уведомлении налоговая инспекция может подтвердить право сразу на несколько видов социальных вычетов. Действует этот документ только до конца года, в котором он был выдан.

Выдавая уведомление, инспекция не обязана ставить на нем свою гербовую печать (письмо ФНС России от 27 октября 2015 г. № БС-4-11/18740).

Чтобы получить уведомление, сотрудник должен подать в инспекцию:

- заявление по форме, рекомендованной в письме ФНС России от 7 декабря 2015 г. № ЗН-4-11/21381;

- документы, которые подтверждают право на вычет.

Подробнее об этом см.:

Типовой формы заявления на вычет нет. Поэтому организация может разработать свой шаблон, а может принимать заявления от сотрудников в произвольной форме.

Сколько лет хранить документы

Налоговое уведомление и заявление сотрудника храните четыре года. Это требование – общее для всех документов, которые подтверждают, что налог удержан правильно (подп. 8 п. 1 ст. 23 НК РФ и письмо Минфина России от 7 сентября 2011 г. № 03-04-06/4-209).

Период предоставления вычетов

Вычет предоставляйте начиная с того месяца, в котором сотрудник написал заявление и принес в бухгалтерию уведомление. Если по ошибке НДФЛ за этот месяц все-таки удержали, его нужно вернуть или зачесть.

Вычет предоставляйте применительно ко всем доходам, которые сотрудник получил с начала года (нарастающим итогом). Например, если сотрудник принес уведомление в мае, вычет предоставьте с учетом доходов за январь–май. Такой вывод следует из письма Минфина России от 7 сентября 2015 г. № 03-04-05/51303. И хотя это письмо об имущественном вычете, его можно применить и к социальному: правила предоставления этих вычетов аналогичны, а значит, подход должен быть единообразным.

Прекратите предоставлять вычет в том месяце, в котором его сумма полностью израсходована. Если сотрудник получает несколько социальных вычетов, то прекратите их предоставлять в том месяце, когда произошло одно из следующих событий:

- израсходована вся сумма вычета;

- израсходован общий лимит вычетов.

Такой порядок предусмотрен абзацами 3–5 и 7 пункта 2 статьи 219 Налогового кодекса РФ.

Если до конца года весь вычет не исчерпан, то в последний раз предоставьте его в декабре этого года. На следующий год неизрасходованный остаток не переносите. Выбрать вычет до конца сотрудник сможет двумя способами:

- либо через налоговую инспекцию;

- либо снова через работодателя. Но для этого ему придется получить в инспекции новое налоговое уведомление на следующий год.

Это следует из положений абзацев 3–5 и 7 пункта 2 статьи 219 Налогового кодекса РФ.

Пример предоставления социальных вычетов по двум налоговым уведомлениям

П.А. Беспалов работает в организации с 3 марта 2016 года. Его зарплата – 100 000 руб. в месяц. При поступлении на работу он представил справку по форме 2-НДФЛ с предыдущего места работы, из которой следует, что все положенные Беспалову в 2016 году стандартные налоговые вычеты ему были предоставлены.

1 апреля 2016 года Беспалов потратил на обучение дочери 50 000 руб. Чтобы получить вычет у работодателя, Беспалов обратился за уведомлением в налоговую инспекцию по местожительству. Инспекция подтвердила его право на вычет по расходам на обучение в 2016 году в сумме 50 000 руб. Уведомление выдано 16 июня 2016 года.

10 июня 2016 года Беспалов оплатил лечение своей матери на сумму 650 000 руб. И вновь обратился в свою налоговую инспекцию за уведомлением. 1 июля инспекция выдала ему документ, который подтверждает право Беспалова на вычет в 2016 году по расходам на лечение в следующих размерах:

- 50 000 руб. – по расходам на оплату медицинских услуг. При предоставлении социальных вычетов размер таких расходов ограничен общей суммой 120 000 руб.;

- 600 000 руб. – по расходам на дорогостоящее лечение. При предоставлении социальных вычетов размер таких расходов не ограничен.

18 июня 2016 года Беспалов представил в бухгалтерию:

- заявление с просьбой предоставить социальный налоговый вычет на обучение;

- уведомление из налоговой инспекции, подтверждающее его право на вычет.

На основании этих документов организация предоставила Беспалову социальный вычет на обучение. Вычет предоставляется с июня, но применительно ко всей сумме доходов, полученных сотрудником с начала работы в организации.

10 июля 2016 года Беспалов представил в бухгалтерию:

- заявление с просьбой предоставить социальный налоговый вычет на лечение;

- уведомление из налоговой инспекции, подтверждающее его право на вычет.

Бухгалтер проверил, соответствует ли общая сумма вычетов, заявленных Беспаловым, предельной величине в 120 000 руб. Вычет на обучение (50 000 руб.) и вычет на лечение, который подпадает под ограничение (50 000 руб.), в общей сумме меньше 120 000 руб. Поэтому организация может предоставить сотруднику вычет на сумму фактических расходов (100 000 руб.).

Вычет на лечение положен Беспалову начиная с июля, но применительно ко всей сумме доходов, полученных сотрудником с начала работы в организации.

Порядок определения налоговой базы и суммы НДФЛ с учетом предоставленных Беспалову вычетов представлен в таблице:

Источники:

posobie-help.ru grazhdaninu.com www.calc.ru online-buhuchet.ru nalogobzor.infoКомментариев пока нет!

Как правильно написать заявление без сохранения заработной

Как правильно написать заявление без сохранения заработной Справка о льготах по подоходному налогу

Справка о льготах по подоходному налогу Как написать заявление о выделение ему материальной помощи

Как написать заявление о выделение ему материальной помощи Кому положены льготы в детский сад

Кому положены льготы в детский сад Налоговый кодекс льготы по ндфл

Налоговый кодекс льготы по ндфл Отличник здравоохранения республики башкортостан льготы

Отличник здравоохранения республики башкортостан льготы