Налоговые льготы для организаций оказывающих благотворительную помощь

Какие налоговые последствия ждут предприятие, оказывающее помощь военным в период проведения АТО?

В связи с масштабной антитеррористической операцией на Востоке Украины многие субъекты, оказывающие благотворительную помощь в денежной или материальной форме, столкнулись с вопросом порядка налогообложения такой помощи. Причем налог согласно требованиям законодательства следует платить дважды: и благотворителю, и получателю блага.

Верховная Рада Украины 2 сентября 2014 года приняла Закон № 1668-VII "О внесении изменений в Налоговый кодекс Украины относительно некоторых вопросов налогообложения благотворительной помощи» (законопроект № 4455а). Закон № 1668-VII (далее – Закон № 1668) подписан Президентом 24 сентября 2014 года.

Рассмотрим особенности учета и налогообложения благотворительной помощи военным в период проведения АТО

Право на расходы для предприятий-благотворителей

На данный момент Налоговый кодекс Украины предусматривает право предприятия отнести на расходы помощь (денежные или имущественные взносы в пользу благотворительных организаций) в пределах 4% налогооблагаемой прибыли предыдущего отчетного года предприятия. Право на расходы возникает у налогоплательщика по дате фактического перечисления или передачи помощи (пп. «а» п.138.10.6, п. 138.5.3 НКУ).

Однако помощь участникам боевых действий субъекты хозяйствования оказывают чаще всего непосредственно: сами приобретают каски и бронежилеты для военных, лекарства, продукты питания – и организовывают их передачу воинским частям своими силами или через волонтеров. Часто помощь выглядит как суммы денежных средств, перечисленных на личные банковские счета или карты волонтеров. Стоимость материальных ценностей, суммы денежных средств, которые передаются в качестве благотворительной помощи, могут быть значительные.

С принятием Закона № 1668 благотворители получают право на расходы. Раздел 4 раздела XX "Переходные положения" НКУ дополнен пунктом 33 следующего содержания:

«Временно, на период проведения антитеррористической операции, к прочим расходам обычной деятельности без ограничений, предусмотренных подпунктом" а "подпункта 138.10.6 пункта 138.10 статьи 138 настоящего Кодекса, включаются суммы средств или стоимость специальных средств индивидуальной защиты (касок, бронежилетов, изготовленных в соответствии с военными стандартами), технических средств наблюдения, лекарственных средств и медицинских изделий, средств личной гигиены, продуктов питания, предметов вещевого обеспечения, а также других товаров, выполненных работ, предоставленных услуг согласно перечню, который определяется Кабинетом Министров Украины, добровольно перечисленные (переданные) Вооруженным Силам Украины, Национальной гвардии Украины, Службе безопасности Украины, Службе внешней разведки Украины, Государственной пограничной службе Украины, Министерству внутренних дел Украины, Управлению государственной охраны Украины, Государственной службе специальной связи и защиты информации Украины, другим образованным в соответствии с законами Украины военным формированием, их соединением, воинским частям, подразделениям, учреждениям или организациям, которые содержатся за счет средств государственного бюджета, для нужд обеспечения проведения антитеррористической операции».

Предусматривается, что Закон № 1668 вступает в силу со дня, следующего за днем его опубликования, однако его действие будет распространяться на правоотношения, возникшие с 21 ноября 2013 года.

Означает ли это, что приобретение и передача помощи будет проходить без налоговых последствий для благотворителя? Отметим несколько важных моментов, которые следует учесть при покупке ценностей и передаче их на нужды армии.

Момент № 1. НДС. В нормативном акте речь идет только о расходах, то есть уменьшении объекта налогообложения налогом на прибыль. Что касается налога на добавленную стоимость, право на налоговый кредит по НДС при приобретении материальных ценностей для передачи участникам боевых действий у субъекта хозяйствования отсутствует.

Однако налоговые обязательства по НДС согласно п. 197.1.15 ст. 197 НКУ субъектом хозяйствования не начисляются только в случае предоставления благотворительной помощи, в частности бесплатной передачи товаров/услуг благотворительным организациям, образованным и зарегистрированным в соответствии с законодательством. Под льготу в виде освобождения от налогообложения НДС подпадает также предоставление такой помощи благотворительными организациями приобретателям (субъектам) благотворительной помощи.

Под бесплатной передачей (поставкой) следует понимать поставку товаров/услуг благотворительным организациям и приобретателям благотворительной помощи без любой денежной, материальной или других видов компенсации. В случае несоблюдения условий, определенных этим подпунктом, такие операции облагаются налогом на общих основаниях .

Таким образом, если права на налоговый кредит при приобретении продуктов, лекарств и средств индивидуальной защиты у субъектов нет, то безоплатная передача этих ценностей напрямую приобретателю помощи (подразделениям вооруженных сил или отдельным частным лицам), кроме прочего, влечет за собой обязанность начисления налоговых обязательств по НДС исходя из базы налогообложения, определенной в соответствии со ст. 188 НКУ, поскольку операция по передаче – пусть и безоплатной – является поставкой товаров в соответствии с п. 14.1.185 ст. 14 НКУ.

Момент № 2. Признание дохода. В свое время в Обобщающей налоговой консультации относительно порядка определения доходов и расходов по операциям по безоплатной передаче товаров (работ, услуг), утвержденной приказом ГНС Украины от 5 июля 2012 № 581, налоговые органы сделали вывод, что независимо от статуса получателя бесплатно предоставляемых товаров (работ, услуг) налогоплательщик обязан признать доход от их реализации исходя из обычной цены. Однако на данный момент, по нашему мнению, доходы при передаче товарно-материальных ценностей в качестве благотворительной помощи участникам боевых действий в период проведения АТО признавать не требуется, так как изменилось налоговое законодательство в сфере обычных цен. Пункт 153.2 ст. 153 НКУ теперь отсылает к нормам ст. 39 НКУ о контролируемых операциях, и поэтому к налогоплательщику больше нет требования отражения дохода от бесплатно переданных ценностей исходя из обычных цен.

Момент № 3. Подтверждающие документы. При передаче денег или материальных ценностей субъект хозяйствования (благотворитель) должен позаботиться об оформлении соответствующих документов, которые позволят подтвердить целевое назначение помощи. По материальным ценностям подтверждающими документами могут быть накладные или акты приема-передачи средств индивидуальной защиты, продуктов и лекарств, которые подписаны представителем (уполномоченным лицом) воинской части, военного формирования, соответствующего подразделения, учреждения или организации для нужд АТО.

Относительно денежных средств, в том числе перечисленных на личные банковские счета волонтеров, для бухгалтерской отчетности потребуются расписки граждан, получивших денежную помощь, с их идентификацией (фамилия, имя, отчество, индивидуальный налоговый номер). Если средства собирал волонтер, желательно прикрепить к пакету документов его письменное обращение (ходатайство) с просьбой предоставить помощь на определенные нужды участников боевых действий. На основании письма (ходатайства) руководитель предприятия издает распоряжение об обеспечении помощи.

Рекомендуем также запросить копии документов, подтверждающих расходование средств именно на оговоренные в письме-ходатайстве цели.

Момент № 4. Бухгалтерский учет. Основанием для отражения благотворительных пожертвований в составе расходов в бухучете является п.5 П(с)БУ 16 «Расходы», согласно которому расходы отражаются в бухгалтерском учете одновременно с уменьшением активов или увеличением обязательств. Благотворительная помощь, предоставленная субъектом хозяйствования, включается им в прочие расходы с соответствующим начислением по счету 977 «Прочие расходы от обычной деятельности» в корреспонденции со счетом 685 «Расчеты с прочими кредиторами».

Пример отражения в бухучете благотворительной помощи участникам боевых действий в АТО.

Говоря о благотворительной деятельности, прежде всего можно отметить, что помощь нуждающимся и поддержка перспективных или социально важных инициатив является внутренней потребностью большинства здравомыслящих людей, одним из ключевых принципов основных религий и жизненной необходимостью для развития общества и государства. Книга, священная для всех христиан, говорит: «Не отказывай в благодеянии нуждающемуся, когда рука твоя в силе сделать его» (Притч. 3:27), «Просящему у тебя дай» (Мф. 5:42). В современном мире понятие благотворительности неразрывно связано с такими печальными явлениями, как недостаточно развитый уровень медицины, онкологические заболевания и СПИД, борьба с голодом, необходимость поддержки талантливой молодежи и многие др. Очевидно, государство должно было бы оказывать поддержку таким инициативам, включая фискальную. С другой стороны, мало кто из коммерсантов в стране не сталкивался с «просьбой» оказать «благотворительную помощь» органам МВД, МЧС и прочим… Низкий уровень правового сознания, повсеместно распространившаяся коррупция и массовое агрессивное использование любых установленных законодательством льгот в целях, прежде всего, налогового планирования, очевидно, привели к установлению законодателем и налоговыми органами таких ограничений необходимых налоговых льгот, что прежде чем оказать такую помощь, приходится несколько раз задуматься. Ниже предлагаем краткие комментарии касательно некоторых аспектов налогообложения благотворительной деятельности в Украине в контексте налога на прибыль и НДС.

Налог на прибыль предприятий

Налогообложение оказания благотворительной помощи

Прежде всего остановимся на налогообложении плательщиков налога, оказывающих благотворительность. В понимании налогового законодательства в большинстве случаев она сводится к бесплатному предоставлению товаров, работ или услуг, в т. ч. по договорам дарения или иным договорам, не предусматривающим денежной или иной компенсации их стоимости либо их возврат. Данная деятельность охватывается определением бесплатного предоставления товаров и услуг (пп. 14.1.13 ст. 14 НК ), что на практике приводит к ряду ограничений:

1. До недавнего времени достаточно распространенным было мнение, что такой налогоплательщик не может признать расходы на приобретение соответствующих товаров (работ, услуг), поскольку они не используются в хозяйственной деятельности (которая должна быть направлена на получение дохода). Однако в Обобщающей налоговой консультации, утвержденной приказом ГНС Украины от 5 июля 2012 № 581, делается вывод, что независимо от статуса получателя бесплатно предоставляемых товаров (работ услуг) налогоплательщик обязан признать доход от реализации товаров (работ, услуг) исходя из их обычной цены. При этом ГНС соглашается, что он также может признать расходы в размере себестоимости таких товаров (работ, услуг).

2. В случае если такие товары и услуги предоставляются неприбыльным организациям. расходы могут быть признаны, но в размере, не превышающем 4 % налогооблагаемой прибыли прошлого года 1 (пп. 138.10.6 (а) ст. 138 НК). Аналогичный режим распространяется на суммы денежных средств, перечисленные работодателями первичным профсоюзным организациям на культурно-массовую и оздоровительную работу, предусмотренную коллективным договором (пп. 138.10.6 (б) ст. 138 НК). Кроме того, пп. 138.10.6 ст. 138 НК предусматривает случаи, когда налогоплательщик может признать расходы в размере, не превышающем 10 % налогооблагаемой прибыли прошлого года: в случаях передачи имущества и/или перечисления средств: для целевого использования с целью охраны культурного наследия учреждениям науки, образования, культуры, заповедникам, музеям и пр. (пп. «д»), производства национальных фильмов и аудиовизуальных произведений (пп. «е») предприятиями всеУкраинских объединений лиц, пострадавших от Чернобыльской катастрофы (пп. «в»). Каждое из указанных оснований применяется независимо от других, и в совокупной сумме отнести к расходам потенциально можно суммы даже 4 % или даже 10 % 2.

____________

1. Пп. 138.10.6 (а) ст. 138 НК также устанавливает, что в случае, если предыдущий год был убыточным, для расчета могут быть приняты результаты предшествующего ему, но не ранее чем за 4 предыдущих года. Вопрос возможности отнесения к расходам в налоговом учете бесплатно предоставленных товаров, работ и услуг новосозданных лиц НК не регулирует, и, учитывая сложившуюся практику толкования норм законодательства налоговыми органами, можно сделать вывод, что благотворительностью они могут заниматься только за собственный счет.

2. Такой вывод также делается в консультации в Вестнике налоговой службы Украины № 9 (725), март 2013, с. 16 - 17.

______________

Не до конца ясно, как должны применяться положения указанных выше специальных правил, указанных в пп. 138.10.6 ст. 138 НК, позволяющих признать расходы (с ограничениями) в свете Обобщающей консультации № 581. Очевидно, о признании дохода в этих случаях речь идти не должна.

Таким образом, учитывая, что естественным стремлением каждого плательщика налога будет признать в налоговом учете расходы, связанные с осуществлением такой деятельности, статус получателя как неприбыльной организации будет иметь принципиальное значение.

Налогообложение получателей благотворительной помощи

Получатели чего-либо «бесплатного» также должны быть на чеку. Суммы безвозвратной финансовой помощи, а также стоимость товаров, работ, услуг, бесплатно полученных плательщиком налога, но не ниже их обычной цены признаются доходом для целей налогообложения на дату фактического получения или поступления на банковский счет (пп. 135.5.4 ст. 135 НК и п. 137.10 ст. 137 НК).

Специальные правила предусмотрены для неприбыльных организаций. По общему правилу, освобождаются от налогообложения денежные средства и имущество, поступающие им бесплатн о (ст. 157 НК).

Неприбыльные организации

Налоговый кодекс дает определение неприбыльных организаций (п. 14.1.121), которые включают ряд признаков, в т. ч. спорные (например, оказание меценатства согласно Закону Украины «О благотворительности и благотворительных организациях» от 16 сентября 1997 года № 531/97-ВР может осуществляться физическими лицами ). Однако ключевым признаком является включение организации или учреждения в специальный реестр неприбыльных организаций и учреждений. Организации и учреждения, которые могут претендовать на статус неприбыльности, в т. ч. прямо указанные в НК, до включения в Реестр являются плательщиками налога на прибыль на общих основаниях и не могут считаться неприбыльными в понимании НК (со всеми вытекающими последствиями). Например, только с получением статуса неприбыльности на такие организации распространяется исключение в части уплаты налога на прибыль в порядке, предусмотренном ст. 57 НК (так называемая авансовая уплата, применяемая с 2013 года).

Налоговые органы все больше внимания обращают на направления расходования средств благотворительными организациями, и в случае, если они не совпадают с установленными учредительными документами, может быть инициирован вопрос о возможности сохранения статуса неприбыльной организации

Статья 157 НК содержит значительный перечень видов учреждений и организаций, каждая из которых имеет некоторые особенности налогообложения. Среди таких организаций упомянуты благотворительные организации, политические партии, общественные организации, пенсионные фонды, ассоциации и другие объединения юридических лиц, не осуществляющие хозяйственную деятельность, а также юридические лица, деятельность которых не предусматривает получения прибыли, религиозные организации, профессиональные союзы и др.

Нужно отметить, что особенности налогового режима благотворительных организаций заслуживают отдельного рассмотрения. Однако в целом взносы и бесплатно предоставленные товары, работы и услуги освобождаются от налогообложения неприбыльной организацией. При этом налоговые органы все больше внимания обращают на направления расходования средств благотворительными организациями, и в случае, если они не совпадают с установленными учредительными документами, может быть инициирован вопрос о возможности сохранения статуса неприбыльной организации.

НДС

В целом для целей НДС поставка без какой-либо компенсации имеет те же последствия, что и обычная поставка (см. пп. 14.1.185 (в) ст. 14 НК), т. е. она является объектом налогообложения и влечет возникновение у плательщика налога, оказывающего помощь, обязательства по НДС исходя из обычной цены товаров (работ, услуг). Вместе с тем операции по предоставлению благотворительной помощи освобождаются от НДС (пп. 197.1.15 ст. 197 НК). Данная норма указывает на то, что благотворительная помощь может быть предоставлена благотворительной организации, но перечень оставлен открытым. Кроме того, норма прямо указывает на необходимость маркировки соответствующих товаров, а нарушение этого требования влечет переквалификацию операции.

Документальное оформление и управление рисками

Необходимо отметить, что учитывая нетипичность «благотворительных» операций (ее бесплатный характер) и распространяющийся на них льготный режим налоговые органы обращают на них самое пристальное внимание. Как следствие все такие операции должны быть надлежащим образом задокументированы, что включает надлежащим образом подготовленный договор, подробно регулирующий взаимоотношения сторон в контексте существующих ограничений, акт приема-передачи товаров (работ, услуг), переписку сторон касательно необходимости и согласия предоставить благотворительную помощь, оформленную накладную на отпуск товара и доверенность на получение товарно-материальных ценностей от ее получателя, копию решения органа ГНС о внесении организации или учреждения - получателя материальной помощи в Реестр неприбыльных организаций и учреждений. Также в последнее время налоговые органы достаточно активно применяют нормы специального законодательства в контексте налогового, что зачастую приводит к фискальным выводам. Стоит обратить самое пристальное внимание на существующие требования действующего законодательства к документальному сопровождению материальной помощи для снижения рисков переквалификации операции.

Нужно отметить, что на практике специфические задачи часто оказываются неурегулированными нормами законодательства и в случае проверки налоговыми органами риски фискального толкования таких операций очень высоки. Одним из наиболее эффективных способов их минимизации является предварительное получение положительной для плательщика налога налоговой консультации (разъяснения), что позволяет избежать штрафных санкций, а в большинстве случаев и начисления налоговых обязательств.

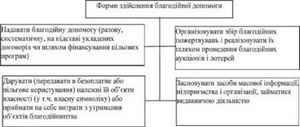

Как оказать благотворительную помощь

Пусть не оскудеет рука дающего. Давать можно что угодно: имущество, денежные средства, а также кому угодно. Безвозмездная передача, благотворительная помощь, благотворительные взносы. Вроде бы и одинаково, но вместе с тем по-разному. В данной статье рассмотрим налоговые и бухгалтерские нюансы случая, когда благотворительная помощь предоставляется неприбыльной организации денежными средствами или запасами от юрлица, находящегося на общей системе и являющегося плательщиком НДС.

Общие положения

С позиции ГК предоставление любой безвозмездной помощи (денежными средствами, имуществом и т.п.) считается подарком, а значит, подпадает под нормы главы 55 ГК (статьи 717 — 730). Приобретателем благотворительной помощи может быть кто угодно, но в данной статье рассмотрим случай, когда ее приобретателем будет неприбыльная организация, являющаяся непредпринимательской, то есть не ставящая целью получение прибыли для ее последующего распределения между участниками. В данном случае (когда что-либо передается неприбыльной организации) фактически будет иметь место договор пожертвования (не путать с договором дарения) 1. Это не запрещено делать даже в том случае, если такая деятельность (предоставление благотворительной помощи неприбыльной организации) не предусмотрена уставными документами, в отличие от заключения договора дарения между предпринимательскими обществами (см. ч. 3 ст. 720 ГК). Для заключения договоров дарения право дарить должно быть прямо установлено учредительным документом дарителя.

Какие же организации считаются неприбыльными? Такая организация (или учреждение) должна входить в перечень неприбыльных организаций, приведенный в пп. 7.11.1 Закона о прибыли.

Обычно неприбыльные организации самостоятельно обращаются к юридическим лицам с просьбой оказать помощь. Такое обращение преимущественно оформляется письмом-просьбой. Если же инициатива исходит от благотворителя, то стоит написать письмо-предложение, а взамен получить письмо-согласие о принятии помощи. При предоставлении помощи следует убедиться, что учреждение, получающее помощь, является неприбыльным. То есть для последующего налогообложения предоставленной помощи, а точнее — для законного отнесения сумм предоставленной помощи к ВР, благотворителю нужно получить у получателя помощи копию справки по ф. №4-ОПП 2 ) и/или копию Решения о внесении в Реестр неприбыльных организаций 3.

1 Об отличиях между договором пожертвования и дарения см. в ч. 2 письма Минюста от 23.02.2004 г. №Х-11-19.

2 Приложение 4 к Порядку учета плательщиков налогов, сборов (обязательных платежей), утвержденному приказом ГНАУ от 19.02.98 г. №80.

3 Приложение 2 к Положению о Реестре неприбыльных организаций и учреждений, утвержденному приказом ГНАУ от 11.07.97 г. №232.

Дальше учет операций будет зависеть от того, что передаем. Но об этом — в следующем разделе.

Продажа и поставка

Безвозмездно предоставленные товары (работы, услуги) — это:

товары, предоставляемые налогоплательщиком согласно договорам дарения, другим договорам, не предусматривающим денежную или иную компенсацию стоимости таких материальных ценностей и нематериальных активов или их возврат, либо без заключения таких соглашений

работы и услуги, предоставляемые налогоплательщиком без требования о компенсации их стоимости

П. 1.23 Закона о прибыли

Продажа товаров — любые операции, осуществляемые согласно договорам купли-продажи, мены, поставки и другим гражданско-правовым договорам, предусматривающим передачу прав собственности на такие товары за плату или компенсацию, независимо от сроков ее предоставления, а также операции по безвозмездному предоставлению товаров.

Продажа результатов работ (услуг) — любые операции гражданско-правового характера по предоставлению результатов работ (услуг), по предоставлению права на пользование или на распоряжение товарами, в том числе нематериальными активами и иными, чем товары, объектами собственности за компенсацию, а также операции по безвозмездному предоставлению результатов работ (услуг). Продажа результатов работ (услуг) включает, в частности, предоставление права на пользование товарами в рамках договоров лизинга (аренды), продажу, передачу права на основании авторских или лицензионных договоров, а также другие способы передачи объектов авторского права, патентов, знаков для товаров и услуг, других объектов права интеллектуальной, в том числе промышленной, собственности.

П. 1.31 Закона о прибыли

Поставка товаров — любые операции, осуществляемые согласно договорам купли-продажи, мены, поставки и другим гражданско-правовым договорам, предусматривающим передачу прав собственности на такие товары за компенсацию независимо от сроков ее предоставления, а также операции по безвозмездной поставке товаров (результатов работ) и операции по передаче имущества арендодателем (лизингодателем) на баланс арендатора (лизингополучателя) согласно договорам финансовой аренды (лизинга) или поставки имущества согласно любым другим договорам, условия которых предусматривают отсрочку оплаты и передачу права собственности на такое имущество не позднее даты последнего платежа.

Поставка услуг — любые операции гражданско-правового характера по выполнению работ, предоставлению услуг, предоставлению права на пользование или распоряжение товарами, в том числе нематериальными активами, а также по поставке любых других, чем товары, объектов собственности за компенсацию, а также операции по безвозмездному выполнению работ, предоставлению услуг. Поставка услуг, в частности, включает предоставление права на пользование или распоряжение товарами в рамках договоров аренды (лизинга), поставки, лицензирование или другие способы передачи права на патент, авторское право, торговый знак, другие объекты права интеллектуальной, в том числе промышленной, собственности.

П. 1.4 Закона о НДС

Налоговый учет и право на валовые расходы

Безвозмездная передача приравнивается к продаже (поставке товаров) в соответствии с п. 1.31 Закона о прибыли и п. 1.4 Закона о НДС. Поэтому самый простой вариант учета таких операций для благотворителя будет в случае, когда передаются денежные средства. Ведь никаких поставок-продаж здесь нет, а значит, не будет объекта обложения ни налогом на прибыль, ни НДС 1.

1 Подпункт 3.2.4 Закона о НДС.

Возникнут ли у благотворителя (того, кто передает материальные ценности) при предоставлении благотворительной помощи валовые доходы? На первый взгляд, откуда доходы, если вы что-то безвозмездно передаете? Однако в свое время налоговые органы считали, что доходы у дарителя будут на сумму безвозмездно переданных товаров или предоставленных услуг, потому что такая передача подпадает под определение продажи. Но на сегодня те письма, где высказывалось такое фискальное мнение, отозваны, а действующим является письмо ГНАУ от 26.05.2006 г. №5907/6/15-0316, №10022/7/15-0316 (см. «ДК» №28/2006 ). Данное письмо касается безвозмездной передачи основных фондов, но его основную мысль можно применить к любой безвозмездной передаче: «. При безвозмездной передаче основных фондов отсутствует денежная или иная компенсация стоимости таких фондов и не возникает доход, поскольку отсутствуют критерии его признания». С валовыми доходами на сумму переданных ценностей мы выяснили — их у дарителя просто нет.

А как быть с валовыми расходами? Согласно действующему законодательству у дарителя могут быть валовые расходы, предусмотренные пп. 5.2.2 Закона о прибыли. Таким образом законотворцы стимулируют деятельность благотворителей и благотворительность.

Право на валовые расходы

В валовые расходы предприятия включаются суммы средств или стоимость товаров (работ, услуг), добровольно перечисленные (переданные) в течение отчетного года в государственный бюджет Украины или бюджеты местного самоуправления, неприбыльным организациям, определенным в пункте 7.11 статьи 7 этого Закона, суммы средств, перечисленные юридическим лицам, в том числе неприбыльным организациям — учредителям постоянно действующего третейского суда в размере, превышающем два процента, но не более пяти процентов налогооблагаемой прибыли предыдущего отчетного года, за исключением взносов, предусмотренных подпунктом 5.6.2 пункта 5.6 этой статьи, и взносов, предусмотренных подпунктом 5.2.17 этого пункта.

Пп. 5.2.2 Закона о прибыли

Внимательно прочитав норму, видим, что величина ВР ограничена и возможна при выполнении определенных условий:

1) предприятие-благотворитель в предыдущем отчетном году должно было быть прибыльным

2) добровольная помощь в виде денежных средств или имущества должна предоставляться бюджетам разных уровней, неприбыльным организациям, перечисленным в п. 7.11 Закона о прибыли

3) помощь денежными средствами может перечисляться юрлицам, в т. ч. неприбыльным организациям — учредителям постоянно действующего третейского суда

4) величина ВР должна превышать 2%, но не может быть больше 5% налогооблагаемой прибыли предыдущего отчетного года.

Подытожим: если предприятие-благотворитель в прошлом году находилось на упрощенной системе, то о ВР при предоставлении благотворительной помощи в текущем году, даже при выполнении всех условий, можно забыть. Если в прошлом году прибыль подлежала корректировке, исправлениям, т. е. изменялась, необходимо откорректировать и ВР (если такие имеют место), отраженные в строке 04.8 декларации о прибыли текущего года (см. письмо ГНАУ от 28.05.2008 г. №197/2/15-0210 в «ДК» №26/2008 ). Причем сумму прибыли прошлого года нужно брать из строки 11 декларации о прибыли за предыдущий год.

Также не будет ВР, если сумма помощи будет меньше или равна 2% налогооблагаемой прибыли предыдущего отчетного года. Например, если налогооблагаемая прибыль предприятия-благотворителя в прошлом году составляла 10000 грн, а помощь неприбыльной организации в I квартале текущего года перечислена в размере 200 грн, то ВР по пп. 5.2.2 Закона о прибыли не будет, ведь сумма помощи как раз равна 2% налогооблагаемой прибыли. Аналогичное разъяснение дает и обзорное письмо ГНАУ от 06.07.2009 г. № 14060/7/15-0217.

Также главный налоговый орган издал Обобщающее налоговое разъяснение по отражению в декларации по налогу на прибыль предприятия расходов на добровольное перечисление средств, передачу товаров (выполнение работ, предоставление услуг), которые включаются в ВР (приказ ГНАУ от 27.08.2008 г. №552). В этом документе на примерах показано, как заполнять приложение Р2. Поскольку помощь может предоставляться не только в одном квартале, но и в следующих, а декларация о прибыли заполняется нарастающим итогом, значит, и величина ВР, которая будет отражаться в декларации о прибыли за пп. 5.2.2, может изменяться.

Дополним вышеописанный пример условием — во ІІ квартале той же организации была предоставлена благотворительная помощь еще на 500 грн. Следовательно, в совокупности за полугодие помощь предоставлена на сумму 700 грн. Валовые расходы по пп. 5.2.2 можно показать в сумме 500 грн (10000 х 5% = 500). Причем это и будет максимальная сумма, которую можно отразить в составе ВР. Такие ВР заносятся в строку 04.8 декларации о прибыли. Обращаем внимание, что эта строка требует уточнения, но только с представлением годовой декларации о прибыли — дополнительно нужно заполнять приложение Р2. В нашем примере в декларации за I квартал строка 04.8 будет с прочерком. А все последующие отчетные периоды (полугодие, 9 месяцев, год) в строке 04.8 декларации о прибыли будет сумма 500 грн. Каких-то особых трудностей при заполнении приложения Р2 не возникает. По условиям примера это приложение будет иметь следующий вид (см. образец 1).

Образец 1

Расходы на добровольное перечисление средств, передачу товаров

(выполнение работ, предоставление услуг)

Налоговая социальная льгота для пенсионеров

Работающие пенсионеры имеют право на уменьшение размера общего налогооблагаемого дохода в виде месячной зарплаты от одного работодателя на сумму налоговой социальной льготы.

Об этом информирует пресс-служба Специализированной ГНИ по обслуживанию крупных плательщиков в г.Одессе МГУ Миндоходов.

При этом зарплата за месяц не должна превышать предельный размер дохода, дающего право на получение налоговой социальной скидки – 1710 грн.

В таком случае плательщик налога на доходы физических лиц должен подать работодателю заявление о самостоятельном выборе места применения налоговой социальной льготы.

Налоговая льгота не применяется к следующим доходам:

- доходы налогоплательщика, иные, нежели зарплата

- зарплата, получаемая одновременно со стипендией, денежным или имущественным (вещевым) обеспечением учащихся, студентов, аспирантов, ординаторов, адъюнктов, военнослужащих, которые выплачиваются из бюджета

- доход самозанятого лица от осуществления предпринимательской деятельности, а также другой независимой профессиональной деятельности.

Налоги и Право

повышение юридических знаний

Льготы по налогам для пенсионеров

В соответствии с п. 2 ст. 4 Закона РФ от 09.12.1991 N 2003-1 О налогах на имущество физических лиц (далее - Закон N 2003-1) налог на строения, помещения и сооружения не уплачивается пенсионерами, получающими пенсии, назначаемые в порядке, установленном пенсионным законодательством РФ.

При этом ограничений по применению данной льготы в зависимости от количества объектов налогообложения, находящихся в собственности, Законом N 2003-1 не установлено.

В соответствии с п. 7 ст. 3 НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов).

Данный принцип подлежит применению и в рассматриваемой ситуации (Закон N 2003-1 входит в налоговое законодательство).

Таким образом, пенсионеры имеют право на освобождение от уплаты налога на имущество физических лиц в отношении всех нежилых строений и сооружений, принадлежащих им на праве собственности.

Аналогичная, по сути, позиция изложена в Письме Минфина России от 04.03.2008 N 03-05-06-01/04.

Однако в письме Минфина от 18 декабря 2009 г. N 03-05-06-01/367 сказано, что использование налоговых льгот носит заявительный характер. Таким образом, налогоплательщику, являющемуся пенсионером и имеющему право на налоговую льготу, необходимо обратиться в налоговый орган по месту учета с заявлением о предоставлении налоговой льготы по налогу на имущество физических лиц и представить документы, подтверждающие право на ее предоставление, а в случае уплаты налога необходимо подать заявление о возврате суммы излишне уплаченного налога.

Источники:

, , , ,

Следующие статьи:

Комментариев пока нет!

Какие льготы предоставляются семьям имеющим детей инвалидов

Какие льготы предоставляются семьям имеющим детей инвалидов Имеет ли право муж право на наследство жены полученное в браке

Имеет ли право муж право на наследство жены полученное в браке