Виды льгот по налогам

Понятие и виды налоговых льгот

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже.

Подобные документы

Суть налоговых льгот, которые представляют собой один из основных инструментов налоговой политики, способствующий реализации регулирующей функции налогов и сборов. Изъятия, скидки, налоговые кредиты. Категории граждан, пользующихся налоговыми льготами.

курсовая работа [33,7 K], добавлен 18.05.2011

Понятие, классификация, виды налоговых льгот. Теоретические и практические основы применения льгот в налоговой системе РФ. Недостатки системы налоговых льгот в РФ и пути ее реформирования. Проблемы применения льгот по НДС. Порядок исчисления льгот.

курсовая работа [73,8 K], добавлен 02.12.2010

Понятие, классификация и виды налоговых льгот. Значимость льгот для налоговой системы РФ. Механизм применения налоговых льгот для организаций и их влияние на экономическое развитие страны. Оценка эффективности применения инвестиционных налоговых льгот.

курсовая работа [46,4 K], добавлен 15.01.2015

Понятие и состав налоговой льготы. Виды льгот, предоставляемых государством населению страны: изъятия, вычеты, освобождения доходы, освобождаемые от налогообложения и зачеты налога. Льготы для населения по некоторым видам региональных и местных налогов.

курсовая работа [34,0 K], добавлен 07.03.2012

Инвентаризация налоговых льгот, направленных на поддержку инвестиций, предусмотренных федеральным и региональным законодательством. Выявление льгот, которые будут наиболее востребованы в целях модернизации производства и поддержки инвестиций организаций.

дипломная работа [343,5 K], добавлен 09.03.2015

Понятие налоговых льгот и вычетов. Оценка налогового бремени и его влияния на благосостояние налогоплательщиков. Инвестиционная льгота как способ стимулирования экономической активности. Система инвестиционных налоговых льгот в зарубежных странах.

дипломная работа [104,2 K], добавлен 19.04.2015

Понятие, способы выражения, классификация и назначение налоговых льгот. Основные задачи налогового планирования.

контрольная работа [14,4 K], добавлен 26.01.2009

Порядок и условия предоставления налоговых льгот. Их роль в стимулировании деятельности малого бизнеса. Механизм применения налоговых льгот для организаций и их влияние на экономическое развитие страны. Основные направления их рационального использования.

курсовая работа [46,1 K], добавлен 26.02.2010

Направления совершенствования механизма налогового стимулирования. Обязательные виды учета и отчетности налогообложения. Определение природы налоговой льготы и вычета, их роли, порядка предоставления на современном этапе развития налоговой системы.

курсовая работа [271,5 K], добавлен 12.09.2014

Особенности налогового риска предпринимателя, который связан с возможными изменениями налоговой политики (появление новых налогов, ликвидация или сокращение налоговых льгот), а также с изменением величины налоговых ставок. Управление налоговыми рисками.

контрольная работа [22,0 K], добавлен 22.10.2010

Виды налоговых льгот

Виды налоговых льгот - раздел Право, НАЛОГОВОЕ ПРАВО Льготами По Налогам И Сборам Являются Преимущества, Предоставляемые Отдельным.

Льготами по налогам и сборам являются преимущества, предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов, по сравнению с другими плательщиками, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере (ст. 56 части первой Налогового кодекса Российской Федерации).

Все налоговые льготы имеют одну общую цель – сокращение размера налогового обязательства налогоплательщика. Реже преследуется другая цель – отсрочка или рассрочка платежа, что в конечном счете (учитывая, что отсрочка или рассрочка платежа фактически являются кредитом, предоставленным бесплатно или на льготных условиях) косвенно также приводит к сокращению налоговых обязательств налогоплательщика.

Однако по механизму своего действия налоговые льготы имеют существенные различия.

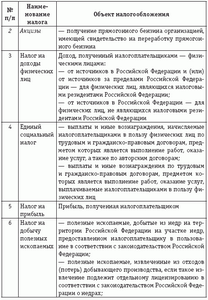

В зависимости оттого, на изменение какого элемента структуры налога – предмета (объекта) налогообложения, налоговой базы или окладной суммы направлена льгота, они могут быть разделены на три группы:

¨ изъятия

¨ скидки

¨ освобождения (схема 1-16).

Изъятия – это налоговая льгота, направленная на выведение из-под налогообложения отдельных предметов (объектов) налогообложения.

В отношении налогов на прибыль и доходы изъятия выражаются в том, что прибыль или доход, полученный плательщиком от определенных видов деятельности, изымается из состава налогооблагаемой прибыли (дохода), т.е. не подлежит налогообложению.

Закон о налоге на прибыль предприятий и организаций предусматривает значительное число изъятий. Например, не подлежит налогообложению прибыль от производства продуктов детского питания, от производства технических средств профилактики инвалидности и реабилитации инвалидов и др.

Изъятия предусмотрены и Законом о подоходном налоге с физических лиц. Так, с целью придания конкурентоспособности государственным займам выигрыши и суммы, полученные в их погашение, не включаются в состав совокупного облагаемого дохода, т.е. не облагаются налогом.

В отношении налогов на имущество изъятия выражаются в освобождении от налогообложения отдельных видов имущества.

Косвенные налоги также используют этот вид льгот.

Согласно ст. 5 Закона РФ «О налоге на добавленную стоимость» от налогообложения освобождаются, например, операции по страхованию и перестрахованию, банковские операции, за исключением операций по инкассации, и др.

Налоговое право для бухгалтера

7.2. Виды налоговых льгот

Выше были названы три вида налоговых льгот: изъятия, скидки и освобождения. Рассмотрим их в заявленном порядке. Изъятия представляют собой налоговую льготу, которая направлена на выведение из-под налогообложения отдельных предметов (объектов) налогообложения. В частности, в отношении налогов на имущество изъятия сводятся к освобождению от налогообложения отдельных видов имущества. Наиболее ярко сказанное иллюстрирует налог на прибыль, в случае с которым изъятия выражаются в том, что прибыль изымается из состава налогооблагаемой прибыли (не подлежит налогообложению), если была получена плательщиком от определенного вида деятельности. Число изъятий по этому налогу невелико, однако они существуют и предусмотрены гл. 25 НК РФ.

Кроме того, изъятия предусмотрены Налоговым кодексом при обложении доходов физических лиц. Например, не подлежат налогообложению суммы международных, иностранных или Российских премий за выдающиеся достижения, рассматриваемые в качестве поощрения. Аналогично полностью не взимается налог с сумм единовременной материальной помощи пострадавшим от стихийных бедствий, поскольку такая помощь наделяется в налоговом праве свойством экстраординарности. Виды такого рода доходов, которые не подлежат налогообложению, вне зависимости от свойств этих доходов в налоговом праве, объединяются в ст. 217 НК РФ. Назовем важнейшие из них с кратким перечнем признаков каждого дохода:

1) государственные пособия, выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством, - по безработице, беременности и родам (кроме пособий по временной нетрудоспособности и по уходу за больным ребенком)

2) пенсии по государственному пенсионному обеспечению и трудовые пенсии

3) компенсационные выплаты в пределах норм, установленных в соответствии с законодательством, связанные с возмещением вреда, причиненного увечьем или иным повреждением здоровья, оплатой стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых спортсменами и работниками физкультурно-спортивных организаций для учебно-тренировочного процесса и участия в спортивных соревнованиях, увольнением работников, гибелью военнослужащих или государственных служащих при исполнении ими своих служебных обязанностей и прочие виды, установленные действующим Российским законодательством, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления

4) вознаграждения донорам за сданную кровь, материнское молоко и иную помощь

5) алименты, получаемые налогоплательщиками

6) гранты для поддержки науки и образования, культуры и искусства

7) международные, иностранные или Российские премии за выдающиеся достижения в области науки и техники, образования, культуры, литературы и искусства, средств массовой информации

8) единовременная материальная помощь (оказываемая в связи со стихийным бедствием, с другим чрезвычайным обстоятельством и т.д.)

9) полная или частичная компенсация (оплаты) работодателями своим работникам и/или членам их семей, бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по старости, инвалидам, не работающим в данной организации, стоимости приобретаемых путевок, за исключением туристских

10) суммы, уплаченные безналичным порядком работодателями, оставшиеся в их распоряжении после уплаты налога на прибыль организаций, за лечение и медицинское обслуживание своих работников, их супругов, их родителей и их детей, суммы, уплаченные общественными организациями инвалидов за лечение и медицинское обслуживание инвалидов

11) стипендии учащихся, студентов и т.д.

12) суммы оплаты труда и другие суммы в иностранной валюте, получаемые налогоплательщиками от финансируемых из федерального бюджета государственных учреждений или организаций, направивших их на работу за границу

13) доходы от продажи выращенных в личных подсобных хозяйствах, находящихся на территории Российской Федерации, скота, кроликов, нутрий, птицы, диких животных и птиц (как в живом виде, так и продуктов их убоя в сыром или переработанном виде), продукции животноводства, растениеводства, цветоводства и пчеловодства как в натуральном, так и в переработанном виде

14) доходы членов крестьянского (фермерского) хозяйства от производства и реализации (либо только производства) сельскохозяйственной продукции, ее переработки и реализации (в течение пяти лет, считая с года регистрации указанного хозяйства)

15) доходы от реализации заготовленных физическими лицами дикорастущих плодов, ягод, орехов, грибов и других пищевых лесных ресурсов, недревесных лесных ресурсов для собственных нужд

16) доходы членов зарегистрированных в установленном порядке родовых, семейных общин малочисленных народов Севера от реализации продукции, полученной в результате ведения ими традиционных видов промысла (за исключением оплаты труда наемных работников)

17) доходы от реализации пушнины, мяса диких животных и иной продукции, получаемой физическими лицами при осуществлении любительской и спортивной охоты

18) доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования

19) доходы от акционерных обществ или других организаций, полученные их акционерами или участниками в результате переоценки основных фондов (средств) и при реорганизации

20) призы в денежной и/или натуральной формах, полученные спортсменами, в том числе спортсменами-инвалидами

21) суммы, выплачиваемые организациями и/или физическими лицами детям-сиротам в возрасте до 24 лет на обучение в образовательных учреждениях

22) суммы оплаты за инвалидов организациями или индивидуальными предпринимателями технических средств профилактики инвалидности и реабилитацию инвалидов, а также оплата приобретения и содержания собак-проводников для инвалидов

23) вознаграждения, выплачиваемые за передачу в государственную собственность кладов

24) доходы, получаемые индивидуальными предпринимателями от осуществления ими тех видов деятельности, по которым они являются плательщиками единого налога на вмененный доход для отдельных видов деятельности, а также при налогообложении которых применяется упрощенная система налогообложения и система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)

25) суммы процентов по государственным казначейским обязательствам, облигациям и другим государственным ценным бумагам бывшего СССР, Российской Федерации и субъектов Российской Федерации, а также по облигациям и ценным бумагам, выпущенным по решению представительных органов местного самоуправления

26) доходы, получаемые детьми-сиротами и детьми, являющимися членами семей, доходы которых на одного члена не превышают прожиточного минимума, от благотворительных фондов, зарегистрированных в установленном порядке, и религиозных организаций

27) проценты по рублевым вкладам в банках на территории Российской Федерации, если (1) эти проценты выплачиваются в пределах сумм, рассчитанных исходя из действующей ставки рефинансирования Центробанка РФ, в течение периода, за который начислены указанные проценты (2) установленная ставка не превышает 9% годовых по вкладам в иностранной валюте (3) проценты на дату заключения договора либо продления договора были установлены в размере, не превышающем действующую ставку рефинансирования Центробанка РФ, при условии, что в течение периода начисления процентов размер процентов по вкладу не повышался и с момента, когда процентная ставка по рублевому вкладу превысила ставку рефинансирования Центробанка, прошло не более трех лет

28) доходы, не превышающие 4000 руб. полученные по каждому из следующих оснований за налоговый период: (1) стоимость подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей (2) стоимость призов в денежной и натуральной формах, полученных налогоплательщиками на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления (3) суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту (4) возмещение (оплата) работодателями своим работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, назначенных им лечащим врачом освобождение от налогообложения предоставляется при представлении документов, подтверждающих фактические расходы на приобретение этих медикаментов (5) стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг) (6) суммы материальной помощи, оказываемой инвалидам общественными организациями инвалидов

29) доходы солдат, матросов, сержантов и старшин, проходящих военную службу по призыву, а также лиц, призванных на военные сборы, в виде денежного довольствия, суточных и других сумм, получаемых по месту службы либо по месту прохождения военных сборов

30) суммы, выплачиваемые физическим лицам за выполнение работ, непосредственно связанных с проведением избирательных кампаний и кампаний референдума

31) выплаты, производимые (1) профсоюзными комитетами (в том числе материальная помощь) членам профсоюзов за счет членских взносов, (2) молодежными и детскими организациями своим членам за счет членских взносов

32) выигрыши по облигациям государственных займов Российской Федерации и суммы, получаемые в погашение указанных облигаций

33) помощь (в денежной и натуральной формах), а также подарки, которые получены ветеранами Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны, в части, не превышающей 10 000 руб. за налоговый период

34) средства материнского (семейного) капитала, направляемые для обеспечения реализации дополнительных мер государственной поддержки семей, имеющих детей

35) суммы, получаемые налогоплательщиками за счет средств бюджетов бюджетной системы Российской Федерации на возмещение затрат (части затрат) на уплату процентов по займам (кредитам)

36) суммы выплат на приобретение и/или строительство жилого помещения, предоставленные за счет средств федерального бюджета, бюджетов субъектов Российской Федерации и местных бюджетов

37) в виде сумм дохода от инвестирования, использованных для приобретения (строительства) жилых помещений участниками накопительно-ипотечной системы жилищного обеспечения военнослужащих в соответствии с Федеральным законом от 20 августа 2004 г. N 117-ФЗ "О накопительно-ипотечной системе жилищного обеспечения военнослужащих".

Этот вид льгот используется и в отношении косвенных налогов. По сроку действия изъятия подразделяются на постоянные и предоставляемые на некоторый ограниченный срок. Эти льготы предоставляются как всем плательщикам налога, так и отдельной их категории.

Скидками называются льготы, направленные на сокращение налоговой базы. В отношении налогов на прибыль и доходы скидки связаны не с доходами, а с расходами налогоплательщика. Причем в данном случае речь ведется на такое уменьшение прибыли, подлежащей налогообложению, когда в качестве скидки засчитывается сумма произведенных налогоплательщиком расходов на цели, поощряемые обществом и государством. Сюда относятся, помимо прочего, перечисления в благотворительные фонды, учреждениям образования, здравоохранения, культуры, затраты на природоохранные мероприятия и т.д.

Скидки принято подразделять на виды в зависимости от влияния на результаты налогообложения. При этом различаются скидки лимитированные (когда их размер ограничен прямо или косвенно) и нелимитированные (когда налоговая база уменьшается на всю сумму расходов налогоплательщика).

Льготы этой группы в зависимости от отсутствия или наличия ограничений по субъектам могут быть общими, то есть применяемыми плательщиками независимо от субъективных признаков, и специальными, то есть применяемыми лишь определенными категориями субъектов. Этим скидки напоминают изъятия.

Освобождениями называются льготы, направленные на уменьшение налоговой ставки или окладной суммы. Напомним, что окладная сумма (валовой налог) получается как результат умножения количества единиц налогообложения, входящих в налоговую базу, на ставку налога. В раскладочных налогах, то есть налогах, размер которых определяется путем раскладки между налогоплательщиками общей суммы, намеченной к поступлению, окладная сумма существует как заранее определенная величина.

Таким образом, освобождения можно рассматривать в качестве прямого сокращения налогового обязательства налогоплательщика, когда выгода предоставляется непосредственно в отличие от выгод, предоставляемых изъятиями и скидками, косвенно сокращающих окладную сумму. Освобождение от уплаты налога отличается от сложения недоимки, как называется списание безнадежных долгов по налогам и сборам, поскольку сложение недоимки производится в исключительных ситуациях экономического, социального или юридического характера, вызвавших невозможность взыскания налога (о чем см. ст. 59 НК РФ).

Освобождения удобны тем, что, в отличие от прочих видов льгот, более приспособлены к учету имущественного положения налогоплательщика. Вместе с тем плательщик, доходы которого облагаются по высокой ставке, получает от льгот первых двух видов (изъятий и скидок) большую выгоду. Плательщик с низкими доходами при одинаковом в количественном выражении освобождение сохраняет большую долю дохода.

Освобождения от уплаты налога, в свою очередь, подразделяются на множество видов, смотря по формам предоставления льготы. Сюда относятся:

- снижение ставки налога, когда ставка налога понижается для предприятий, соответствующих определенным требованиям налогового законодательства

- сокращение окладной суммы (валового налога), когда окладная сумма сокращается частично или полностью, на определенное время или бессрочно

- налоговые каникулы, когда дается полное освобождение от уплаты налога на определенный период

- отсрочка или рассрочка уплаты налога, когда изменяется срок уплаты налога, установленного законом

- налоговый кредит, когда изменяется срок уплаты налога, составляющий более чем шесть месяцев, до одного года (в отличие от отсрочки или рассрочки, максимальный срок для которых составляет шесть месяцев)

- инвестиционный налоговый кредит, когда организациям, инвестирующим средства на проведение научно-исследовательских и опытно-конструкторских работ, техническое перевооружение производства, создание новых технологий, а также выполняющим особо важные заказы по социально-экономическому развитию регионов, предоставляется право уменьшать свои налоговые выплаты с последующей поэтапной уплатой этих сумм и начисленных процентов на срок от одного года до пяти лет.

- налоговая амнистия, когда имеет место возврат ранее уплаченного налога либо части его (также термин "налоговая амнистия" означает освобождение налогоплательщика от финансовых санкций)

- зачет ранее уплаченного налога, когда сумма налога на прибыль, уплаченная Российским предприятием за рубежом в соответствии с законодательством других стран, засчитывается при уплате налога в Российской Федерации в целях избежания двойного налогообложения.

В перечень не включен целевой налоговый кредит, когда имеет место замена уплаты налога либо его части в денежном выражении натуральным исполнением. Исключить данный вид освобождения необходимо по той причине, что согласно Налоговому кодексу РФ (ст. 58) налоги допустимо уплачивать только в денежной форме - наличной или безналичной. Возможность предоставления целевого налогового кредита Кодексом не предусмотрена.

Льготы по налогам и сборам

Льготы по налогам и сборам

ЛЬГОТЫ ПО НАЛОГАМ И СБОРАМ — предоставляемые конкретным категориям налогоплательщиков и/или плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с большинством либо иными налогоплательщиками и/или плательщиками сборов, заключающиеся в предоставлении права не уплачивать налог или сбор либо уплачивать их в меньшем размере.

См. также в других словарях:

Льготы по налогам и сборам — (налоговые льготы) Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками … Словарь: бухгалтерский учет, налоги, хозяйственное право

ЛЬГОТЫ ПО НАЛОГАМ И СБОРАМ — предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать … Энциклопедия Российского и международного налогообложения

Льготы по налогам и сборам — это предоставляемые отдельным категориям плательщиков предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими плательщиками, включая возможность полного или частичного освобождения от данного платежа. Льготы не … Большой юридический словарь

Льготы по налогам и сборам — (англ privileges of taxation) по законодательству РФ о налогах и сборах предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством преимущества по сравнению с др. налогоплательщиками или … Большой юридический словарь

Льготы — Льгота скидка, предоставление преимуществ кому либо, полное или частичное освобождение от выполнения установленных правил, обязанностей, или облегчение условий их выполнения. Виды льгот налоговые льготы (по налогам и сборам) таможенные льготы … Википедия

НАЛОГОВЫЕ ЛЬГОТЫ — полное или частичное освобождение от налогообложения отдельных категорий налогоплательщиков (юридических лиц или физических лиц), предоставляемое нормами действующего законодательства о налогах и сборах элемент налогообложения. Налоговые льготы … Энциклопедия Российского и международного налогообложения

КОДЕКС О ЛЬГОТАХ ДЛЯ ВОЕННОСЛУЖАЩИХ И ВОЕННООБЯЗАННЫХ РККА И ИХ СЕМЕЙ — – единый законодательный акт о льготах для военнослужащих и военнообязанных Вооружённых Сил СССР и их семей. В кодексе предусмотрены льготы в области сельского хозяйства, труда и социального страхования, здравоохранения и образования, льготы по … Советский юридический словарь

Налоговые льготы — см. Льготы по налогам и сборам … Большой юридический словарь

Налоговые льготы — Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов, предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками … Википедия

Налоговые льготы в России — Основная статья: Налоговая льгота В соответствии со ст. 56 НК РФ льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов, предусмотренные законодательством о налогах и сборах … Википедия

Понятие, виды и порядок установления налоговых льгот

Читайте также:

Льготы по налогам и сборам - это преимущества, которые предоставляются отдельным категориям налогоплательщиков или плательщиков сборов по сравнению с другими налогоплательщиками или плательщиками сборов. Применение льгот является не обязанностью налогоплательщика, а правом . которым он может и не воспользоваться и исчислять налоги на общих основаниях. Если же налогоплательщик желает воспользоваться предоставляемыми ему законодательством о налогах и сборах льготами, ему необходимо выполнить все условия, которые установлены законодательством для их применения.

Налоговый кодекс РФ предусматривает следующие общие принципы предоставления налоговых льгот:

1) не допускается установление налоговых льгот в зависимости от формысобственности . гражданства физических лиц или местапроисхождения капитала

2) нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения налоговых льгот, не могут носить индивидуального характера . Реализация данного принципа призвана способствовать формированию равных условий для всех налогоплательщиков и препятствовать искусственному созданию индивидуально облегченных условий хозяйствования для конкретных налогоплательщиков

3) налогоплательщик вправе отказаться от использования налоговой льготы либо приостановить ее использование на один или несколько налоговых периодов, если иное не предусмотрено законодательством о налогах и сборах

4) законодательные (представительные) органы субъектов РФ вправе предусматривать налоговые льготы, основания и порядок их применения при установлении региональных налогов

5) представительные органы муниципальных образований вправе предусматривать налоговые льготы, основания и порядок их применения при установлении местных налогов

6) налоговые льготы могут быть предоставлены только и исключительно актами законодательства о налогах и сборах. На практике это означает, что налоговые льготы не могут быть предоставлены, например, законодательством об иностранных инвестициях, образовании, культуре и т.п.

Основными целями предоставления льгот по налогам и сборам могут являться:

- реализация федеральных, региональных и местных программ и социально-экономических задач . отнесенных к числу приоритетных

- стимулирование использования финансовых ресурсов налогоплательщиков для расширения и обновления производств и технологий с целью увеличения объемов производства, выпуска конкурентоспособной продукции и создания новых рабочих мест

- повышение уровня социальной защиты населения

- обеспечение полноты и своевременности поступлений сумм налогов и сборов в бюджеты соответствующих уровней.

Налогоплательщикам и плательщикам сборов могут предоставляться льготы по налогам и сборам в следующих формах:

- необлагаемый минимум объекта налога (сбора)

- изъятие из обложения определенных объектов налога (сбора)

- освобождение от уплаты налога (сбора)

- понижение налоговых ставок

- вычет из суммы налога (сбора), подлежащей к уплате

- иные предусмотренные законодательством о налогах и сборах.

Налогоплательщики (плательщики сборов) вправе:

1) использовать льготы по налогам и сборам на основании и в порядке, установленном законодательством о налогах и сборах

2) отказаться от использования льгот по налогам и сборам либо приостановить их использование на один или несколько налоговых периодов, если иное не предусмотрено законодательством о налогах и сборах.

При использовании права на налоговые льготы налогоплательщик представляет в налоговый или финансовый орган сведения о сумме, на которую уменьшена величина платежа в результате использования льгот.

Следует отметить, что в законодательстве о налогах могут быть предусмотрены нормы, которые условно можно обозначить как регламентирующие льготное налогообложение . но вообще не относящиеся ни к льготам, ни к вычетам, ни к расходам. Обычно отказ от применения данных норм невозможен.

Например, в ст. 164 НК РФ предусмотрена общая ставка НДС при реализации товаров (работ, услуг) - 18% и пониженная ставка 10% для реализации отдельных видов товаров: масла растительного, яиц и яйцепродуктов, некоторых товаров для детей, медицинских товаров и др. В ряде Постановлений Президиума ВАС РФ, в том числе от 20 декабря 2005 г. N 9252/05, от 19 июня 2006 г. N 16305/05, от 25 ноября 2008 г. N 9515/08 были рассмотрены случаи, когда налогоплательщик НДС ошибочно применил вместо ставки 0% ставку 18%. Суд указал, что налогоплательщик не вправе произвольно по своему усмотрению изменять установленную налоговым законодательством ставку налога. Сходный вывод сделан в Определениях КС РФ от 15 мая 2007 г. N 372-О-П, от 2 апреля 2009 г. N 475-О-О и от 26 января 2010 г. N 123-О-О: налоговая ставка является обязательным элементом налогообложения (п. 1 ст. 17 НК) и налогоплательщик не может произвольно ее применять (изменить ее размер в большую или меньшую сторону) или отказаться от ее применения. Данные правовые позиции судов в основном объясняются тем, что в фокусе здесь находится не столько некий налогоплательщик НДС, реализующий товар (работу, услугу), сколько его контрагент, также налогоплательщик НДС, претендующий на вычет по данному налогу. Если налогоплательщик использует стандартную 18% ставку НДС, то у контрагента будет больший объем вычета по НДС, чем это было бы при применении налогоплательщиком пониженной ставки (при применении ставки 0% права на вычет у контрагента фактически не будет).

Следует отметить, что кроме налоговых льгот в литературе встречается и парный (противоположный) термин - налоговое ужесточение , под которым, очевидно, понимается повышенное (иногда близкое к штрафному) налогообложение некоторых видов деятельности (имущества). Однако рассчитывать на то, что такой термин будет введен в законодательство, не приходится.

Источники:

, , , ,

Следующие статьи:

Комментариев пока нет!

Документы на право на наследство квартиры

Документы на право на наследство квартиры Порядок вступления в наследство в рф

Порядок вступления в наследство в рф Если наследники не принимают наследство

Если наследники не принимают наследство Налоговые льготы по налогу имущество организаций схема

Налоговые льготы по налогу имущество организаций схема Попытка налоговиков "вскочить в уходящий поезд" или как суд закончил дело о банкротстве

Попытка налоговиков "вскочить в уходящий поезд" или как суд закончил дело о банкротстве  Льготные билеты на электричку для школьников

Льготные билеты на электричку для школьников