Как написать заявление в налоговую инспекцию на имущественный вычет

Заявление о предоставлении имущественного налогового вычета

Документы для скачивания

Образец заявления на получение 1-го уведомления о праве на имущественный вычет.doc

Заявление о предоставлении имущественного налогового вычета — важная составляющая пакета документов на возврат НДФЛ по расходам на покупку жилья. Рассмотрим особенности его заполнения согласно требованиям 2015 года.

Виды имущественных вычетов

Имущественным вычетам, применяемым к доходам, облагаемым по ставке 13 %, посвящена ст. 220 НК РФ. Речь в ней идет о 4 видах вычетов:

- возникающих в случае продажи имущества (подп. 1 п. 1);

- равных компенсации стоимости имущества, изымаемого у налогоплательщика (подп. 2 п. 1);

- в отношении затрат на обзаведение жильем (подп. 3 п. 1);

- по процентам за кредит, взятый с целью обзаведения жильем (подп. 4 п. 1).

Вопрос о подаче заявления на вычет возникает в отношении 2 последних видов.

Вычеты при покупке жилья

Вычеты, связанные с затратами на обзаведение жильем, наиболее востребованны. Они разделяются:

- на прямые расходы на покупку;

- вклады в строительство, в т. ч. покупку земли под него;

- проценты по целевым кредитам, связанным с покупкой или строительством жилья.

Размеры этих вычетов ограничены следующими суммами:

- 2 млн руб. для расходов на покупку или строительство, причем вычет может быть использован в полном объеме, а если величина затрат по одному объекту для этого недостаточна, то применительно к нескольким объектам (подп. 1 п. 3 ст. 220 НК РФ);

- 3 млн руб. по процентам за кредит (п. 4 ст. 220 НК РФ), но такой вычет применим только к 1 объекту (п. 8 ст. 220 НК РФ).

Оба вида вычетов могут быть использованы одновременно по 1 и тому же объекту и распространяются также на ситуации приобретения имущества в пользу собственников, не достигших 18 лет, их родителями или опекунами (п. 6 ст. 220 НК РФ). Но они неприменимы для расходов, оплаченных не самим налогоплательщиком, бюджетными средствами или средствами маткапитала, а также для сделок с взаимозависимыми лицами (п. 5 ст. 220 НК РФ). 2-й раз их получить нельзя (п. 11 ст. 220 НК РФ).

Приобретение возможно в долевую собственность. Это не мешает каждому из собственников воспользоваться в полной мере обоими вычетами в установленных законодательством размерах.

Расходы, учитываемые в вычете

Жилой объект (или его часть) может быть куплен уже готовым или недостроенным, построен за счет долевого участия в строительстве или своими силами. Для вычета правомерно учесть все затраты, непосредственно относящиеся к его появлению. Помимо средств, прямо уплаченных за приобретение объекта или доли в строительстве, могут быть учтены расходы:

- на проектирование и составление смет;

- стройку и достройку;

- отделку (материалы и работы);

- подключение к общим сетям или строительство локальных источников обеспечения водой, газом, теплом, электричеством, а также автономной канализации.

Затраты на достройку и отделку учитываются только в том случае, если объект куплен недостроенным или договор предусматривает передачу жилья собственнику без отделки (подп. 5 п. 3 ст. 220 НК РФ).

Документы, дающие право на вычет

Человек, претендующий на вычет, должен собрать все документы, удостоверяющие факт приобретения имущества и объем понесенных расходов по нему:

- свидетельства о собственности (на землю, дом, квартиру, комнату, долю);

- договоры покупки, долевого участия, акты приемки-передачи;

- при покупке на детей или подопечных — документы о рождении или опеке;

- договор ипотеки или целевого займа;

- платежные документы любых видов на все расходы.

Этот комплект в части объема произведенных затрат должен быть максимально полным, т. к. корректировка суммы уже заявленного по конкретному объекту вычета (кроме суммы процентов по кредиту) не предусмотрена (письмо Минфина России от 11.06.2014 № 03-04-05/28176). Исключением является ситуация оплаты жилья в рассрочку (письмо ФHC Pоссии от 12.11.2014 № БC-4-11/23354@).

Когда можно начать применять вычет

Вопрос о получении вычета станет актуальным тогда, когда на жилой объект будет зарегистрирована собственность или налогоплательщик получит на руки акт приемки готового объекта долевого строительства. До этого момента ни регистрация права на землю, отведенную под застройку (подп. 2 п. 3 ст. 220 НК РФ), ни расходы на уплату процентов по ипотеке (п. 4 ст. 220 НК РФ) не позволяют воспользоваться правом на вычет.

Начать применение вычета можно 2 способами:

Таким образом, вычет начинают применять с года появления права на него и используют в последующие годы при условии наличия в них дохода, с которого удерживается НДФЛ. Применение вычета будет происходить в течение того количества лет, которое необходимо для его полного использования на всю сумму расходов, подтвержденную документально (п. 9 ст. 220 НК РФ).

Для пенсионеров возможно использование вычета по 3 годам, предшествующим году появления права на него (п. 10 ст. 220 НК РФ). Если в год возникновения права на вычет отсутствовали доходы, облагаемые НДФЛ, то за вычетом можно обратиться в последующие годы (без ограничения их количества), но не позднее 3 лет с окончания годов, по которым нужно вернуть налог (письмо Минфина России от 11.06.2014 № 03-04-05/28218).

Работодатель, получивший уведомление о праве на вычет, начнет использовать его с месяца получения, но применительно к доходам всего года (письмо Минфина России от 25.09.2015 № 03-04-05/55051). Если на момент предоставления уведомления на текущий год налог уже был удержан и вернуть излишне удержанную сумму по месту работы за счет начисляемого налога за год не удается (сумма вычета превышает сумму начислений), ее возврат осуществит ИФНС (письмо Минфина России от 15.07.2014 № 03-04-05/34402).

Вне зависимости от способа, с помощью которого начато применение вычета, право на использование его остатка (если вычет должен будет использоваться в течение нескольких лет) надо ежегодно подтверждать в ИФНС 1 из следующих способов:

- Получать уведомление для места работы в начале года — по заявлению о выдаче такого уведомления (п. 8 ст. 220 НК РФ).

- Сдавать декларацию в ИФНС и возвращать налог через нее — по заявлению о возврате НДФЛ (п. 6 ст. 78 НК РФ), в котором указываются реквизиты счета для возврата налога. Подача заявления на применение имущественного вычета при этом не нужна (письмо Минфина России от 26.11.2012 № 03-04-08/7-413). Его роль выполняет сама декларация.

Когда встает вопрос о распределении вычета

Налогоплательщик может иметь несколько мест работы или на протяжении периода применения вычета поменять работу.

Если человек работает в нескольких местах на момент оформления уведомления о праве на вычет, можно запросить в ИФНС несколько таких уведомлений, распределив сумму вычета между всеми местами работы (п. 8 ст. 220 НК РФ). Сведения о работодателях и суммах вычета, относящихся к каждому из них, допускается указывать в одном заявлении.

При смене работы вычет по новому месту станет возможен только после предоставления уведомления о праве на него, адресованного новому работодателю. При этом за ИФНС оставлена возможность проверки данных по уже осуществленному возврату путем получения от налогоплательщика декларации 3-НДФЛ за год смены работы (п. 7 ст. 220 НК РФ). Сведения, отраженные в декларации, потребуется подтвердить справками 2-НДФЛ со всех мест работы за год. Через 4 месяца после подачи декларации будет возвращен излишне удержанный в году налог и предоставлено нужное уведомление.

Вопрос о распределении вычета может возникнуть также при приобретении жилья в совместную собственность, если общая сумма затрат по нему недостаточна для использования вычетов в полной сумме всеми собственниками. Они могут воспользоваться возможностью дать кому-то из них применить вычет в полной сумме, перераспределив его по заявлению в ИФНС. Другие собственники в этой ситуации используют вычет только частично или перенесут его на другие объекты.

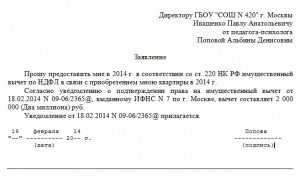

Образец заявления в налоговую инспекцию

С 12 апреля 2015 г. заявление на возврат НДФЛ подается по форме, утвержденной Приказом ФНС России от 03.03.2015 № ММВ-7-8/90@.

До этой даты заявление составлялось в свободной форме.

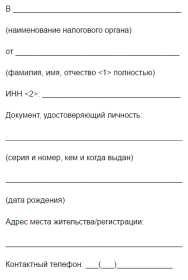

Установленная форма для заявлений на получение уведомления отсутствует. Они оформляются по обычным правилам:

- В правом верхнем углу документа указывается, в какую ИФНС и от кого подается заявление. В отношении подателя указываются Ф. И. О., адрес места жительства, ИНН, данные паспорта и номер телефона для связи.

- В тексте документа излагается основная просьба с указанием того, что нужно сделать (предоставить уведомление). Также необходимо указать адрес объекта и данные работодателя.

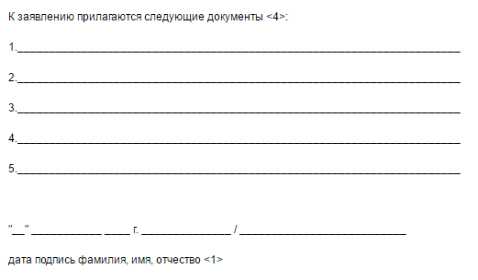

- При необходимости в тексте приводится перечень прилагаемых документов. Если уведомление на вычет будет выдаваться впервые и в год получения права на него, этот перечень обязателен.

- Документ завершают подпись подателя заявления (с расшифровкой) и дата составления.

На нашем сайте вы найдете образец оформления заявления на получение 1-го уведомления о праве на имущественный вычет.

Образцы заявлений на имущественный налоговый вычет

Образец №1. В части произведенных расходов, направленных на строительство на территории Российской Федерации

В Инспекцию ФНС России по

Документ, удостоверяющий личность :

Серия и номер документа___________

кем выдан ________________________

дата выдачи документа______________

проживающего (ей) по адресу :

Прошу в соответствии со статьей 220 НК РФ предоставить имущественный налоговый вычет в части произведенных расходов, направленных на:

- новое строительство на территории Российской Федерации____________________

( наименование объекта, размер доли (долей) собственности в объекте, адрес местонахождения объекта)

- приобретение на территории Российской Федерации _______________________________

( наименование объекта, размер доли (долей) собственности в объекте, адрес местонахождения объекта)

в сумме _________ руб. ______ коп.

- погашение процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации и фактически израсходованным на новое строительство (приобретение) на территории Российской Федерации указанного объекта, в сумме _________ руб. _______ коп.

Имущественный налоговый вычет в связи с приобретением (новым строительством) вышеуказанного объекта предоставлялся (не предоставлялся) за _____ год(ы).

Размер предоставленного налогового вычета ______________________ рублей.

К заявлению прилагаю следующие документы*:

- договор купли-продажи квартиры (жилого дома) или договор на приобретение прав на квартиру в строящемся доме (указываются реквизиты договора);

- акт о передаче квартиры (указываются реквизиты акта);

- свидетельство о государственной регистрации права на квартиру или долю (доли) в ней (указываются реквизиты свидетельства) ;

- документы, подтверждающие факт уплаты денежных средств налогоплательщиком ___________________________________________________________

(указываются реквизиты документов)

- письменное заявление о договоренности совладельцев о распределении между ними размера имущественного налогового вычета, если жилье приобретено в общую совместную собственность;

Образец №2. В сумме, израсходованной на приобретение (новое строительство) квартиры, комнаты, жилого дома

В Инспекцию ФНС России по

Документ, удостоверяющий личность :

Серия и номер документа___________

кем выдан ________________________

дата выдачи документа______________

проживающего (ей) по адресу :

Прошу в соответствии со статьей 220 НК РФ подтвердить право на получение имущественного налогового вычета по налогу на доходы физических лиц за 200_ год в сумме __________ рублей, израсходованной на приобретение (новое строительство) квартиры, жилого дома, комнаты или ____ доли (долей) квартиры, жилого дома, комнаты, по адресу:

а также в сумме __________ рублей, направленных на погашение процентов по целевым займам (кредитам), полученным от кредитных и иных и иных организаций Российской Федерации и фактически израсходованным на приобретение (новое строительство) квартиры, жилого дома, комнаты или доли (долей) в них, у налогового агента:_______________________________________________________________________

(полное наименование организации, Ф.И.О. индивидуального предпринимателя)

ИНН налогового агента:__________________________________________________

КПП налогового агента:__________________________________________________

Имущественный налоговый вычет в связи с приобретением (новым строительством) вышеуказанного объекта предоставлялся (не предоставлялся) за _____ год(ы).

Размер предоставленного налогового вычета ______________________ рублей.

К заявлению прилагаю следующие документы*:

- договор купли-продажи квартиры (жилого дома, комнаты) или договор на приобретение прав на квартиру в строящемся доме (указываются реквизиты договора);

- акт о передаче квартиры (указываются реквизиты акта);

- свидетельство о государственной регистрации права на квартиру или долю (доли) в ней (указываются реквизиты свидетельства) ;

- документы, подтверждающие факт уплаты денежных средств налогоплательщиком ___________________________________________________________

(указываются реквизиты документов)

- письменное заявление о договоренности совладельцев о распределении между ними размера имущественного налогового вычета, если жилье приобретено в общую совместную собственность;

Образец №3. В сумме от продажи квартиры, комнаты, дачи, садового домика, земельного участка, иного имущества, находившегося в собственности менее 3 лет(более 3 лет).

В Инспекцию ФНС России по

Документ, удостоверяющий личность :

Серия и номер документа___________

кем выдан ________________________

дата выдачи документа______________

проживающего (ей) по адресу :

Прошу в соответствии со статьей 220 НК РФ предоставить имущественный налоговый вычет за 200_ год в сумме ____ руб. ____ коп. от продажи __________ (жилого дома, квартиры, комнаты, дачи, садового домика, земельного участка, иного имущества), находившегося в собственности менее 3 лет (более 3 лет).

К заявлению прилагаю следующие документы*:

- документы, подтверждающие срок владения имуществом;

- документы, подтверждающие продажу имущества и полученный доход (договоры, платежные документы);

- справку о доходах по форме 2-НДФЛ;

* В случае если указанный документ прилагается к заявлению, то в соответствующем квадрате проставляется знак « V »

Как написать заявление в ИФНС о праве на имущественный вычет по НДФЛ

Понимая, как сложно купить жилье в наше время, государство старается помочь в этом деле своим гражданам. Сегодня действуют программы помощи молодым семьям, работникам бюджетной сферы, материнский капитал. Не менее привлекательным и полезным при покупке квартиры или постройке дома является возмещение государством понесенных покупателем затрат.

Имущественным вычетом пользуются многие граждане. По нему осуществляется возврат НДФЛ, уплаченного в бюджет, если плательщик приобрел жилье и заявил о своем праве. Поэтому получить вычет может только лицо, имеющее доходы, облагаемые таким налогом: заработная плата, премии, вознаграждения, выплаты за аренду, прибыль от продажи автомобиля или квартиры.

Получить вычет можно по месту работы или через налоговый орган. Для этого потребуется заявление и сопроводительная документация, подтверждающая право гражданина на возмещение. При обращении в ИФНС потребуется составление декларации по форме 3-НДФЛ.

Имущественный вычет может получить любой гражданин РФ, купивший жилой объект недвижимости. Главные требования к нему: наличие доходов, облагаемых НДФЛ, и документального подтверждения понесенных расходов.

За счет вычета можно возместить 260 тысяч рублей (13% от двух миллионов рублей), если жилье приобретено с 1 января 2014 года. В случае покупки ранее – 13% от стоимости.

Суть вычета заключается в возврате НДФЛ, уплаченного в бюджет. Поэтому гражданин, не имеющий доходов, которые облагаются этим налогом, воспользоваться им не сможет. Исключением являются пенсионеры, но с определенными нюансами.

Чтобы воспользоваться вычетом, нужно обратиться в налоговую инспекцию или к работодателю. В первом случае будет произведен возврат уже уплаченного налога за пройденный налоговый период (не раньше последних 3-х лет с момента обращения). Во втором – работодатель не будет больше удерживать НДФЛ из заработка, что увеличит его размер на время пользования вычетом.

Обращаться за вычетом необходимо с заявлением и сопроводительными документами.

Центральные замечания

Законные основания получения

В случае покупки или возведения жилья российские граждане могут воспользоваться налоговым вычетом. Такое право есть у каждого плательщика подоходного налога. Лица, имеющие в собственности недвижимое имущество, имеют возможность использовать различные виды вычетов, предполагающих возврат потраченных денежных средств.

Имущественный вычет представляет собой возмещение затрат на приобретение жилой недвижимости в счет излишне уплаченного налога с доходов. Право на него определено пп. 2 п. 1 ст. 220 НК РФ. Воспользоваться им можно обратившись в налоговую инспекцию или в бухгалтерию работодателя. Первый способ наиболее распространен и удобен для граждан, поскольку позволяет получить сразу «на руки» значительную сумму.

Возместить покупку жилого имущества, вклада в застройку или выплату кредитных процентов можно в случае фактического несения расходов. Для получения компенсации следует обратиться в инспекцию федеральной налоговой службы с заявлением, подтверждающим наличие такого права.

Налоговая служба разработала форму документа для предоставления непосредственно в инспекцию или работодателю, являющемуся налоговым агентом по НДФЛ. Основной акт, которым подтверждается право на имущественный вычет, — выписка из государственного реестра прав.

В письме ФНС № БС-4-11/18925@ от 2018 года представлена рекомендуемая форма документа, помогающая в установке единого выполнения требований Налогового кодекса.

Кто и в каком размере может рассчитывать

На любом предприятии имеются работники, имеющие право на получение стандартных вычетов, поскольку у многих из них растут несовершеннолетние дети. В связи с этим они могут попросить работодателя не удерживать налог на доходы физических лиц с некоторой части их дохода. Для бухгалтерии в таком случае важно принять правильно составленное заявление на предоставление вычета.

Стандартными вычетами могут пользоваться не только граждане с детьми, но и инвалиды, военнослужащие. Отличительной особенностью этих вычетов является принадлежность получателя к определенной категории, к которой они применяются.

Помимо стандартных вычетов, некоторые работающие граждане имеют право на имущественный вычет. Оно появляется в случае несения фактических затрат на приобретение или постройку жилья. Такой вычет по НДФЛ также уменьшает налоговую базу плательщика, увеличивая тем самым его доход. Воспользоваться им можно по месту своей работы.

В таблице, представленной ниже, приведены категории плательщиков НДФЛ, имеющие право на стандартные вычеты и размеры сумм, на которые они могут претендовать:

Рассмотренные вычеты предоставляются только на основании заявления сотрудника. Однако, многие граждане о них даже не знают.

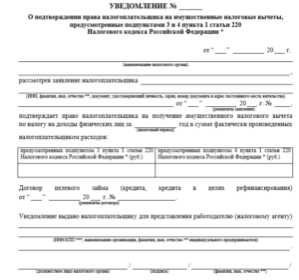

Бланк уведомления о подтверждении права налогоплательщика на имущественные налоговые вычеты

Бланк уведомления о подтверждении права налогоплательщика на имущественные налоговые вычеты

Практическое применение права на имущественный вычет отличается от теории. Теоретически все нормы Налогового кодекса РФ должны соблюдаться в обязательном порядке.

С наступлением налогового периода плательщик НДФЛ обращается к своему работодателю для получения вычета с заявлением, составленным в свободной форме. В ИФНС необходимо представить документ, заполненный по установленному образцу. В случае подозрения на неправомерность уведомления бухгалтер вправе отправить запрос в налоговую инспекцию для его проверки.

Для получения имущественного вычета необходимо:

- наличие правоустанавливающих документов на имущество;

- в отдельных случаях наличие договора о долевом строительстве;

- подтверждение прав собственности на участок земли для застройки жилого объекта;

- при участии детей свидетельства их рождения;

- при разделении долей с ребенком разрешение органа опеки;

- документы, подтверждающие фактические расходы (расписки, квитанции).

Представленные в бухгалтерию документы должны приниматься сразу. Ожидания конца налогового периода не нужно. На практике зачастую происходит все иначе.

Можно выделить несколько вариаций, с которыми приходится сталкиваться гражданам, желающим получить имущественный вычет у работодателя:

- Работник подает документацию в бухгалтерию не по окончании налогового периода (в начале года), а в середине. В результате истекшие месяцы текущего года бухгалтерами зачастую не включаются в расчет, хотя делать это нельзя! Согласно постановлению Верховного суда, исчисление должно производиться с момента представления документов с учетом предшествующего периода.

- Бухгалтер направляет работника в ИФНС для получения возврата НДФЛ за прошедший период. В таком случае можно обратиться в суд за подтверждением прав плательщика.

- Зачастую на покупку жилья у гражданина недостаточно средств. Он продает имеющуюся квартиру и добавляет не хватающую сумму. В этой ситуации получение вычета встает под вопрос, поскольку совершается сразу две сделки с имуществом.

Вычет может быть представлен по двум направления. За счет него уменьшается доход от реализации жилья. Большая часть подлежит обложению НДФЛ.

Благодаря имущественному вычету осуществляется возврат налога в крупном размере. В большинстве случаев заработок не позволяет гражданам получить его сразу весь. По закону оставшаяся сумма переносится на будущий налоговый период и выплачивается в дальнейшем помесячно до полного возмещения.

Порядок оформления и подачи

В 2018 году заявление на подтверждение права на вычет не поменялось. Оформлять его нужно по правилам, установленным письмом ФНС № БС-4-11/18925@ от 2010 года. Бланк и образец заполнения можно взять в налоговой инспекции или скачать в Интернете. Оформить документ можно на предприятии в бухгалтерии.

Обязательно в заявлении следует отразить:

- наименование ИФНС, куда представляется документ;

- индивидуальные сведения заявителя: ФИО, ИНН, дата рождения, серия и номер паспорта, адрес, номер телефона;

- просьба о подтверждении права с указанием конкретной суммы для возмещения;

- сведения о всех работодателях, которые будут осуществлять отчисления: ИНН, КПП, адрес;

- список приложений;

- подпись заявителя с расшифровкой;

- дата представления документа.

Порядок обращения за вычетом в ИФНС следующий:

- Заполнение декларации по форме 3-НДФЛ.

- Подготовка документов, подтверждающих право собственности на жилье, понесенные на покупку расходы, начисленный и удержанный НДФЛ.

- Составление заявления на получение вычета.

- Подача подготовленного пакета документов в налоговую инспекцию.

Для получения имущественного вычета у работодателя необходимо сделать следующее:

- В свободной форме написать заявление в ИФНС о праве на имущественный вычет по НДФЛ.

- Собрать копии документов, подтверждающих право на имущественный вычет.

- Сдать в ИФНС по месту проживания подготовленное заявление и пакет приложений.

- Через 30 дней получить в налоговой инспекции уведомление о праве на получение вычета.

- Представить полученное в ИФНС уведомление работодателю (в бухгалтерию).

Правила по заявлению в ИФНС о праве на имущественный вычет по НДФЛ

Для использования имущественного вычета у работодателя необходимо подать заявление в ИФНС о праве на имущественный вычет по НДФЛ. На его основании будет выдано уведомление, предоставляемое в дальнейшем на работе в бухгалтерию. Такое правило действует как для первоначального обращения за вычетом, так и для возмещения его остатка.

В таблице представлено содержание заявления:

Онлайн журнал для бухгалтера

Заявление в ИФНС о праве на имущественный вычет по НДФЛ: форма и порядок

Налоговая служба России наконец-то разработала бланк заявления на подтверждение права на имущественный вычет по подоходному налогу. Наша консультация о том, зачем он нужен и как его использовать на практике.

Новое право и как им воспользоваться

Вычетам по подоходному налогу в НК РФ посвящена статья 220. Уже три года она содержит возможность для плательщиков возместить НДФЛ с помощью налогового агента, на которого человек работал или продолжает это делать. То есть получал от него доход за вычетом налога.

Причем человек не ограничен правом выбора одного своего нанимателя. Их может быть несколько. Когда появилось право на вычет по имуществу, тоже не имеет значения.

Но чтобы прийти к работодателю за вычетом, нужно получить из налоговой инспекции справку-подтверждение, что такое право действительно есть. Ответ будет положительным, когда налоговики по официальным и своим каналам (документам, базам) сверят, что у человек стабильно получал доход и отчислял с него в нужном размере НДФЛ.

Как известно, право на вычет НДФЛ по имуществу нужно подтвердить документально. Первой ступенью на этом пути и станет заявление на получение уведомления о подтверждении права на данные вычеты.

Проблема в том, что все эти три года ФНС затягивала с принятием бланка заявления о подтверждении права на осуществление уменьшения перечисленного в казну НДФЛ. Поэтому люди, зачастую, не понимали, что именно нужно указывать в заявлении и нужно ли прикладывать какие-либо подтверждающие документы.

Ситуация поменялась после издания налоговой службой письма от 6 октября 2016 года № БС-4-11/18925. В нем она привела свой вариант заявления на подтверждение права уменьшения НДФЛ. Его номер по Классификатору налоговых документов – 1150074.

На основе данного заявления по сделкам с имуществом физлицо может рассчитывать на вычет НДФЛ:

- в части фактически понесенных затрат на новое строительство;

- за покупку недвижимости;

- с процентов за жилищный кредит, заем.

Сразу уточним, что это бланк всего лишь рекомендован налоговиками. А значит – нет надобности строго следовать ему. Но придерживаться всё же советуем.

Анализ образца заявления о подтверждении права на имущественный вычет показывает, что оно довольно стандартно и каких-либо сложностей при заполнении вызвать не должно. По сути, в письме ФНС приведен только этот бланк. Особые правила заполнения не предусмотрены.

В шапке заявления на подтверждение права на имущественный вычет физлицо указывает:

- название ИФНС;

- Ф.И.О. целиком;

- ИНН (если есть);

- свидетельство личности: серия, номер, кем и когда выдан;

- день рождения;

- место проживания или где зарегистрирован;

- телефон для контактов.

Основная часть заявления о подтверждении права на осуществление уменьшения перечисленного в казну НДФЛ начинается с отсылки к ст. 220 НК РФ и просьбы подтвердить право на имущественные вычеты по НДФЛ за конкретный год. Затем идут несколько одинаковых блоков по каждому из нанимателей. Они состоят из:

- полного названия компании или Ф.И.О. коммерсанта;

- ИНН (+ КПП для компании);

- основания получения вычета (новое строительство или покупка недвижимости);

- названия объекта и его адреса;

- суммы вычета (в рублях и копейках);

- суммы выплаченных по целевым кредитам процентов (в рублях и копейках).

В завершающей части заявления на подтверждение права уменьшения НДФЛ человек приводит нумерованный перечень документов, которые доказывают его право заявленные вычеты. Это могут быть договоры купли-продажи, подряда, оказания услуг, платежки, акты приема-передачи и др. (см. ст. 220 НК РФ).

И в самом конце заявление на получение уведомления о подтверждении права на имущественные вычеты идет:

Теперь вы знаете, как запросить в своей ИФНС подтверждение права на имущественный вычет по НДФЛ через своего работодателя. Отреагировать на заявление на подтверждение права на имущественный вычет инспекция должна в течение 30 календарных дней с момента его получения.

Как правильно оформить и подать заявление на имущественный вычет

Каждый официально трудоустроенный человек в определенных случаях может уменьшить размер своего подоходного налога. К таким случаям относят оплату учебы, лечения, а также покупку недвижимости. В данной статье рассматривается заявление на имущественный вычет, а именно – образец и советы по правильному заполнению документа. Читайте рекомендации как оформляется имущественный вычет при покупке квартиры в ипотеку и как рассчитать.

Для получения имущественного вычета необходимо подготовить пакет документов, в том числе заявление

Для получения имущественного вычета необходимо подготовить пакет документов, в том числе заявление

Перед тем, как обратиться в налоговую инспекцию, необходимо собрать пакет важных документов. Самым основным документом является заявление на имущественный вычет. Подать данное заявление имеют право только те категории граждан, которые официально трудоустроены и платят ежемесячный подоходный налог размером в 13%. Таким образом, вычет не могут получить:

- неработающие граждане;

- индивидуальные предприниматели, подоходный налог которых отличается от размера в 13%.

В отдельную категорию граждан определяются неработающие пенсионеры. Как правило, пенсионеры не имеют право на получения вычета за оплату лечения и обучения, так как пенсионные выплаты не облагаются подоходным налогом. Однако в случае оформления имущественного вычета, не имеет значения, работает ли пенсионер или нет.

Итак, официально работающий гражданин имеет право на имущественный вычет, если он осуществлял следующие операции с недвижимостью:

- продажа своей недвижимости;

- покупка недвижимости;

- строительство дома или покупка земельного участка в целях строительства;

- продажа недвижимости, которая станет государственной или муниципальной собственностью. Читайте инструкцию как получить налоговый вычет за лечение пенсионеру, что нужно знать.

При заполнении заявления на имущественный вычет, необходимо указать, какую именно недвижимость покупает или продает заявитель:

- квартира;

- комната;

- дом (или постройка дома);

- земельный участок с уже построенным на нем жилым помещением.

Необходимо помнить, что имущественный вычет не предоставляется, если земельный участок был куплен бесцельно. В заявлении необходимо указать, что этот участок покупается для осуществления строительных работ. Если заявитель покупает земельный участок, на котором еще ведется стройка, то в таком случае он имеет право на получение имущественного вычета только после введения достроенного дома в эксплуатацию и получения свидетельства о праве собственности на этот дом. Читайте рекомендации как вернуть социальный налоговый вычет за лечение зубов здесь: http://strahreg.ru/vidy-straxovaniya/socialnoe/lgoty-i-vyplatys/vychety/za-lechenie/rekomendacii-kak-vernut-socialnyj-nalogovyj-vychet-za-lechenie-zubov.html.

Если на покупаемом земельном участке уже построены какие-либо хозяйственные постройки (бани, гаражи и т.д.), то это также необходимо указать в заявлении, однако получить имущественный вычет за эти постройки заявитель не сможет. Похожая ситуация возникает, если заявитель покупает участок, на котором построен дачный домик.

При покупке дома возникает одна особенность: если заявитель вместе с кем-то (например, с родственником) покупает части дома по отдельности, заключив разные договоры купли-продажи, то тогда каждый человек имеет право на максимальный имущественный вычет. Если же заявитель с родственником приобретают дом в собственность, то тогда максимальная сумма имущественного вычета делится на двоих. Максимальная сумма, с которой можно вернуть часть средств, составляет 2 миллиона рублей. Таким образом, максимальный размер имущественного вычета (13% от 2 миллионов рублей) – 260 тысяч рублей.

После заполнения заявления и сбора остальных документов, необходимо обратиться в отделение налоговой инспекции, которая находится по месту прописки заявителя. Также по поводу оформления имущественного вычета можно обратиться к работодателю. Ознакомиться с информацией кому положены и как оформить ежемесячные денежные выплаты можно здесь.

Заявление можно подать только через год после завершения операции по покупке недвижимости. Также существует заявление о распределении имущественного вычета – как правило, его оформляют супруги, приобретающие или продающие недвижимости. Если жилье было приобретено в официальном браке, то в таком случае каждый из супругов имеет право на получение имущественного вычета, размер которого будет напрямую зависеть от размера вложений и расходов собственников.

Как правильно заполнить?

Заявление на имущественный вычет должно в себя включать следующую информацию:

- Личные данные заявителя;

- Код бюджетной классификации;

- Код, присвоенный региону, где проживает заявитель (ОКТМО);

- Номер банковского счета.

Номер счета должен принадлежать заявителю. После рассмотрения заявления и сопутствующих документов, возвращенные деньги переводятся именно на указанный в заявлении счет.

Образец формы заявления на имущественный вычет

Образец формы заявления на имущественный вычет

Заполнение бланков заявлений различается в зависимости от ситуации. Ниже представлены образцы заявлений на имущественный вычет:

- Заявление в ИФНС на имущественный вычет. Заявитель может написать заявление как в налоговую инспекцию по месту прописки, так и по месту работы. Данное заявление является актуальным для тех, кто решил оформить имущественный вычет через налоговую. В нем необходимо указать:

- адрес, по которому находится недвижимость;

- цену, за которую она была приобретена;

- перечень документов, которые были отданы на рассмотрение вместе с заявлением;

- банковский счет заявителя.

Образец указанного документа представлен выше. Читайте особенности страхования гражданской ответственности владельца квартиры, как оформить и сколько стоит на этой странице.

Образец заявления работодателю на имущественный вычет

Образец заявления работодателю на имущественный вычет

Смотрите видео-инструкцию как написать заявление на имущественный вычет:

Таким образом, можно сделать вывод, что от правильно заполненного заявления многое зависит. Необходимо правильно изложить все необходимые данные, чтобы не пришлось исправлять ошибки в будущем.

Источники:

nalog-nalog.ru www.audit-it.ru buhuchetpro.ru buhguru.com strahreg.ruКомментариев пока нет!

Как написать заявление в садик об отпуске ребенка

Как написать заявление в садик об отпуске ребенка Льготы разведенным женщинам с ребенком

Льготы разведенным женщинам с ребенком Как правильно написать прошение о ходатайстве

Как правильно написать прошение о ходатайстве Рязань льготы малоимущим семьям

Рязань льготы малоимущим семьям Льготы работникам ржд их семьям на проезд поезде

Льготы работникам ржд их семьям на проезд поезде Льготы по уплате налогов для пенсионеров краснодаре

Льготы по уплате налогов для пенсионеров краснодаре