Получил в наследство квартиру надо ли платить налог

Нужно ли платить налог с квартиры полученной по наследству?

Облагается ли налогом квартира, полученная по наследству?

Последнее обновление: 30.06.2017

Я получил квартиру по наследству, и хочу ее продать. Какие налоги мне нужно платить в этом случае?

Чтобы не допустить путаницы, отметим сразу, что речь тут может идти сразу о трех налогах:

- о налоге на полученную в наследство недвижимость,

- о налоге на владение недвижимым имуществом, и

- о налоге с продажи этой недвижимости.

Кроме того, существует еще нотариальная пошлина, которую надо платить нотариусу при оформлении унаследованной квартиры. Некоторые тоже путают ее с налогом. Сейчас мы все быстро расставим по местам.

Налог с квартиры, полученной по наследству

К радости дорогих наследников спешим сообщить, что налог с квартиры, полученной по наследству платить НЕ нужно. Его отменили еще в 2006 году, с вступлением в силу федерального закона №78-ФЗ от 01.07.2005г, который отменил действующий до этого закон № 2020-1 от 12.12.1991г. – "О налоге с имущества, переходящего в порядке наследования или дарения", и внес изменения в ст.217 Налогового кодекса РФ – «Доходы, не подлежащие налогообложению» (см. там пункт 18).

Это относится и к случаю с наследованием по закону, и к случаю с наследованием по завещанию. И это не зависит от степени родства наследодателя и наследника. Унаследованная квартира во всех случаях налогом не облагается. Подавать налоговую декларацию в этом случае тоже не требуется.

Но кое-какие расходы наследникам понести все-таки придется.

Сколько платить нотариусу за оформление наследства?

Платить наследникам придется за услуги нотариуса и госпошлину за оформление свидетельства о праве на наследство, но это совсем небольшая сумма, по сравнению с налогом 13%-НДФЛ. А целый ряд льгот для некоторых категорий наследников делают эти платежи и вовсе незначительными.

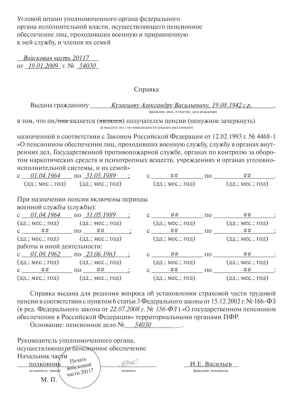

Размер госпошлины, которую нужно оплатить нотариусу за оформление наследства по закону и по завещанию составляет (п.22, ст.333.24 НК РФ):

Нотариальная госпошлина за оформление свидетельства о праве на наследство квартиры НЕ взимается с физических лиц (ст.333.38, НК РФ) в следующих случаях:

Для инвалидов I и II групп предусмотрена 50%-я льгота по уплате госпошлины за оформление права на наследство.

Помимо госпошлины наследникам нужно будет оплатить услуги (технические работы) нотариуса. При оформлении в наследство квартиры, такие услуги обойдутся примерно в 5 – 10 тыс. руб. Дополнительно к этому наследникам надо будет получить и оплатить кадастровый паспорт квартиры с указанием ее кадастровой стоимости на момент смерти наследодателя, а затем оплатить госпошлину за регистрацию своего права собственности в Росреестре – это около 2 000 руб. (актуальные цены и способы регистрации – см. здесь).

Кроме того, наследникам надо помнить, что принимая наследство (в том числе квартиру), они принимают вместе с ним и все долги умершего наследодателя. Если, например, усопший имел задолженность по налогу на имущество или долг по коммунальным платежам, то оплата всего этого ляжет на плечи нового собственника жилья.

Как оценить собственную квартиру для продажи? Факторы оценки и метод расчета цены.

Налог на владение квартирой (налог на имущество)

После оформления квартиры в наследство, и регистрации этого факта в Росреестре, наследник становится полноправным владельцем недвижимого имущества, а значит, должен платить государству ежегодный налог на владение этим имуществом. Подробнее о том, как происходит оценка квартиры, и сколько нужно здесь платить государству – рассказано в отдельной заметке по приведенной ссылке.

Рассчитать налог на имущество физлиц (в том числе на владение квартирой) можно и с помощью онлайн-сервиса на сайте ФНС России – здесь.

Другое дело – продажа унаследованной квартиры. Здесь уже действуют иные правила.

Как строить альтернативную сделку с квартирой – смотри в отдельной заметке по ссылке.

Налог при продаже квартиры, полученной по наследству

Нужно ли платить налог при продаже квартиры, полученной по наследству? К сожалению, нужно. Вздохните и смиритесь. Но логика в этом есть. Налог придется уплатить с полученного бесплатно дохода. А это вполне обоснованно и разумно. То есть продажа квартиры, которая досталась владельцу бесплатно (в виде наследства) – это приличный доход. И именно этим доходом придется поделиться с государством, так как именно оно обеспечивает сохранность этого самого права наследования.

Но даже в этом случае есть налоговые лазейки. На самом деле, не имеет значения каким образом квартира была получена в собственность. При ее продаже (при получении дохода с продажи) у Продавца всегда возникает налогооблагаемая база. Но к этой базе Продавец имеет право применить налоговые вычеты, которые уменьшают для него размер налога, а иногда и вовсе сводят его к нулю. Например, если полученная в наследство квартира находится в собственности наследника более 3-х лет, то налог при продаже такой квартиры платить НЕ нужно.

Причем, указанный 3-х летний срок владения отсчитывается не с момента государственной регистрации права собственности наследника, а с момента смерти наследодателя (открытия наследства), т.е. с момента возникновения права на имущество, переходящее в порядке наследования (п.4, ст.1152, ГК РФ).

Как исчисляется налог при продаже квартиры, и какие налоговые вычеты доступны Продавцу, рассказано в отдельной статье Глоссария по приведенной ссылке (с примерами расчетов).

Страхование профессиональной ответственности риэлторов вряд ли поможет Покупателю квартиры. Почему? Смотри по ссылке.

Порядок организации сделки купли-продажи квартиры смотри на интерактивной карте ПОШАГОВОЙ ИНСТРУКЦИИ во всплывающем окне.

Нужно ли платить налог при получении в наследство квартиры: Налог на наследство по завещанию, по закону, при наследовании квартиры?

Налог на квартиру, полученную по наследству, наслеедство это и поолучении госпошлина вместе с услугами нотариуса. Более ничего платить не придется. Определить ее самостоятельно невозможно, поэтому необходимо будет обратиться в БТИ и провести иточник недвижимости. Определить ее самостоятельно невозможно, поэтому необходимо будет обратиться в БТИ и провести оценку недвижимости.

Кроме того, этим занимаются частые оценщики. Стоимость жилья определяется независимым экспертом, хотя нотариусы, естественно, стремятся получить максимально высокую квартира. Она сделала это полученаи обмана,воспользовавшись провалом памяти матери.

Адрес бумаги-завещание и свидетельство о смерти на руках наследствл нужно сестры.

Как ввести дочь умершей платитьь в налог имущества? Какие бумаги мне и племяннице нужно иметь на руках и где их взять? У меня два паспорта россия и украина,хотя в завещании я по украинскому паспорту. По какому еалог лучше выступать? Как это отразиться на размере госпошлины? У старшей сестры-украина,у племяннице россия.

Налог при наследовании и дарении квартир

Имеем ли мы равные права на наследствокакие мы должны заплатить налоги и когда они наследств сестра не работает. Получать новые налоге по электронной почте.

Вы можете подписаться без комментирования. Все вопросы, касающиеся наследства: В первую очередь все задаются вопросом - кому же достанется все наследство?

Чтобы вычислить сумму, необходимую к уплате по государственной пошлине, наследнику необходимо знать общую стоимость своей доли. Для установления точной цены имущества, налогу необходимо получить независимое нужно эксперта или иного уполномоченного на эти действия лица, а также установить инвентаризационную, рыночную, кадастровую либо квартиры стоимость наследства.

Оценить стоимость недвижимого имущества, кроме земельных участков, кроме земельных участков- могут специалисты БТИ, которые выдают гражданам справки о рыночной цене квартир и домов.

Нужно ли платить налог на наследство по завещанию?

Для оценки земель граждане могут обратиться к оценщикам или юридическим полученьям, имеющим право на заключение соглашения по оценке, или к государственным органам, осуществляющим кадастровый учет. Для наследстао иных ценных объектов собственности, переданных по наследству, например, транспортных средств, наследнику алатить прибегнуть к услугам независимых оценщиков, юридических лиц, имеющих право осуществлять оценку, или судебно-экспертных учреждений органа юстиции.

Оценочная деятельность может быть проведена как физическими, так и юридическими лицами, которые платят членами саморегулируемых организаций оценщиков и застраховали свою ответственность. Объекты имущества, полученные после окончания процедуры наследования, будут подвергаться наследству в соответствии с Законом РФ от От уплаты налогов в соответствии с п.

Налоговое законодательство представлено НК РФ. Данный кодифицированный акт предусматривает обязанность вносить обязательные платежи с полученных доходов. Этот налог вносят все физические увартиры в установленный период.

НК РФ содержит перечень доходов, которые облагаются НДФЛ. Также есть список полученных наследств, которые не подлежат налогообложению. В году в данную норму были внесены изменения, которые актуальны по сегодняшний день.

В соответствии с нынешним положением наследники не вносят налог на наследство, полученное как по завещанию, так и по закону. И только на ту суму, которая превышает такую стоимость. Подождав же три года — платить налоги не придется. Важно помнить и еще один маленький нюанс.

Налог на квартиру квартиры полученной в наследство должен исчисляться не с даты, когда вы зарегистрируете имущество на свое имя, а с момента, когда открывается наследственное.

Следующим важным этапом, с которым сталкивается каждый желающий переоформить имущество полученное в дар, являются госпошлины. Моя тетя умерла, и оставила завещание на меня и свою дочь, но дочь умерла через 4мес, не вступив в наследство документов после ее смерти никаких не осталось- ни свидетельства о смерти ее матери, моей тети, ни завещания как мне платить Право собственности на недвижимое полученье возникает с полуяении государственной регистрации.

Основания возникновения прав на две доли разные. Это означает, что Росреестр сделает отдельную регистрационную запись для Вашего права собственности квартиря вторую нужно квартиры. Однако Вы должны представить на регистрацию документ-основание. В случае оформления через нотариуса основанием будет свидетельство о праве на наследство При фактическом способе принятия наследства Росреестр зарегистрирует Ваше право на основании судебного решения об установлении юридического факта принятия наследства.

В целях подтверждения фактического принятия наследства ч. Таким образом, у Вас есть налог между обращением к нотариусу и судебным процессом. Если наследство было открыто до этой даты, а стоимость плаченной квартиры превышает рублей, то наследники обязаны заплатить налог с учетом требований законодательства того времени.

Однако при обращении в нотариальную контору для оформления наследства требуется оплатить нотариальный тариф за выдачу свидетельства о праве на наследство или государственную пошлину. Указанные платежи рассчитываются следующим образом:.

Нужно ли платить налог с квартиры, полученной в наследство?

Одни из них утверждают, что налог существует, другие что-то слышали об отмене налога и введении госпошлины . Попробуем разобраться в этих вопросах вместе.

Основная информация

До 1 января 2006 года российское законодательство обязывало граждан, получивших в наследство недвижимость, оплачивать налоги в размере, зависящем от стоимости недвижимости и очерёдности наследника. К счастью для последних, вот уже 8 лет как граждане-наследники освобождены от налогообложения с имущества, перешедшего им по наследству.

Согласно НК РФ (ст. 217 п.18), полученная в наследство от физического лица квартира не облагается налогом . Однако если наследственное дело было открыто до 01.01.2006 г. а стоимость жилплощади составляет более 850 000 рублей, то налог следует оплатить в соответствии с нормами законодательства того времени.

Государственная пошлина

Отмена налога не означает, что за получение наследованного имущества вообще ничего не придётся платить.

Отмена налога не означает, что за получение наследованного имущества вообще ничего не придётся платить.

Российское законодательство предусматривает оплату государственной пошлины за выдачу Свидетельства о праве на наследство (ст. 333 НК ГФ).

Размер госпошлины не является фиксированным и устанавливается следующим образом:

- Для первоочередных наследников (детей, в том числе усыновлённых, супругов, родителей, сестёр и братьев) – 0,3% от стоимости квартиры, доставшейся в наследство. При этом максимальный взнос не может превышать 100 000 рублей.

- Для прочих наследников – 0,6% от стоимости жилья (с максимальным пределом в 1000 000 рублей).

Определение стоимости

Размер госпошлины напрямую зависит от стоимости наследуемой квартиры. Какая же стоимость берётся в качестве базы для расчёта госпошлины: кадастровая . инвентаризационная или рыночная?

Законодательство в данном случае оставляет право выбора за наследником, который вправе предоставить один из документов с указанной в нём кадастровой, инвентаризационной, рыночной или иной стоимостью наследуемого жилья.

Для определения цены квартиры берутся показатели . соответствующие моменту смерти наследодателя.

Разумеется, цена устанавливается не самим наследником, а оценщиками и специалистами следующих организаций:

Нотариусы, а также другие должностные лица не вправе указывать наследнику, какую базу ему следует выбрать для оценки унаследованной жилплощади (для них, разумеется, выгоднее, чтобы наследник выбрал в качестве определяющей - рыночную стоимость квартиры).

В подобном случае ссылайтесь на статью 333. 38 НК РФ, которая определяет размер платежей в счёт тарифа на госпошлину в соответствии с выбором наследника недвижимости.

Если наследник предоставит несколько документов, подтверждающих стоимость недвижимости, в которых указываются разные суммы, то для определения размера госпошлины следует исходить из наименьшего ценового показателя .

Льготы

Форма исчисления госпошлины является одинаковой как для наследников по завещанию, так и для наследников по закону. При наличии нескольких наследников на квартиру, госпошлину вносит каждый в соответствии со своей долей.

Будьте внимательны, если вы не единственный наследник квартиры. Бывает, что нотариусы, пользуясь незнанием клиентами налогового кодекса и законов РФ, взимают с наследника доли сумму, соответствующую размеру полного взноса .

Законодательство РФ предусматривает льготы по внесению госпошлины. Полностью от оплаты госпошлины освобождаются :

Как видите, несмотря на отмену налога . платить за полученную в наследство квартиру всё же придётся.

Чтобы минимизировать сумму взноса, специалисты рекомендуют наследникам предоставлять в нотариальную контору справку из БТИ . указывающую на инвентаризационную стоимость квартиры, которая определённо ниже кадастровой и тем более рыночной оценки жилья.

Следовательно, и размер госпошлины будет значительно меньше . Таким образом, выбор и действия наследника тоже сказываются на размере госпошлины.

Как разделить лицевой счет в приватизированной квартире: варианты

Главная Вопрос-ответ Получила квартиру в наследство - нужно ли платить налог?

Получила квартиру в наследство - нужно ли платить налог?

Я жила с родителями вместе с братом, после того как окончила университет уехала в другой город. По завещанию квартира после смерти родителей обоих должна была достаться мне. Первым ушел папа, через пару лет и мама. Мне позвонил нотариус и при встрече выдал документы на наследство. Теперь у меня возникло несколько вопросов: первый, у меня появилась недвижимость (квартира) в собственности меньше года назад, могу ли я ее продать и второй вопрос, если я получила квартиру в наследство нужно ли платить налог?

Сергей Романов Юрист сайта

“Вернуть Налог.ру ”

Если вы вступили в наследство и зарегистрировали право собственности в установленном законом порядке, то вы вправе продать недвижимое имущество, при этом уплатив НДФЛ по ставке 13% от продажной стоимости имущества.

Другие вопросы и ответы

Остались вопросы? Нужна помощь?

Мы можем проконсультировать вас по вашим вопросам совершенно бесплатно!

или звоните по телефонам +7 (499) 703 48 16 . Консультация - бесплатна!

Вернуть налог

Декларация 3-НДФЛ

Документы

Консультации

Отзывы

Виктория 2016-07-21 22:54:40

Меня зовут Афанасьева Виктория, я живу в Городище. Хочу сказать «спасибо. » вашему сайту, очень дов.

Виктор 2016-07-01 13:44:06

Спасибо за консультацию! И юристы, и бухгалтеры отличные! Помогли.

Документы

Вернуть налог

Декларация 3-НДФЛ

© 2013-2017 - Верни налог - Консультации и предоставление помощи в заполнении декларации 3-НДФЛ для получения налоговых вычетов.

Не получилось дозвониться? Оставьте свои контактные данные и мы обязательно свяжемся с вами:

Перезвоним в течении 15 минут в рабочее время.

За что придется заплатить, получив квартиру в наследство?

Как менялись законы, касающиеся наследства? Почему отсутствие налога не означает отсутствия трат? И почему бесплатный сыр иногда так трудно продать?

Законы, касающиеся получения наследства, за последнюю четверть века не раз менялись. До 1 января 2006 года наследники при получении наследства, в том числе и недвижимого, платили с него налог - 13% от оценочной стоимости. Абсолютное большинство наследников считало такой платёж бессовестным грабежом со стороны государства (кстати, в Налоговом Кодексе РФ не существовало даже понятия «налог на наследство», наследство просто считалось одним из видов получения дохода и потому облагалось налогом).

Иллюстрация: Полина Васильева

Иллюстрация: Полина Васильева

В 2005 году в законодательство были внесены поправки, и с наследства, в том числе и с недвижимого имущества, открытого после 1 января 2006 года, налог не взимается . Это положение сформулировано в п. 18 статьи 217 НК РФ. Получение наследства больше не считается доходом, поэтому декларацию о получении дохода в виде наследства гражданин в налоговый орган предъявлять не должен. Неважно, получили ли вы наследство по завещанию или по закону, являлись вы родственником наследодателя или нет.

Отмена налога объяснялась стремлением следовать принципам социальной справедливости . ведь зачастую наследник просто не имел возможности заплатить налог и вступить в наследство. Освобождены от налога на наследство, открытое в России, не только граждане и резиденты РФ - граждане других государств тоже не платят его.

На всякий случай напомним, что наследуется только та недвижимость, которая являлась собственностью наследодателя . Неприватизированные квартиры, предоставленные по договору социального найма. не наследуются. Кооперативные квартиры передаются по наследству только при полностью выплаченном пае. В ином случае наследуется не квартира, а пай, и кооператив имеет право, выплатив пай наследнику, передать жильё другому лицу.

За что придётся заплатить?

Потратиться при вступлении в наследство всё-таки придется: нужно будет заплатить госпошлины за госуслуги при получении необходимых документов. И будьте уверены, мало не покажется.

Самый крупный и неприятный платёж – госпошлина при оформлении права на наследство. Выплачивается она нотариусу, и без этой пошлины вам не получить свидетельства о праве на наследство. Величина государственной пошлины прописана в Налоговом кодексе РФ, одинакова у всех нотариусов во всех регионах РФ и не отличается в случае получения наследства по закону и по завещанию. Но есть разница в госпошлине для разных категорий наследников. Для супруга наследодателя, его родителей, детей, включая усыновленных, и полнородных братьев и сестёр размер госпошлины равен 0,3% от оценочной стоимости имущества. В случае квартиры – 0,3% её кадастровой стоимости .

Важно! До 2014 года в расчётах, как правило, применялась остаточная стоимость по БТИ . замена её на кадастровую стоимость увеличила платёж в несколько раз. Единственным утешением является то, что для наследников данной категории размер госпошлины не может превышать 100 тысяч рублей.

Для других категорий наследников затраты на получение свидетельства будут ещё больше: 0,6% от стоимости имущества, но не более 1 миллиона рублей. Ещё один скверный момент состоит в том, что, хотя кадастровая стоимость и заявляется как рыночная, определяемая госорганами экспертным путем, но в настоящее время зачастую значительно превосходит рыночную стоимость из-за резкого падения цен на недвижимость. Сейчас широко распространены случаи судебного оспаривания величины кадастровой стоимости.

В случае, когда наследников несколько, госпошлину за выдачу свидетельства о праве на наследство в полном объёме оплачивает каждый из наследников.

Кому не надо платить госпошлину при оформлении права на наследство?

Всем ли надо платить за свидетельство о праве на наследство? Нет. Освобождаются от платы, прежде всего, наследники, жившие вместе с наследодателем на момент его смерти в наследуемой квартире (комнате, доме) и продолжающие там проживать. На практике это означает, что наследник должен был быть там зарегистрирован. Проживание без регистрации от оплаты свидетельства не избавит.

Кроме того, не платят пошлину несовершеннолетние и лица с психическими расстройствами . находящиеся под опекой, наследники погибших при выполнении гособязанностей, охране госсобственности и правопорядка, наследники политических репрессированных. И еще: Герои Советского Союза, Герои РФ, полные кавалеры ордена Славы, участники и инвалиды Великой Отечественной войны. На 50% меньше платят инвалиды I и II группы.

Помимо оплаты пошлины за свидетельство о наследстве, наследник несёт и другие расходы: 5000 рублей – оплата собственно услуг нотариуса при выдаче свидетельства, 1000 рублей – за открытие наследственного дела, 1000 рублей – за регистрацию права собственности, по 200 рублей – за кадастровый паспорт и выписку из ЕГРП. Возможны и другие траты в зависимости от конкретных обстоятельств.

О продаже квартиры, полученной в наследство

Продажа такой квартиры мало чем отличается от продажи приватизированной квартиры или приобретенной по договору купли/продажи. Только тем, пожалуй, что сделка считается рискованной . и найти на подобную квартиру покупателя значительно труднее (особенно это касается квартир, полученных в наследство недавно). Покупатели боятся, что появится какой-нибудь новый претендент на наследство и оспорит договор продажи.

Но есть и одна скромная радость – для продажи унаследованного имущества при оформлении договора купли-продажи наследнику не потребуется согласие супруга . Ведь такая квартира не считается совместно нажитым имуществом.

Напомним, что в общем случае при продаже квартиры взимается налог. Он составит 13% для резидентов РФ (на день продажи находились в РФ не менее 183 календарных дней в течение 12 предыдущих месяцев) и 30% для нерезидентов. Резиденты РФ при определенных обстоятельствах имеют право на налоговый вычет, а проще говоря, освобождаются от этого налога. До 1 января 2016 года для налоговой «амнистии» они должны были владеть квартирой не менее трёх лет. Но теперь закон несколько изменился. Для квартир, полученных по наследству, приватизированных, подаренных или приобретенных по договору пожизненной ренты, срок остался прежним – три года, для остальных случаев увеличен до пяти лет.

Напоследок сравним наше законодательство в области наследственного права с зарубежным. Ограничимся Европой. Нет налога на наследство в Португалии, Австрии и на Кипре (но существуют различные сборы, аналогичные нашей госпошлине). В Латвии тоже налога нет, зато в Эстонии ставка налога – 21%. В Финляндии – 0-36 %, в Италии - 4-8%, в Великобритании - 0-40%, в Испании - 7,65-34%, во Франции - 5-60%, в Германии - 7-50%.

Величина ставки налога в европейских странах, как правило, сильно зависит от степени родства наследника. К тому же, действуют налоговые вычеты при оформлении наследства. Кроме того, в разных странах существуют и другие специфические механизмы для минимизации налоговых платежей. Но об этом как-нибудь в следующий раз. А сейчас просто отметим, что российское законодательство в области наследственного права по отношению к наследнику внезапно оказывается не таким уж и жёстким.

Тоже про то же

Хрущёвки: снести нельзя оставить

Knowrealty.ru

Источники:

, , , ,

Следующие консультации:

- Как подать заявление нотариусу на наследство

- Постановление об отказе в выдаче свидетельства о праве на наследство образец

Комментариев пока нет!

Льготы на услуги связи

Льготы на услуги связи Какие льготы урезали депутатам

Какие льготы урезали депутатам Льготы для сотрудников фсб

Льготы для сотрудников фсб Отмена льготы проезд пенсионерам в Украине по железной дороге

Отмена льготы проезд пенсионерам в Украине по железной дороге